- ホーム

- 学ぶ・セミナー

- よくわかる!投資の税金

- 証券税制トピックス:配当金・分配金の税金

証券税制トピックス:配当金・分配金の税金

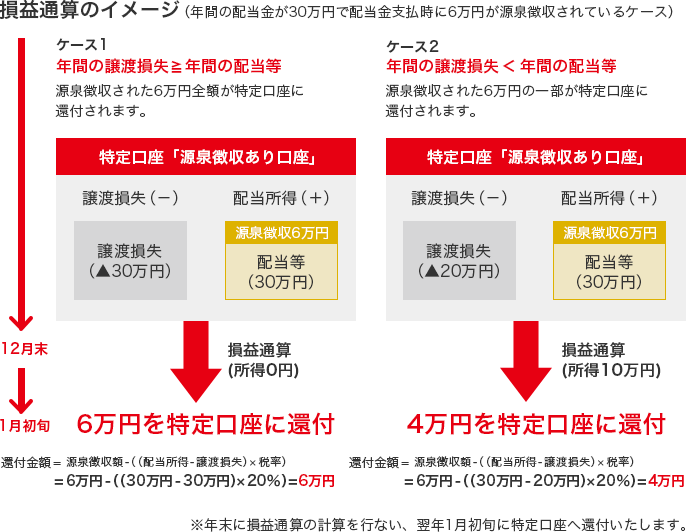

特定口座の「源泉徴収あり口座」で自動的に損益通算

特定口座の「源泉徴収あり口座」にて受入れた上場株式等の売却損失と株式投資信託の配当等※1は自動的に損益通算が行なわれ、原則、確定申告は不要です※2。ただし、損失を翌年以降に繰越す場合は、確定申告が必要です。

- ※1

国内上場株式等の配当金やETF・REITの分配金を「源泉徴収あり口座」へ受入れるには、「ダイワの配当金らくらくサービス(株式数比例配分方式)」へのご加入が必要となります。

- ※2

特定大口株主等配当に該当する場合には取扱いが異なります。詳しくはこちらをご覧ください。

2020年1月以降の配当金・分配金において、外国税額控除の適用となった場合には、上記計算と異なる場合があります。

総合課税を選択した場合は、配当控除を受けることができます

上場株式等の配当等について総合課税を選択して※3確定申告することで、配当控除の適用を受けることができます。ただし、総合課税は累進税率のため、所得が多くなるほど税率も高くなり、一定の所得以下でないと不利になるケースがあります。また、2023年分の確定申告から所得税と住民税で異なる課税方法を選択できなくなります。(下図参照)。

- ※3

詳しくは「上場株式の配当等を受けた場合の課税関係」をご覧ください。

- ※

国内株式投資信託の分配金の配当控除については投資信託の税金をご覧ください。

| 課税所得金額 | 所得税率 ① |

配当控除 ② |

所得税の 正味税率 ③ (①-②) |

住民税率 ④ |

配当控除 ⑤ |

住民税の 正味税率 ⑥ (④-⑤) |

負担率 ③+⑥ |

源泉徴収税率 | 申告 不要の 選択の 目安 |

|

|---|---|---|---|---|---|---|---|---|---|---|

| 195万円以下 | 5.0% | 10.0% | 0.0% | 10.0% | 2.8% | 7.2% | 7.2% | < | 20.0% | 有利 |

| 195万円超~ 330万円以下 |

10.0% | 10.0% | 0.0% | 10.0% | 2.8% | 7.2% | 7.2% | < | 20.0% | |

| 330万円超~ 695万円以下 |

20.0% | 10.0% | 10.0% | 10.0% | 2.8% | 7.2% | 17.2% | < | 20.0% | |

| 695万円超~ 900万円以下 |

23.0% | 10.0% | 13.0% | 10.0% | 2.8% | 7.2% | 20.2% | > | 20.0% | 不利 |

| 900万円超~ 1,000万円以下 |

33.0% | 10.0% | 23.0% | 10.0% | 2.8% | 7.2% | 30.2% | > | 20.0% | |

| 1,000万円超~ 1,800万円以下 |

33.0% | 5.0% | 28.0% | 10.0% | 1.4% | 8.6% | 36.6% | > | 20.0% | |

| 1,800万円超~ 4,000万円以下 |

40.0% | 5.0% | 35.0% | 10.0% | 1.4% | 8.6% | 43.6% | > | 20.0% | |

| 4,000万円超 | 45.0% | 5.0% | 40.0% | 10.0% | 1.4% | 8.6% | 48.6% | > | 20.0% |

上場株式等に係る配当所得等は上記の通り、課税所得金額が695万円までは総合課税により申告をした方が、税金の負担が少なくなります。

なお、確定申告をすることで配偶者控除や扶養控除が受けられなくなるなどの影響がある場合や、国民健康保険料などの負担が大きくなるケースがあります。

上場株式等の譲渡所得の申告不要と申告分離課税

(所得税と住民税の申告方法)

源泉徴収ありの特定口座内の上場株式や公募投資信託、特定公社債等(以下、上場株式等と言います)の譲渡所得、配当所得、利子所得については申告不要とすることができます。

ただし、確定申告し申告分離課税を選択すると上場株式等の譲渡損との損益通算や、過去3年間の上場株式等の譲渡損との繰越控除を適用することができます。その結果、所得税や住民税の負担は減少します。

その一方で、損益通算や繰越控除を適用した後、残った所得は総所得金額等に含まれます。それにより、自営業者や年金所得者(注)の国民健康保険料や後期高齢者保険料、介護保険料が増加する場合があります。これらの保険料は、主に、住民税の損益通算・繰越控除後の所得金額をもとに決まるからです。

申告分離課税で損益通算や繰越控除を適用した結果、税金の還付額等よりもこれらの社会保険料の増加額が上回る場合もあります。社会保険料と所得税・住民税の負担をトータルで検討することをお勧めします。

また、損益通算や繰越控除の後に残った所得が、扶養親族や配偶者(特別)控除の判定において合計所得金額に含まれますのでこの点においても留意したいものです。

- (注)

会社員や公務員の場合は、給与や賞与をもとに社会保険料が決まりますので、給与以外の所得を申告してもしなくても社会保険料は変わりません。

(詳しくはそのほかのご留意点 社会保険料や扶養者の税金への影響についてをご覧ください)。

配当については一銘柄ごと特定口座ごとに確定申告をするかどうかを選択することができます。ただし、確定申告を選択した配当については、総合課税か申告分離課税のいずれかを統一選択しなければなりません。

個人住民税において、上場株式等の配当所得等及び譲渡所得等に係る課税方式を選択する場合は、当該年度分の納税通知書(5~6月)が送達される時までに所得税の確定申告書又は住民税申告書を提出する必要があります。

分配時に外国税額の控除が行なわれた分配金について確定申告を行なった場合、総合課税・申告分離課税のいずれを選んだ場合であっても、分配時に差し引かれた外国税額は確定申告の税額計算においても控除されます。

お取引にあたっての手数料等およびリスクについて

当社の取扱商品等へのご投資には、商品ごとに所定の手数料等をご負担いただく場合があります。(国内株式委託手数料は約定代金に対して最大1.26500%(税込)、ただし、最低2,750円(税込)、ハッスルレートを選択しオンライントレード経由でお取引いただいた場合は、1日の約定代金合計が300万円までなら、取引回数に関係なく国内株式委託手数料が3,300円(税込)、以降、300万円を超えるごとに3,300円(税込)が加算、投資信託の場合は銘柄ごとに設定された購入時手数料および運用管理費用(信託報酬)等の諸経費、等)

また、各商品等には価格の変動等による損失が生じるおそれがあります。商品ごとに手数料等およびリスクは異なりますので、当該商品等の上場有価証券等書面または契約締結前交付書面、目論見書、お客さま向け資料等をお読みください。