- ホーム

- 学ぶ・セミナー

- よくわかる!投資の税金

- 外国投資信託:投資信託の税金

外国投資信託:投資信託の税金

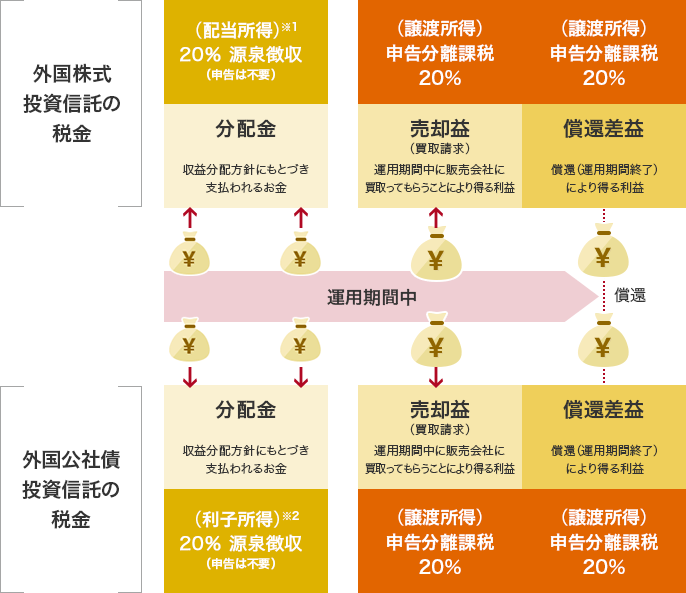

外国投資信託の税金は、国内投資信託と原則、同じですが、外国で課税される額との調整、税計算上の為替レートなど注意が必要です。

外国投資信託の税金は基本的には国内の投資信託と同じですが、外国においてすでに税金が徴収されている場合の調整や、日本国内での税計算上の為替レートの違いなど、外国証券特有の問題も留意する必要があります。

外国投資信託の税金は…

東日本大震災からの復興財源を確保するため、金融商品から生じる利子・配当・売買益が復興特別所得税の対象となります。復興特別所得税とは、2013年1月1日から2037年12月31日までの25年間、所得税額に対して2.1%が追加的に課税されるものです。

- ※1

申告分離課税・申告不要・総合課税(配当控除はできません。税率は15%~55%)を選択できます。

- ※2

申告分離課税・申告不要を選択できます。

税計算上の為替レートについて

- 1

期中分配時における収益の分配にかかる配当所得

「現地保管機関が分配金等を受領した日のTTB(お客さまが外貨を売付ける際に金融機関が提示する為替レート)」により邦貨に換算したうえで、配当所得を計算します。 - 2

外貨決済での売却時における売却損益および償還損益

取得価額については取得時(約定日ベース)のTTS(お客さまが外貨を買付ける際に金融機関が提示する為替レート)、売却価額および償還価額については売却時(約定日ベース)および償還時のTTBにより、それぞれを邦貨に換算したうえで、その差額から損益を計算します。

- ※

上記の邦貨換算による金額は、税法に基づく課税金額を確定するためのものであり、実際に当社から支払いを受ける日の為替相場が異なる場合には、お客さまの受取る金額とは差異が生じることがあります。

- ※1

申告分離課税・申告不要・総合課税(配当控除はできません。税率は15%~55%)を選択できます。

- ※2

申告分離課税・申告不要を選択できます。

一部の外国株式投資信託は外国税額控除が適用できます

外国税額控除とは、外国と日本国内で二重に課税されることを調整するため、外国で課税された税額を控除する制度です。外国株式の配当金や外国債券の利子を投資信託が受取る場合に海外で源泉税が徴収されてしまう場合があります。このような場合には、さらに投資家がこれを受取ると日本国内でも課税されることになり、二重課税されることになるので、これを調整するため、国内で確定申告を行なう際に支払った外国税のうち一定額を、所得税や住民税から控除する「外国税額控除」が設けられています(詳しくは「外国税額控除制度とは」をご覧ください)。

上場株式等との損益通算

上場株式等の配当金や公募株式投資信託の分配金および特定公社債の利子と、上場株式等、公募株式投資信託および特定公社債等の売却損失との損益通算が可能です。ただし、損益通算を行なうには、原則として、申告分離課税による確定申告が必要となります。なお、特定口座の「源泉徴収あり口座」にて受入れた上場株式等の配当金、公募株式投資信託の分配金および特定公社債の利子と、同じ「源泉徴収あり口座」内のこれらの譲渡損失との損益通算については、その証券会社等で損益通算して還付等の手続きをするため確定申告は必要ありません(詳しくは「損益通算できる主な金融商品」をご覧ください)

- ※

大和証券にて国内上場株式等の配当金やETF・REITの分配金を「源泉徴収あり口座」へ受入れるには、「ダイワの配当金らくらくサービス(株式数比例配分方式)」のご加入が必要となります。

外債・外貨MMFと外貨預金の違い

外債と外貨預金の利子と外貨MMFの分配金は利子所得として20%源泉分離課税が適用されますので、税務上違いがありませんが、円貨に換えて投資を回収する際に生じる為替差損益の扱いは下記のようになります。

| 外債の売却および満期償還 | 譲渡所得として申告分離課税 |

|---|---|

| 外貨MMF | |

| 外貨預金 | 雑所得として扱われ、総合課税 |

お取引にあたっての手数料等およびリスクについて

当社の取扱商品等へのご投資には、商品ごとに所定の手数料等をご負担いただく場合があります。(国内株式委託手数料は約定代金に対して最大1.26500%(税込)、ただし、最低2,750円(税込)、ハッスルレートを選択しオンライントレード経由でお取引いただいた場合は、1日の約定代金合計が300万円までなら、取引回数に関係なく国内株式委託手数料が3,300円(税込)、以降、300万円を超えるごとに3,300円(税込)が加算、投資信託の場合は銘柄ごとに設定された購入時手数料および運用管理費用(信託報酬)等の諸経費、等)

また、各商品等には価格の変動等による損失が生じるおそれがあります。商品ごとに手数料等およびリスクは異なりますので、当該商品等の上場有価証券等書面または契約締結前交付書面、目論見書、お客さま向け資料等をお読みください。