既発の円建債券/知ってる?!既発債!

最近債券に興味をもって、いろいろと見ていたのですが、なかなか自分の条件に合うものが見つからず、相談をしてみることにしました。

既発債って?

既発債の4つのポイント

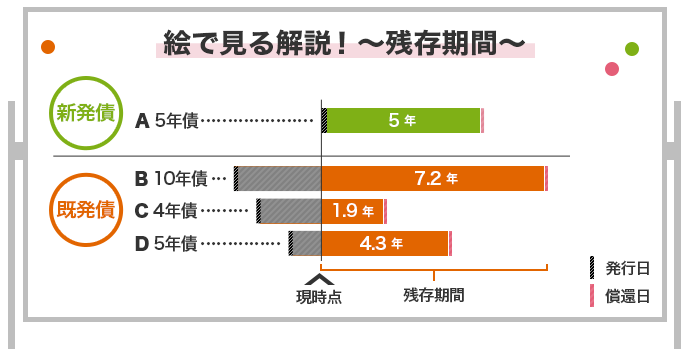

ポイント1 残存期間

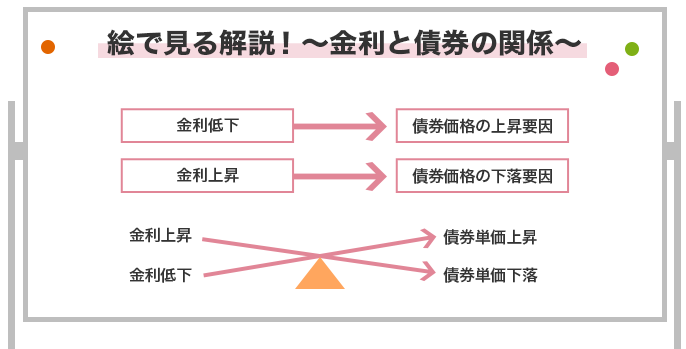

ポイント2 既発債の価格

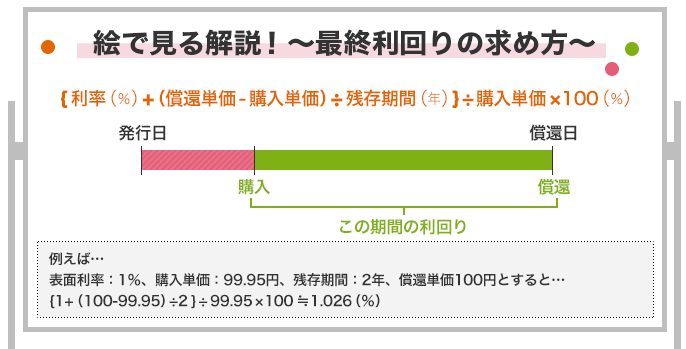

ポイント3 最終利回り

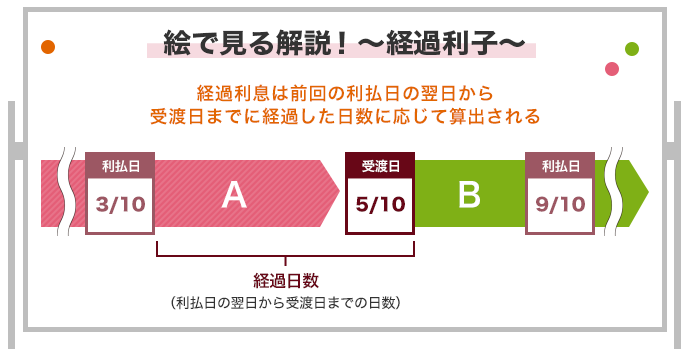

ポイント4 経過利子

みんなも既発債のこと、わかったかな?

自分にあった条件の債券を見つけて、ぜひ、既発債を有効活用してみてね!

お取引にあたっての手数料等およびリスクについて

当社の取扱商品等へのご投資には、商品ごとに所定の手数料等をご負担いただく場合があります。(国内株式委託手数料は約定代金に対して最大1.26500%(税込)、ただし、最低2,750円(税込)、ハッスルレートを選択しオンライントレード経由でお取引いただいた場合は、1日の約定代金合計が300万円までなら、取引回数に関係なく国内株式委託手数料が3,300円(税込)、以降、300万円を超えるごとに3,300円(税込)が加算、投資信託の場合は銘柄ごとに設定された購入時手数料および運用管理費用(信託報酬)等の諸経費、等)

また、各商品等には価格の変動等による損失が生じるおそれがあります。商品ごとに手数料等およびリスクは異なりますので、当該商品等の上場有価証券等書面または契約締結前交付書面、目論見書、お客さま向け資料等をお読みください。