- 法人のお客さまメニュー

財形貯蓄

ニーズに合わせて選べる「財形貯蓄」。公社債投資信託コース、株式投資信託コース

ダイワの財形貯蓄は「公社債投資信託コース」「株式投資信託コース」の2種類。それぞれに「一般財形」「年金財形」「住宅財形」の3つのプランをご用意しております。

- ※

いずれのコースも基準価額が上下しますので、投資元本を割込むことがあります。

財形貯蓄制度の概要

財形制度は勤労者の財産形成を目的とした貯蓄制度です。

この制度には貯蓄制度と融資制度があり、勤労者の財産形成を支援するために、国や事業主から種々の援助が行われる仕組みになっており、福利厚生の一環として、非常に多くの事業主様で導入されている制度です。

ご利用にあたっては、事業主様と大和証券との間で覚書を取り交わす必要があります。

財形貯蓄制度の3つのプラン

財形貯蓄には、「一般財形」「年金財形」「住宅財形」の3つのプランがあり、貯蓄目的に合わせてお選びいただけます。

一般財形

結婚、教育資金、車の購入など、さまざまな目的に応じて

- 勤労者であればどなたでも加入できます。

- いつでも換金できます。

- 20.315%※の源泉徴収後、確定申告も可能です。

- ※

復興特別所得税を付加した税率です。

- ※

年金財形

60歳以降に受取る年金として

- 元利550万円まで非課税です。

- ※

年金の受取り以外の目的で換金する場合には課税扱いとなります。

- ※

- 年金の受取りは満60歳から最長20年です。

- 毎回一定金額を受取る「定額型」と3年周期で一定額ずつ増やしていく「逓増(ていぞう)型」の2つのタイプからお選びください。

住宅財形

住宅取得、増改築のための資金として

- 元利550万円まで非課税です。

- 住宅の取得時などに換金する際は税金はかかりません。

- ※

住宅の取得等以外の目的で換金する場合には課税扱いとなります。

- ※

- 年金財形および住宅財形は1人1契約となっていますので、重複加入することはできません。

(年金財形と住宅財形との併用は可能です) - 年金財形と住宅財形との併用の場合は、2つ合わせて元利550万円まで非課税となります。

- ※

投資信託は元金が保証されているものではありません。したがって、各プランのグラフはあくまでもイメージです。

財形貯蓄の商品

一般財形

一般財形とは

- 勤労者が定期的に給与等からの天引きにより積立てる貯蓄です。

- 貯蓄の目的は自由です。

- ダイワの一般財形は〈公社債投資信託コース〉または〈株式投資信託コース〉のどちらかを選択(事業主の了承があれば両方の申込み可)できます。〈株式投資信託コース〉を申込まれる方は、一般財形50(株式投資制限50%以下)または、一般財形30(株式投資制限30%以下)のどちらかを選択します。

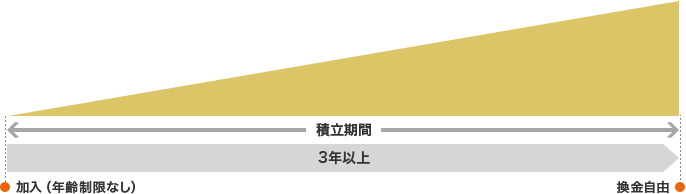

一般財形の要件

- 加入対象者:

- 全ての勤労者(加入年令制限なし)

- 契約方法:

- 1人複数契約可 財形年金、財形住宅との併用可

- 積立方法:

- 給与天引(事業主が払込代行)

- 積立期間:

- 3年以上(1年以内の払出しは不可。)

- 積立金額の上限:

- 制限なし

一般財形のメリット

- 給与天引で手軽に計画的な貯蓄が行えます。

- 低利な公的融資である財形持家融資が利用できます。

- 勤務先の解約・払出等の貯蓄規程に基づく範囲内であれば、自由に貯蓄の一部払出しができます。

年金財形

年金財形とは

- 勤労者が在職中に積み立てたお金を原資に、60才以後に年金として払出しを受ける貯蓄です。公的年金に対し、勤労者自身がつくる「自助年金」といえます。

- 一般財形・財形住宅との併用ができます。また、財形融資の利用もできます。

- 一般財形と同様、ダイワの財形年金は〈公社債投資信託コース〉または〈株式投資信託コース〉のどちらかを選択できます。

財形年金として両方のコースを併用することはできません。

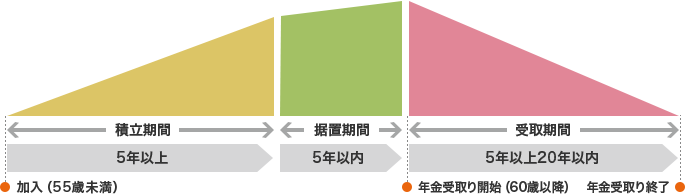

年金財形の要件

- 加入対象者:

- 55才未満の勤労者

- 契約方法:

- 1人1契約に限る。

- ※

ただし一般財形・財形住宅との併用は可。

- ※

- 積立方法:

- 給与天引(事業主が払込代行)

- 積立期間:

- 5年以上

- 据置期間:

- 積立満了後5年以内の据置可

- 年金受取期間:

- 満60才以降で契約に定める日から5年以上20年以内

- 受取方法:

- 年金受取は3カ月毎に年4回、毎回一定口数(公社債投信は一定金額)を受取る「定額型」か3年毎に一定口数(公社債投信は一定金額)ずつ増やしていく「逓増型」のいずれかを選択。

- 中途払出:

- 原則として年金以外の払出し不可。(中途払出しを行なった場合は要件違反として課税扱い)

年金財形のメリット

- 預貯金等の商品では元利合計550万円、保険等の商品では払込限度で385万円までが非課税で貯蓄ができます。また、退職後でも年金受取が終了するまで非課税扱いが継続適用されます。財形住宅と併用する場合、非課税限度額は合わせて550万円までです。

- 一般財形と同様、低利な公的融資である財形持家融資が利用できます。

住宅財形

住宅財形とは

- 勤労者が住宅を取得するための資金づくりを行なうことを目的とした貯蓄です。既に住宅を取得済みであっても、将来リフォームや買替えに備えての資金づくりとしても活用できます

- 一般財形・財形年金との併用ができます。また、財形融資の利用もできます。

- 一般財形と同様、ダイワの財形住宅は〈公社債投資信託コース〉または〈株式投資信託コース〉のどちらかを選択できます。

財形年金と併用する場合、非課税限度額は合わせて550万円までです。

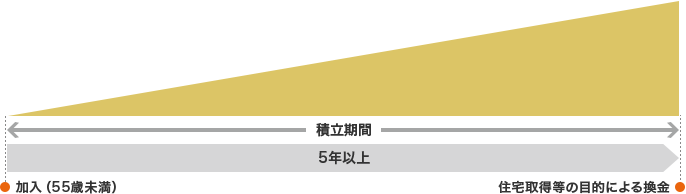

住宅財形の要件

- 加入対象者:

- 55才未満の勤労者

- 契約方法:

- 一人1契約に限る。

- ※

ただし一般財形・財形年金との併用は可。

- ※

- 積立方法:

- 給与天引(事業主が払込代行)

- 積立期間:

- 5年以上

- ※

住宅の取得または75万円超の増改築を行なう場合には、積立期間が5年未満であっても払出し可。

- ※

- 払出方法:

- 住宅取得時及び75万円超の増改築時には、非課税での払出し可。ただし、非課税での払出しを行なうには、住宅取得証明・増改築等の工事証明書等が必要となります。(要件以外の払出しは課税扱い)

住宅財形のメリット

- 元利550万円まで非課税で貯蓄ができます。

財形年金と併用する場合、非課税限度額は合わせて550万円までです。 - 一般財形と同様、低利な公的融資である財形持家融資が利用できます。

お取引にあたっての手数料等およびリスクについて

当社の取扱商品等へのご投資には、商品ごとに所定の手数料等をご負担いただく場合があります。(国内株式委託手数料は約定代金に対して最大1.26500%(税込)、ただし、最低2,750円(税込)、ハッスルレートを選択しオンライントレード経由でお取引いただいた場合は、1日の約定代金合計が300万円までなら、取引回数に関係なく国内株式委託手数料が3,300円(税込)、以降、300万円を超えるごとに3,300円(税込)が加算、投資信託の場合は銘柄ごとに設定された購入時手数料および運用管理費用(信託報酬)等の諸経費、等)

また、各商品等には価格の変動等による損失が生じるおそれがあります。商品ごとに手数料等およびリスクは異なりますので、当該商品等の上場有価証券等書面または契約締結前交付書面、目論見書、お客さま向け資料等をお読みください。