- ダイワファンドラップオンライン

- 投資お役立ちコラム

- 投資

- 投資信託の売却タイミングはいつ?失敗しないためのポイントを紹介

投資信託とは、多くの投資家から集めた資金を資産運用の専門家が投資家に代わってまとめて運用する投資商品です。金融機関によっては100円から購入できるものもあり、投資を始めたばかりの方でも利用しやすい資産運用方法です。

しかし、投資信託を購入したものの、いつ売却すればよいのかタイミングに悩む方も多いのではないでしょうか。

この記事では、売り時を見極めるためのポイントを解説します。投資信託の売り時が分からず困っている方はぜひ参考にしてください。

投資信託を売却(解約)するタイミングとは?

投資信託を購入した後、売り時がわからなくて困っている方も少なくないでしょう。ここでは、投資信託を売却するタイミングの目安を紹介します。いつ売却するか迷った際には、次のタイミングを目安に売却を検討してみましょう。

投資目的の時期が到来したとき

投資信託の売り時に迷わないために、予め投資目的の時期を設定しておくことが大切です。投資目的の時期には、結婚、出産、住宅購入、車の購入、子どもの進学、親の介護、転職・退職、自分の介護など、様々なライフイベントが挙げられます。

例えば、「5年後の子どもの進学で資金が必要となった際に投資信託を売却する」と予め決めておくことで、その時期が到来した際に迷いなく売却することができます。

投資目的の時期を設定していないと、売却時の基準価額がいつまでも気になり、なかなか売却に踏み切れないことがあります。迷わず売却するための方法として、ライフイベントが到来した際には売却すると決めて投資するのもひとつでしょう。

目標金額に達したとき

購入時に投資信託の売却額の目標金額を決めておき、目標金額を達成した際に売却する方法もあります。

例えば、「300万円の投資資産が400万円に達したら売却する」のように予め目標金額を決めておけば、売却のタイミングに悩むことはありません。

実際に目標金額まで値上がりしたら売却し、利益を確定させるとよいでしょう。なぜなら、利益を確定しない限り、再び損失を出す可能性もあるからです。

金額の節目を設けることは、売却するタイミングを常に意識することができる点がポイントです。投資信託の基準価額が上昇し、「もう少し儲かるかもしれない」という欲が出てきても、売却に踏み切ることができます。

今より魅力的な投資先が見つかったとき

今の投資対象よりも魅力的な投資先が見つかった場合も売却のタイミングとなりえます。

投資のトレンドは常に変わるものです。投資を長く続けていれば、より魅力的な投資先が見つかることがあるかもしれません。

このような場合、現在保有している投資信託を売却して、新たな投資先への投資資金とした方が、投資効率がよいケースがあります。

現在保有している投資信託について、改めて「今でもその投資信託を購入するか?」と自身に問いかけてみるのもよいかもしれません。

長期的な値上がりが期待できないと判断したとき

市場環境や社会情勢が大きく変化すれば、投資信託によっては長期的に見て値上がりが期待できなくなるケースがあり、そのような場合は売り時だと考えられます。

例えば、特定の産業や地域に特化した投資信託を購入した場合に、その投資先の産業が技術革新により大きなダメージを受けてしまったり、投資先の地域の地政学リスクが高まってしまったりすると、当面値上がりが期待できなくなるケースがあります。

投資信託の目的は、長期間保有し続けて資産をふやすことにあります。したがって、今後値上がりが期待できないのであれば保有し続けるメリットはありません。このようなときは早めに売却を考えることが得策といえるでしょう。

投資信託は専門家が運用してくれますが、運用方針が時代にそぐわないものになってしまう場合や、経済状況と合わないものになってしまう場合もあり注意が必要です。最低限、保有する投資信託の特徴を把握すること、また、その投資信託に係る経済の情報収集を心掛けたいところです。

売り時で失敗しないためのポイント

ここまで投資信託を売却するタイミングについて考えてきました。次に、売り時で失敗しないためのポイントについて解説します。

値下がりしてもすぐに売らない

保有している投資信託が値下がりしても、すぐに売却することは避けましょう。値下がりが一時的なものである可能性も考えられ、売却した後に大きく値上がりしてしまうこともあります。

まずは値下がりの原因を冷静にしっかりと分析しましょう。分析した結果、値下がりは一時的なものであると判断した場合は売却を見送るほうがよいかもしれません。

前述の通り、投資信託の目的は、長期間保有し続けて資産をふやすことにあります。短期的な目線で一喜一憂して売却を判断するのではなく、長期的な目線で冷静に判断しましょう。

値上がりした投資信託をすべて売却するのではなく一部だけ売却する

保有している投資信託が値上がりし、目標金額に達したときなどは売却のタイミングです。しかし、保有する投資信託をすべて売却するのではなく、一部だけ売却することも検討してみましょう。

一部売却であれば、さらに値上がりした場合は売却せずに保有している分で得られる利益が増えますし、値下がりした場合は、せっかく目標金額に到達した資産が目減りしてしまう影響を抑えることができます。

投資信託を購入する際も、いきなり全額投資するのではなく、期間を分散して少しずつ投資する手法が知られていますが、この考え方を売却にもあてはめて考えてみるとよいでしょう。

投資信託を売却(解約)する際の注意点

投資信託の利益には税金(20.315%)がかかります。源泉徴収ありの特定口座で運用している場合は、税金が差し引かれた状態で口座に入金されます。そのため、目標金額の設定にあたっては税金も考慮しておくとよいでしょう。

また、クローズド期間は投資信託を売却できない点にも注意しましょう。クローズド期間とは、投資信託の解約請求ができないある一定期間のことです。投資信託によってはクローズド期間が定められていることがあるため、購入前に確認しておきましょう。

投資信託によっては、換金時にかかる費用として信託財産留保額や換金(解約)手数料が必要となる場合もあります。投資信託の売却時に手数料が必要かどうかは、投資信託毎に作成されている「投資信託説明書(交付目論見書)」で確認することができますので、こちらも購入前に確認するようにしましょう。

投資信託の売り時の判断が難しいと感じた方は

以上、売却タイミングの見極め方や、売り時で失敗しないために押さえておきたいポイントを解説してきましたが、投資初心者の方や、仕事や家事で忙しい方には「ハードルが高い」と言えるかもしれません。

値上がりしているときは「もっと上がるかもしれない…」、値下がりしているときは「もっと下がるかもしれない…」という心理的なバイアスも働き、投資のプロでも売り時の判断は難しいと言われています。

前述の通り、投資信託の売り時を考える上で有効な対策は、ライフイベントなどに合わせて予め投資目的の時期や目標金額を設定しておくことです。しかし、「ライフイベントに応じた資産運用を考える(ライフプランニング)」という行為を難しいと感じる方も多いのではないでしょうか。

そのような方には、ライフプランニングに役立つツールとして、ロボアドバイザーの活用をおすすめします。

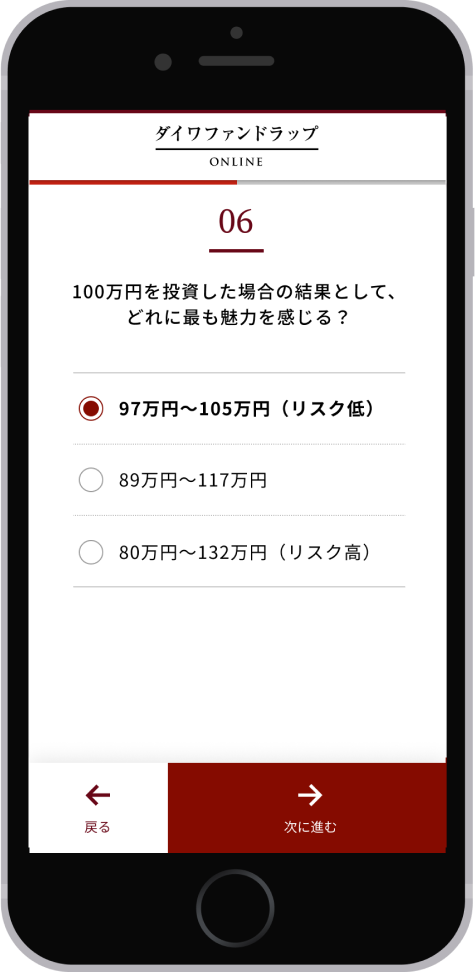

ロボアドバイザーとは資産運用の自動化サービスです。いくつかの質問に答えることで、その人に合った最適なライフプランニングや資産運用を無料で提案してくれます。

例えば、大和証券のロボアドバイザー「ダイワファンドラップオンライン」が提供する無料診断では、定型的な質問に回答することに加え、配偶者の有無やマイホームを購入するタイミングといった独自の条件も入力することでオーダーメイドのライフプランニングが可能です。

また、ロボアドバイザーはライフプランニングの提案だけでなく、実際の運用も一任して行ってくれるという特長があります。

一任運用においては、株式・債券・REITへの国際分散投資を行うため、安定的なリターンとリスク低減の効果が期待できます。運用開始後のポートフォリオの管理も自動化されているため、「手間ゼロ」での投資が可能となっています。

まとめ

投資信託の売り時の目安は、投資目的の時期が到来したときや、目標金額に達したとき、より魅力的な投資先が見つかったときなどです。

値下がりしても慌てて売却しないことや、一部売却なども検討することなどが投資信託の売却で失敗しないためのポイントです。

投資信託の売却のタイミングを見極めることは、投資のプロにとっても簡単なことではありません。売却のタイミングで悩むことのないように、予め投資目的の時期や目標金額を設定するなど、運用を始める前にライフプランニングを行うとよいでしょう。

ライフプランニングが難しいと感じる方は、ロボアドバイザーの活用も検討してみましょう。大和証券のロボアドバイザーは最先端のテクノロジーによって、その人に適したライフプランニングを提案してくれるだけではなく、資産運用も自動化されています。投資の専門知識が不足しがちな初心者や、仕事や家事で忙しい方に適したサービスなので、まずは気軽に無料診断を受けてみて、自身に適したライフプランニングを確認してみてはいかがでしょうか。

大和証券のロボアドバイザー

全自動で信頼の

グローバル資産運用を。

ロボアドバイザーが最適なプランをご提案します

ロボアドバイザーが最適なプランをご提案します

監修: 内山貴博(うちやま・たかひろ)

大学卒業後、証券会社の本社で社長室、証券業務部、企画グループで5年半勤務。その後FPとして独立。金融リテラシーが低く、資産運用に保守的と言われる日本人のお金に対する知識向上に寄与すべく、相談業務やセミナー、執筆等を行っている。日本証券業協会主催「投資の日」イベントや金融庁主催シンポジウムで講師等を担当。2018年に日本人の金融リテラシー向上のためのFPの役割について探求した論文を執筆。

投資 の他の記事

インデックス運用とは?アクティブ運用との違いも紹介

投資の割合はいくらが適切?貯金とのバランスや決めるポイントをお金のプロが解説!

株式投資の始め方を詳しく解説!メリットやリスクもあわせて紹介

Category

カテゴリー

投資 のおすすめ記事

投資信託の売却タイミングはいつ?失敗しないためのポイントを紹介

投資信託とは、多くの投資家から集めた資金を資産運用の専門家が投資家に代わってまとめて運用する投資商品です...

ロボアドバイザー のおすすめ記事

話題のロボアドバイザーで将来の資産づくりを真剣に考えてみた

住宅の購入資金、子どもの入学費用、老後の生活資金など、将来必要となるお金に関する漠然とした不安から、資産...

投資初心者がロボアドバイザーの契約をしてみたらどうなる?

資産運用に興味があるものの、「投資に詳しくないので手が出せない」といった悩みをもつ方は少なくないでしょう...

積立 のおすすめ記事

積立投資で1000万円貯めるテクニックとは?シミュレーションして無理なく貯めよう

「子ども1人あたりの教育費用」や「老後に不足すると考えられている1人あたりの生活資金」はそれぞれ1000...

積立投資の失敗例を3つご紹介!長期的な資産形成を成功させるためのポイントも解説

少子高齢化が進むなか、金融庁の金融審議会市場ワーキング・グループが「高齢社会における資産形成・管理」とい...

年金・老後 のおすすめ記事

退職金運用で押さえておきたいポイントを解説!おすすめの方法も紹介

定年退職が近づいてくると、退職金について考える機会が増えてきます。退職金を老後の生活資金として利用するに...

国民年金保険料が未納だとどうなる?生じるデメリットを紹介!

日本の年金制度は国民皆年金であり、国民年金保険料の納付が義務づけられています。しかし、国民年金保険料の未...

お取引にあたっての手数料等およびリスクについて

当社の取扱商品等へのご投資には、商品ごとに所定の手数料等をご負担いただく場合があります。(国内株式委託手数料は約定代金に対して最大1.26500%(税込)、ただし、最低2,750円(税込)、ハッスルレートを選択しオンライントレード経由でお取引いただいた場合は、1日の約定代金合計が300万円までなら、取引回数に関係なく国内株式委託手数料が3,300円(税込)、以降、300万円を超えるごとに3,300円(税込)が加算、投資信託の場合は銘柄ごとに設定された購入時手数料および運用管理費用(信託報酬)等の諸経費、等)

また、各商品等には価格の変動等による損失が生じるおそれがあります。商品ごとに手数料等およびリスクは異なりますので、当該商品等の上場有価証券等書面または契約締結前交付書面、目論見書、お客さま向け資料等をお読みください。