- ダイワファンドラップオンライン

- 投資お役立ちコラム

- 投資

- インデックス運用とは?アクティブ運用との違いも紹介

インデックス運用とは、投資信託における運用手法のひとつです。値動きが比較的わかりやすいため投資初心者でも理解しやすく、運用に係るコストを抑えられる傾向にあるなど、さまざまなメリットがあります。

本記事ではインデックス運用の特徴や、インデックス運用を成功させるための秘訣について紹介します。

インデックス運用とは指数に連動することを目標とした運用手法

インデックスとは、特定のマーケットの動向を表す指標のことです。市場全体の動きを数値化した株価指数や債券指数、不動産投資信託市場の動きを数値化したもの等があります。

このようなインデックスに連動することを目標とした運用手法がインデックス運用です。代表的なインデックスとしては以下のものがあります。

| 主なインデックス | |

|---|---|

| 日本株式 | <日経平均株価(日経225、日経平均)>東京証券取引所プライム市場に上場している銘柄のうち代表的な225銘柄の株価をもとに算出される株価指数。日本経済新聞社が算出。 |

| <東証株価指数(TOPIX)>東京証券取引所の最上位市場(※)に上場するすべての日本企業を対象とした株価指数。1968年1月4日の時価総額を100として算出。※東証は2022年4月4日に新市場区分に移行し、最上位市場は東証1部市場からプライム市場に変更。同年4月1日時点のTOPIX構成銘柄については移行後も選択市場に関わらず継続採用。ただし、流通株式時価総額100億円未満の銘柄については「段階的ウエイト低減銘柄」とされ、22年10月末から25年1月末まで四半期ごとに構成比率が低減。 | |

| 米国株式 | <ダウ・ジョーンズ工業株価平均 (NYダウ、ダウ平均)>米国市場に上場している銘柄のうち代表的な30銘柄の株価をもとに算出される株価指数。米S&Pダウ・ジョーンズ・インデックスが算出。 |

| <S&P500>ニューヨーク証券取引所やナスダックに上場している時価総額の大きい主要500銘柄の株価をもとに算出される株価指数。米S&Pダウ・ジョーンズ・インデックスが算出。 | |

| <ナスダック総合指数>米ナスダック市場に上場する全銘柄を対象とした株価指数。1971年2月5日の時価総額を100として算出。 |

なお、インデックス運用を行う投資信託のことを「インデックスファンド」と呼びます。

インデックス運用の特徴

インデックス運用の主な特徴は以下の通りです。

- 値動きが分かりやすい

- 運用に係るコストを抑えられる傾向にある

- 短期間で大きなリターンを得ることは難しい

それぞれの特徴について、詳しく解説します。

値動きが分かりやすい

日経平均株価やTOPIXをはじめとした指数は毎日のニュースなどでも取り上げられ、どのような要因で株価が上下したのかということも伝えられます。

そのため、それらの指数と連動することを目標としたインデックスファンドも価格変動の理由が把握しやすく、投資初心者でも始めやすい運用方法といえます。

運用に係るコストを抑えられる傾向にある

インデックス運用は運用に係るコストを抑えられる傾向にあることも特徴の一つです。

投資信託の主なコストとしては、購入時手数料や運用管理費用(信託報酬)といったものがありますが、インデックスファンドにはノーロード(購入時手数料無料)の商品も多く、気軽に売買ができることがメリットです。信託報酬も全体的に低い傾向にあるため、長期保有したとしても保有コストを抑えることができます。

短期間で大きなリターンを得ることは難しい

インデックス運用で用いる指数は市場全体の動きを数値化しているため、基本的には短期間で大幅に変動することはあまりなく、緩やかな値動きをすることがほとんどです。

したがって、個別株のように短期間で価格が2倍や3倍になることはまずありません。長期でコツコツと運用していくのに向いている金融商品といえるでしょう。

インデックス運用とアクティブ運用の違い

インデックス運用と対比されることが多い運用手法としてアクティブ運用があります。以下、インデックス運用とアクティブ運用の違いを表にまとめました。

| インデックス運用 | アクティブ運用 | |

|---|---|---|

| 運用方針 | 指数(インデックス)に連動することを目標とする | 指数(インデックス)を上回ることを目標とする |

| 銘柄の組み入れ方 | 指数と同じ構成で組み入れる | 調査や分析の結果から優良な銘柄を選定し、組み入れる |

| コスト | アクティブ運用に比べ、低い傾向にある | インデックス運用に比べ、高い傾向にある |

| リターン | 指数以上のリターンは期待し難い | 指数以上のリターンが期待できる |

(※)上記は一般的な特徴を比較したものであり、全てのファンドにあてはまるわけではありません。

インデックス運用が指数に連動することを目標とする一方で、アクティブ運用は指数を上回るリターンの獲得を目指します。

アクティブ運用では、ファンドマネージャーと呼ばれる運用のプロフェッショナルが企業取材等を通して様々な企業を調査・分析することで組入銘柄を決定するなどの手間がかかるため、インデックス運用と比較して運用に係るコストが高くなる傾向にあります。

インデックスファンドの例を紹介

インデックスファンドにはさまざまな商品があります。ここでは、日本・米国の株式に投資するインデックスファンドのうち、大和証券で取扱う「ダイワ・ノーロード 日経225ファンド」と「iFree S&P500インデックス」を例としてご紹介します。

「ダイワ・ノーロード 日経225ファンド」は、投資成果を日経平均株価に連動させることを目指すインデックスファンドで、購入時手数料のかからない、いわゆるノーロード・ファンドです。購入時にかかるコストを抑えて日経平均株価の上昇を享受したい方におすすめの投資信託となっています。

「iFree S&P500インデックス」は、米国の株式に投資して投資成果をS&P500指数(円ベース)に連動させることを目指すインデックスファンドで、「米国株式への投資に興味はあるがどれを購入すればよいか分からない」、「コストを抑えて米国株式に投資したい」という方におすすめのファンドです。

インデックス運用を成功させるための秘訣

インデックス運用による投資を行う上でポイントになるのは「長期・積立・国際分散」の3つです。長期的に積立投資を継続し、投資先を国内外のインデックスに分散させて全体的なリスクを低減することによって、安定した収益が期待できます。

以下では投資を行う上で大切な「長期・積立・国際分散」の各要素について詳しく解説します。

秘訣①長期投資

長期投資とは長期にわたって金融商品を保有し続ける投資方法です。長期間にわたる投資の継続には、「リスクの軽減」というメリットがあります。

運用は1年、2年という短期間で見ると、タイミング次第でリターンにバラつきが出ることがありますが、5年、10年のように長期間で結果を見ていくと、徐々にリターンが安定していくと考えられます。保有期間を長くすることで、1年あたりの運用コストを下げられたり、短期売買の失敗を防ぎやすくなったりするためです。

秘訣②積立投資

積立投資とは、月に1度・1万円など、あらかじめ決めた間隔で一定の金額分を購入し、コツコツと投資をする方法です。

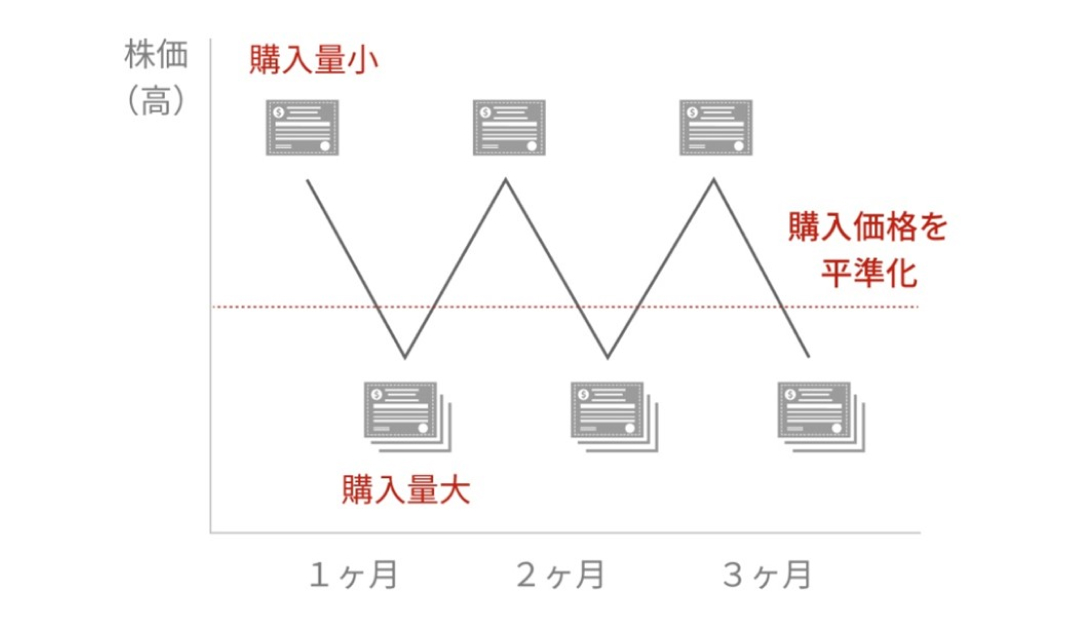

定期的に定額購入する方法は「ドル・コスト平均法」と呼ばれます。一定の金額で購入するため価格が安いときは購入量が大きくなり、価格が高いときは購入量が小さくなります。

経済の動向等によって、高い価格で購入する時期と低い価格で購入する時期が生じますが、長期的に見ると一単位あたりの購入価格は平均化されていき、一定量を買い続けるより、結果的に1単位当たりの平均取得価額が割安となります。

そのため、長期的にドル・コスト平均法による投資を続けていけば、値下がりが生じても損失の程度を軽減することが可能になります。

秘訣③国際分散投資

国際分散投資もインデックス運用を成功させるために重要なポイントです。国際分散投資とは、投資先の地域を分散することにより、地球規模での経済成長の恩恵を取り込んで、資産を増やしていく投資手法です。

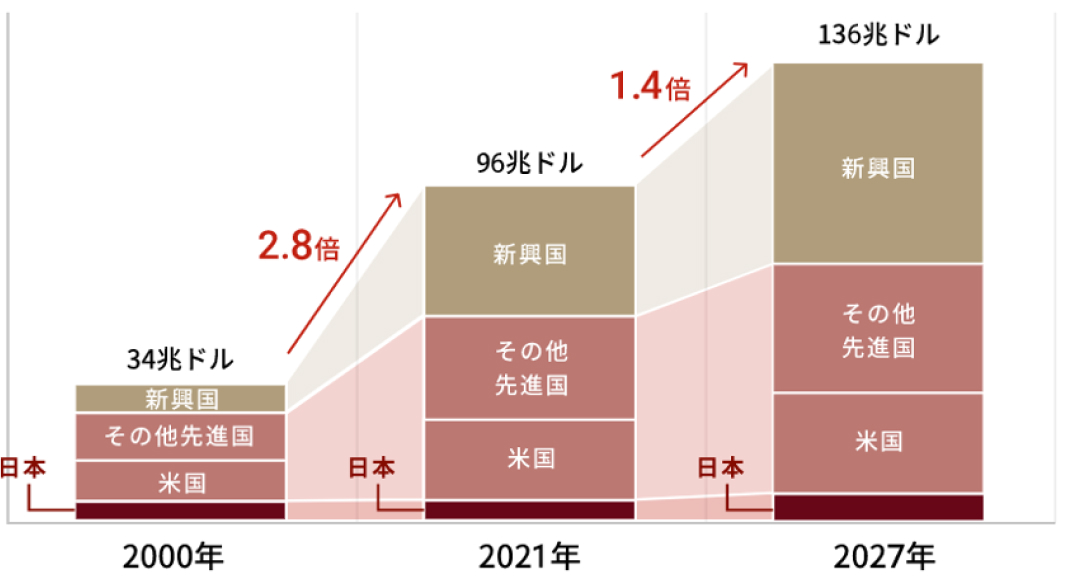

世界の経済規模(名目GDP)

(出所)IMF「世界経済見通し 2022年4月」。

2022年以降はIMFの予測。

IMFの世界経済見通しによると、世界の経済規模(名目GDP)は今後も拡大が見込まれています。図に示されたとおり、日本は残念ながら低成長の見込みですが、世界に目を向けると新興国を中心に着実に経済成長が進んでいます。

したがって、分散投資にあたっては投資先を日本に限定せず新興国なども含め世界全体へ幅広く投資することで、世界経済のダイナミックな成長を運用成果に取込むことが重要です。

投資初心者にはロボアドバイザーがおすすめ

以上のように、インデックス運用では「長期・積立・国際分散」が重要となります。しかし、この3つ全てを意識した資産運用には投資に関する知識がある程度必要であり手間もかかるため、忙しい方や投資初心者の方が自ら実行するのは難しいかもしれません。

そこで、資産運用に要する手間や時間、コストを軽減したい方には、今話題のロボアドバイザーを活用した資産運用をおすすめします。

ロボアドバイザーとはロボットがインターネットやスマートフォン上で投資のアドバイスを行うサービスであり、資産運用を一任して自動化することができます。資産運用に関する知識が不足しがちな初心者でも、手軽に「長期・積立・国際分散」という資産運用の王道を実践できます。

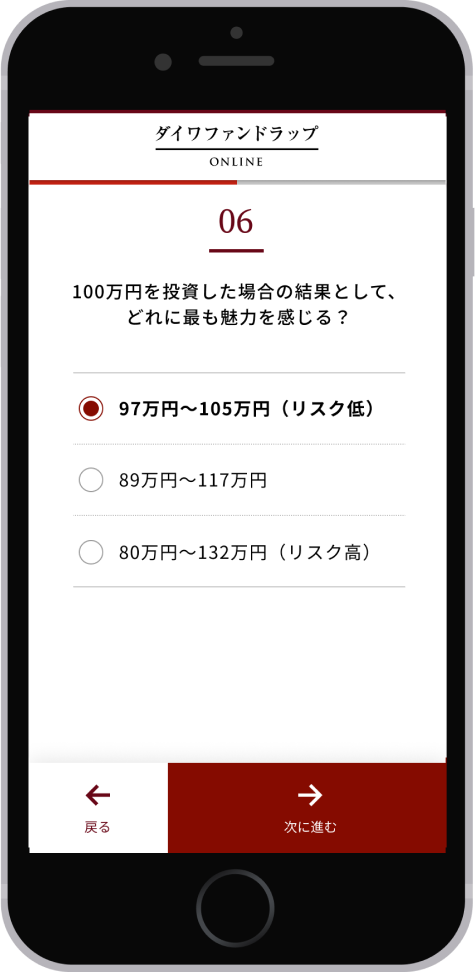

例えば、大和証券が提供するロボアドバイザー「ダイワファンドラップオンライン」では、最先端のテクノロジーと金融工学に基づき、ロボアドバイザーが資産運用の提案からメンテナンスまでを全て自動化。国内外の株式・債券・REITへの「国際分散投資」が可能で、リスクを抑えた「長期的な資産形成」にお役立ていただけます。

また、「定期積立サービス」を利用することで、積立投資を月々1万円から気軽に始められます。

ロボアドバイザーが運用する投資対象もすべてインデックスファンドとなっており、忙しい方や投資初心者でも手軽にインデックス運用を実践することができるでしょう。

まとめ

日経平均株価や東証株価指数などの指数に連動することを目指すインデックス運用は、値動きが分かりやすいので投資初心者でも理解しやすい資産運用の方法です。

短期的に大きな利益を狙うことは難しいものの、長期的な視点に立って、安定的に資産を増やしたい人に向いています。

インデックス運用を行う上でポイントになるのは「長期・積立・国際分散」です。しかし、「長期・積立・国際分散」の実践には専門的な知識が必要であり、忙しい方や投資初心者が自ら実践するのは困難です。

大和証券の「ダイワファンドラップオンライン」なら、ロボアドバイザーにより、投資が初めてで知識があまりない方でも手軽に「長期・積立・分散」を実践することが可能です。インデックス運用に興味はあるものの一定のハードルを感じている方は、まずは月々1万円から、「ダイワファンドラップオンライン」で投資の第一歩を踏み出してみてはいかがでしょうか。

大和証券のロボアドバイザー

全自動で信頼の

グローバル資産運用を。

ロボアドバイザーが最適なプランをご提案します

ロボアドバイザーが最適なプランをご提案します

監修: 内山貴博(うちやま・たかひろ)

大学卒業後、証券会社の本社で社長室、証券業務部、企画グループで5年半勤務。その後FPとして独立。金融リテラシーが低く、資産運用に保守的と言われる日本人のお金に対する知識向上に寄与すべく、相談業務やセミナー、執筆等を行っている。日本証券業協会主催「投資の日」イベントや金融庁主催シンポジウムで講師等を担当。2018年に日本人の金融リテラシー向上のためのFPの役割について探求した論文を執筆。

投資 の他の記事

投資信託の売却タイミングはいつ?失敗しないためのポイントを紹介

投資の割合はいくらが適切?貯金とのバランスや決めるポイントをお金のプロが解説!

株式投資の始め方を詳しく解説!メリットやリスクもあわせて紹介

Category

カテゴリー

投資 のおすすめ記事

投資信託の売却タイミングはいつ?失敗しないためのポイントを紹介

投資信託とは、多くの投資家から集めた資金を資産運用の専門家が投資家に代わってまとめて運用する投資商品です...

ロボアドバイザー のおすすめ記事

話題のロボアドバイザーで将来の資産づくりを真剣に考えてみた

住宅の購入資金、子どもの入学費用、老後の生活資金など、将来必要となるお金に関する漠然とした不安から、資産...

投資初心者がロボアドバイザーの契約をしてみたらどうなる?

資産運用に興味があるものの、「投資に詳しくないので手が出せない」といった悩みをもつ方は少なくないでしょう...

積立 のおすすめ記事

積立投資で1000万円貯めるテクニックとは?シミュレーションして無理なく貯めよう

「子ども1人あたりの教育費用」や「老後に不足すると考えられている1人あたりの生活資金」はそれぞれ1000...

積立投資の失敗例を3つご紹介!長期的な資産形成を成功させるためのポイントも解説

少子高齢化が進むなか、金融庁の金融審議会市場ワーキング・グループが「高齢社会における資産形成・管理」とい...

年金・老後 のおすすめ記事

退職金運用で押さえておきたいポイントを解説!おすすめの方法も紹介

定年退職が近づいてくると、退職金について考える機会が増えてきます。退職金を老後の生活資金として利用するに...

国民年金保険料が未納だとどうなる?生じるデメリットを紹介!

日本の年金制度は国民皆年金であり、国民年金保険料の納付が義務づけられています。しかし、国民年金保険料の未...

お取引にあたっての手数料等およびリスクについて

当社の取扱商品等へのご投資には、商品ごとに所定の手数料等をご負担いただく場合があります。(国内株式委託手数料は約定代金に対して最大1.26500%(税込)、ただし、最低2,750円(税込)、ハッスルレートを選択しオンライントレード経由でお取引いただいた場合は、1日の約定代金合計が300万円までなら、取引回数に関係なく国内株式委託手数料が3,300円(税込)、以降、300万円を超えるごとに3,300円(税込)が加算、投資信託の場合は銘柄ごとに設定された購入時手数料および運用管理費用(信託報酬)等の諸経費、等)

また、各商品等には価格の変動等による損失が生じるおそれがあります。商品ごとに手数料等およびリスクは異なりますので、当該商品等の上場有価証券等書面または契約締結前交付書面、目論見書、お客さま向け資料等をお読みください。