- ダイワファンドラップオンライン

- 投資お役立ちコラム

- 投資

- 株式投資の始め方を詳しく解説!メリットやリスクもあわせて紹介

老後に向けて、あるいは今ある資産を有効活用するために、株式投資を検討している方も多いでしょう。とはいえ、一度も株式投資をしたことがない方であれば、一体何から始めればよいのかと疑問に思うかもしれません。

本記事では株式投資初心者に向けて、株式投資の概要や具体的な始め方・メリットを詳しく紹介。また、初心者の方が覚えておきたい株式投資のリスクとは何か、リスクを軽減する方法などについて解説します。

さらに、記事後半では投資初心者の方や仕事や家事などで忙しい方に向けた選択肢として、資産運用を自動化できる「ロボアドバイザー」をご紹介します。詳しいサービス内容やメリットを解説していますので、資産運用方法の検討にぜひご活用ください。

株式とは?

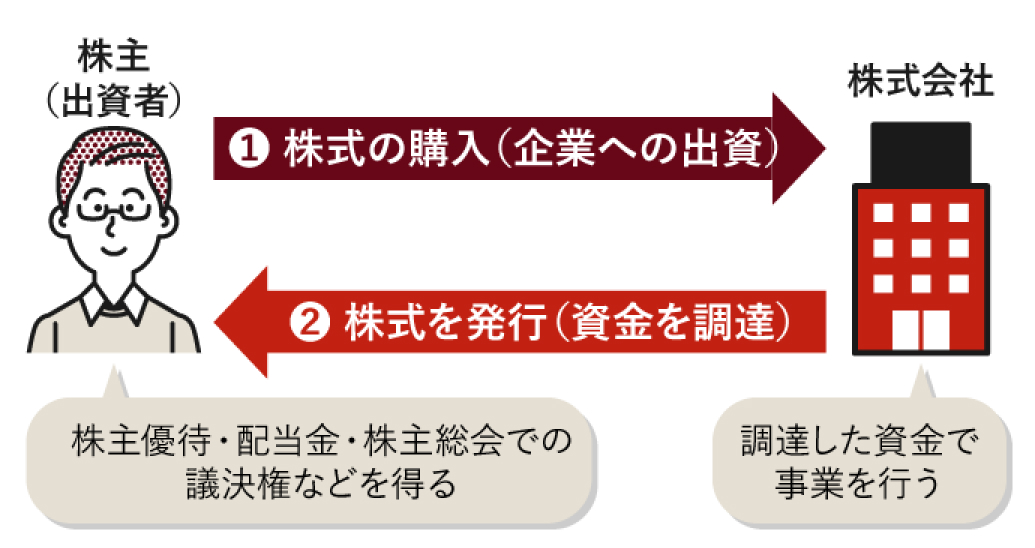

株式とは株式会社が出資者に発行する証券のことで、投資家は株式を購入することで株主となります。株主になると、保有割合に応じて株主総会などで会社の経営に意見を伝えられるなど、様々な権利が得られます。

株式は、株価が低いときに購入し、高くなったときに売却することができれば、その差額で利益を得ることも可能です。

なお、株式には東京証券取引所をはじめとした証券取引所で売買される「上場株式」と、証券取引所に上場しておらず、基本的に売買できない「非上場株式」の2種類があります。

このうち、株式投資に用いるのは上場株式で、上場株式は証券会社を通して売買が可能です。

株式投資の始め方・売買方法

株式投資を始めるためには、株式を購入する必要がありますが、具体的にどうすれば株式を購入できるのか、また、売買を始める際には何が必要なのでしょうか。

それぞれの手順について詳しく解説します。

1.証券口座を開設する

株式は証券会社を通じて購入するもので、証券会社で売買の注文を出し、取引所で売買されます。そのため、株式投資を始めるときには、証券会社に口座(証券口座)を開設しなくてはいけません。

証券口座の開設にあたっては、インターネットで申込み、郵送で申込み、お店で申込みなどから、自分が一番便利な口座開設方法をお選びいただけます。すぐに口座開設をしたい場合はインターネット申込みがおすすめです。

例として、大和証券のインターネット申込みによる口座開設の流れを見てみましょう。

大和証券での手続きでは、まず、取引約款・規定等を確認し、メールアドレスを登録します。次に、登録したメールアドレスに口座開設用のURLが送られてきますので、口座開設フォームを開き必要な情報を入力します。

その後、本人確認書類の画像をアップロードすれば、口座開設のお申込みが完了します。後日、口座開設のお知らせを受け取り、マイナンバーを登録すれば取引が開始できます。印鑑不要で早ければ最短1日で取引を始めることが可能です。

2.株式を購入する

証券口座を開設後、株式購入資金を入金したら、いよいよ株式を購入します。

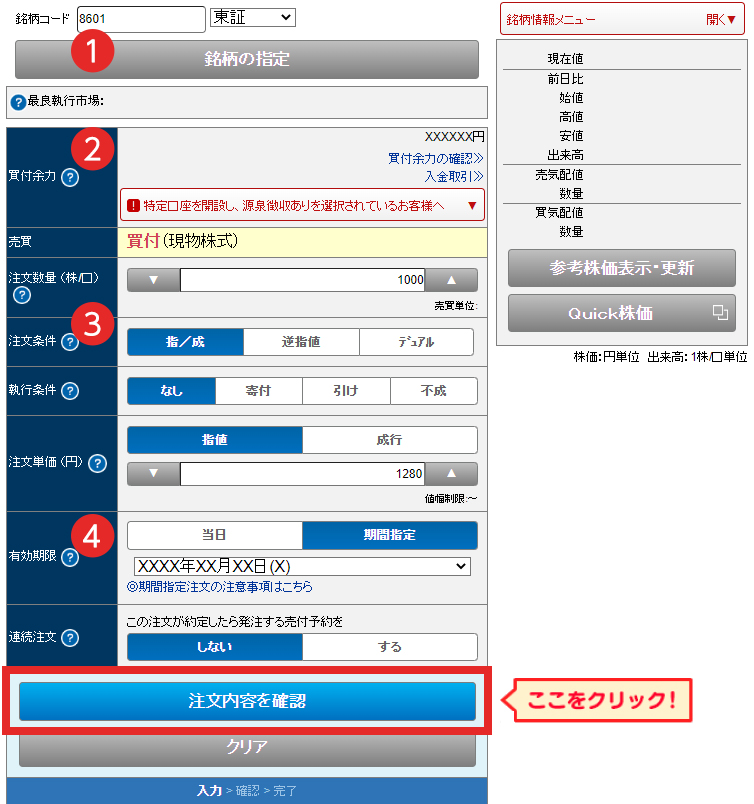

インターネットで取引をする場合は、証券口座へログインし、株式の注文画面を開きます。以下、例として、大和証券の取引画面で解説します。

株式を購入するときは、以下の流れで行います。

① 「銘柄コード」を入力し、「市場」を選択のうえ、「銘柄の指定」ボタンをクリック

② 「買付余力」の範囲内で、「注文数量」を入力

③ 「注文条件」「執行条件」「注文単価」を入力

④ 注文の有効期限を選択し、「注文内容を確認」ボタンをクリック

ログイン後は、それぞれの上場企業に割当てられている「銘柄コード」を入力し、「市場」を選択します。なお、市場は東京証券取引所と名古屋証券取引所から選択可能です。

次に、オンライントレードで買付けが可能な金額(「買付余力」)の範囲内で、「注文数量」を入力します。

続けて、「注文条件」「執行条件」「注文単価」を入力しますが、注文単価を入力する際には、あわせて指値・成行のいずれかを選びます。

指値とは、希望する売買価格を指定して発注する方法です。例えば、株式の売買において、「A株式を500円で1,000株購入したい」や「B株式を800円で500株売却したい」のように、取引する価格を決めて注文を行います。指値注文を行うと、買い注文は、指定した価格以下の売り注文が出れば売買が成立し、売り注文は、指定した価格以上の買い注文が出れば売買が成立します。

一方、成行とは、売買価格を指定せずに発注する方法です。例えば、「A株式をいくらでもいいから1,000株購入したい」や「B株式をいくらでもいいから500株売却したい」のように、取引する価格を決めずに注文を行います。

指値は、指定した価格以下(または以上)にならないと売買が成立しない注文方法ですが、成行のように、思った以上に高い価格で買ってしまったり、安い価格で売ってしまったりする危険性を避けることができます。特に、取引量の少ない(出ている注文量の少ない)銘柄の場合は、成行ではなく指値を利用した方が無難でしょう。

以上、株式の購入方法を大和証券の取引画面を例に紹介しましたが、証券会社によってオンラインでの注文の流れは異なります。

多くの証券会社では口座保有者が直感的に操作できるように工夫されていますが、慣れていないうちは難しく感じるかもしれません。各証券会社で公開している取引ガイダンスなどを参考にして、使いこなしていきましょう。

3.株式を売却する

購入した株式を売却するときは、購入時と同様に銘柄や数量、指値・成行を指定します。例えばA社の株式を1,000株購入し、200株だけ売却することも可能です。売却タイミングや売却数は、対象の株価を見ながら決めていきます。

なお、売却で得た利益が証券口座に入金されるまでにはタイムラグがあります。上場株式の場合、原則として売買が成立した日(約定日)を含めて3営業日後です。

株式投資の4つのメリット

株式投資では、主に以下の4つのメリットを得られます。

- 株価の値上がり益

- 株主優待

- 株数に応じた配当金

- 株主としての経営参加権

ここからは、4つのメリットをひとつずつ詳しく見ていきます。

1.株価の値上がり益

株式を購入し、株価が上がったタイミングで売却すれば、差額×取引株数の利益(※1)が発生します。例えば、株価が2,000円のときに100株購入し、株価が2,200円に上がったタイミングですべて売却すると、以下の計算式から20,000円の利益を得られます。

(2,200円-2,000円)×100株=20,000円

(※1)実際の利益は「差額×取引株数から売買手数料を差し引いたもの」です。

2.株主優待

株主優待とは、企業が自社の株式を購入してくれた株主に向けて、「優待品」を贈る制度です。株主優待は任意の制度であるため、すべての企業が実施しているわけではありませんが、上場企業の1/3ほどは株主優待を実施しているので、銘柄を選ぶ際に参考にするとよいでしょう。

優待の内容は銘柄ごとに異なります。自社サービスを利用できるクーポン、特定のサービスの割引券、自社製品の送付など、さまざまな優待が用意されています。

株主優待を受け取るには、「権利確定日」に株主である必要があります。ただし、株式は買付してから受け渡されるまで2営業日かかるため、実際には「権利付最終日(権利確定日の2営業日前)」までに株式を買付し、保有していなければなりません。

なお、保有する株式数によって株主優待の内容が異なることもあるので、特定の優待を希望する場合は、必要な株式数を事前に確認しておきましょう。

3.株数に応じた配当金

企業が利益の一部を株主に還元する仕組みが「配当金」です。企業は株主から調達した資金を元手に事業を行なって儲けを狙います。配当金は企業が儲かった場合に、その一部をお金を出してくれた株主に渡すという意味で支払われる株主の利益です。

例えば、配当金が1株=20円と決められた場合、100株保有している場合は2,000円、10,000株保有している場合は200,000円の配当金を受け取ることができます。

配当は年に1回または2回実施する企業が多いです。定期的に配当を出す企業は、投資家から魅力的な投資対象と見られることがあるため、配当に力を入れている企業も少なくありません。

なお、配当金を受け取るには、こちらも株主優待と同じく、権利確定日に株式を保有していることが条件となります。

4.株主としての経営参加権

株主として企業の経営に参加できるという点も、メリットと考えられるでしょう。

株主総会が開催されたときには、株主は議決権を行使できます。議決権とは企業の重要な議案に対し、賛成・反対の意思表示ができる権利で、企業の経営にも関わるものとなっています。

なお、議決権は株主1人あたり1つが与えられるのではなく、保有する株数に応じて与えられる権利なので、株数が多い株主(大株主)は企業に対して強力な力を行使することが可能です。

株式取引で注意したい3つのリスク

ここまで、株式投資が持つメリットを紹介してきましたが、一方で株式投資にはリスクも存在します。

株式投資は銀行の預貯金と異なり、元本保証の金融商品ではありません。そのため、さまざまな要因により損失が生じるリスクがあります。株式投資のリスクは主に以下の3つです。

- 価格変動リスク

- 信用リスク

- 流動性リスク

それぞれのリスクについて解説します。

価格変動リスク

株価は変動するものです。購入したときよりも株価が高くなったときに売却すれば、差額分の利益を得られます。

しかし、常に期待した方向に株価が変動するわけではありません。株価が上昇すると思って株式を購入したものの、継続的に株価が下落し、上昇どころか購入時点の株価に戻ることも期待できないという状況もあるでしょう。結果、株価が安い時に売却すると、損失が出てしまうのです。

信用リスク

企業が経営不振に陥ると、株価が暴落することがあります。

万が一、倒産した場合は、多くの場合で株式の価値がなくなります。最悪の場合、その企業に投資した資金がすべて戻ってこないこともあります。

このように、株式投資は特定の企業の株式を購入するため、企業の経営状況によっては投資資金を失う可能性があります。

流動性リスク

株式投資の流動性リスクとは、株式を売買しようとしても取引が成立しないリスクのことをいいます。

株式の取引は「株式を買いたい投資家」と「株式を売りたい投資家」の両方がいないと成立しません。たとえば、株式を購入した企業で不祥事があり、売り注文ばかりで買い注文が入らないと取引が成立せず、売却できないという事態が起こることがあります。

流動性リスクが高い銘柄は、市場に出されている注文の数が少ないため、売買が成立するときに価格が大きく変動する可能性がある点にも注意が必要です。

株式投資のリスクの抑え方

前述したように、株式投資には価格変動リスクと信用リスク、流動性リスクと3つのリスクが存在します。

こうしたリスクを軽減する方法はいくつかありますが、そのなかでも王道とされているのが、長期間にわたり投資を行う「長期投資」、毎月一定額を投資に充てる「積立投資」、投資先を複数に分散させる「分散投資」の3点です。

それぞれ具体的に説明します。

| 投資方法 | 具体的なメリット |

|---|---|

| 長期投資 | 株式のような金融商品の場合、短期的には値動きによってリターンが大きく変動する可能性があります。保有期間が長くなれば、リターンの振れ幅を小さくすることが可能です。配当や株主優待を受ける回数も増え、安定した収益が期待できます。 |

| 積立投資 | 毎月一定金額を積み立てて投資する「ドル・コスト平均法」を使えば、価格が下がったときに購入量が増えて、結果的に平均購入金額が割安になります。あらかじめ設定した内容による自動的な購入が可能なので、購入するタイミングについて悩まずに済むこともメリットです。 |

| 分散投資 | 投資先や購入する時期を分散させることでリスクを抑えます。株式・債券・投資信託といった金融商品は、常に同じ値動きをするわけではありません。値動きの異なる複数の金融商品に投資したり、株式であっても日本株式や外国株式(先進国および新興国)といった様々な地域の銘柄を組み合わせたりすることで安定的なリターンを得ることが可能です。また、一度に多額を投資するのではなく、時間を分散させて少額を積み立てていくことによってリスクを低減できます。 |

以上のように、資産運用の王道である「長期・積立・分散」を実践することで、株式投資におけるリスクを軽減することが可能です。しかし、「長期・積立・分散」のすべてを踏まえた投資を実践するには専門的な知識が必要であり、忙しくて時間がない方や運用の知識に不安がある方が自分で実践することは難しいかもしれません。

そこで、これから資産運用を始めようと考えている投資初心者の方には、「長期・積立・分散」を手軽に実践できる、今話題の「ロボアドバイザー」の活用をおすすめします。

ロボアドバイザーを利用すれば簡単に「長期・積立・分散」が実践できる

ロボアドバイザーとはロボットがインターネットやスマートフォン上で投資のアドバイスを行うサービスであり、資産運用を一任して自動化することができます。資産運用に関する知識が不足しがちな初心者でも、手軽に「長期・積立・分散」という資産運用の王道を実践できます。

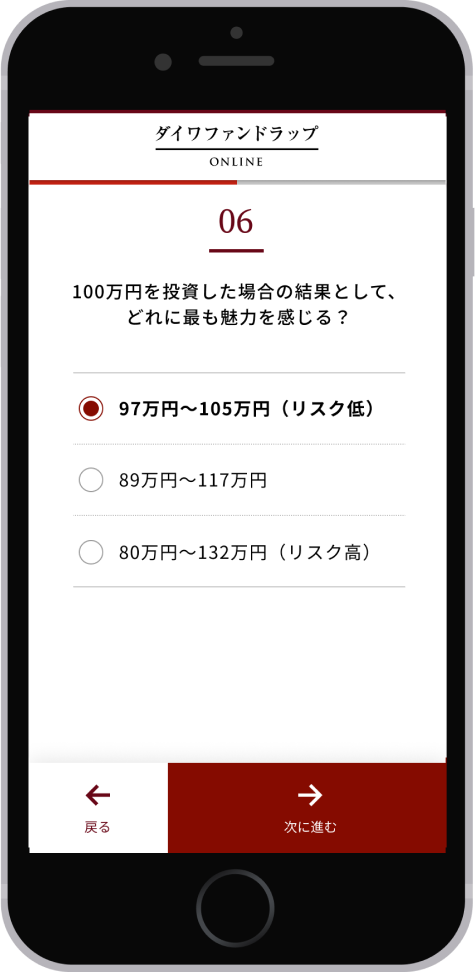

例えば、大和証券が提供するロボアドバイザー「ダイワファンドラップオンライン」では、最先端のテクノロジーと金融工学に基づき、ロボアドバイザーが資産運用の提案からメンテナンスまでを全て自動化。国内外の株式・債券・REITへの国際分散投資が可能で、リスクを抑えた長期的な資産形成にお役立ていただけます。

また、「定期積立サービス」を利用することで、積立投資を月々1万円から気軽に始められます。定期的に一定の金額を購入する「ドル・コスト平均法」によって、積立期間中の購入価格を平準化し、投資タイミングによるリスクを軽減することが可能です。

さらに、申込みから運用の管理まですべてインターネットで完結しており、資産状況などもスマートフォンでいつでも確認できます。忙しくて投資にかける時間がない方や、運用の知識に不安がある方は、ぜひダイワファンドラップオンラインを資産形成の一助としてご活用ください。

株式投資にハードルを感じる方は「ロボアド」がおすすめ

株式投資は、売買による値上がり益だけでなく、配当金や株主優待など、様々なメリットが得られる投資手法です。

しかし、価格変動リスクや信用リスク、流動性リスクなどのリスクがあり、場合によっては資産を減らすことにもなりかねません。

株式投資におけるリスクを抑えるコツとして、「長期・積立・分散」という王道の運用手法が存在します。しかし、「長期・積立・分散」の実践には専門的な知識が必要であり、忙しい方や投資初心者が自ら実践するのは困難です。

大和証券の「ダイワファンドラップオンライン」なら、ロボアドバイザーにより資産運用のご提案からメンテナンスまでが全て自動化されており、専門的知識がない方でも手軽に「長期・積立・分散」を実践することが可能です。株式投資に興味はあるものの、株式投資にハードルを感じる方は、まずは月々1万円から、ダイワファンドラップオンラインで投資の第一歩を踏み出してみてはいかがでしょうか。

Webサイトでは無料で運用プラン診断も行っていますので、ぜひ一度、運用プラン診断もお試しください。

大和証券のロボアドバイザー

全自動で信頼の

グローバル資産運用を。

ロボアドバイザーが最適なプランをご提案します

ロボアドバイザーが最適なプランをご提案します

監修: 内山貴博(うちやま・たかひろ)

大学卒業後、証券会社の本社で社長室、証券業務部、企画グループで5年半勤務。その後FPとして独立。金融リテラシーが低く、資産運用に保守的と言われる日本人のお金に対する知識向上に寄与すべく、相談業務やセミナー、執筆等を行っている。日本証券業協会主催「投資の日」イベントや金融庁主催シンポジウムで講師等を担当。2018年に日本人の金融リテラシー向上のためのFPの役割について探求した論文を執筆。

投資 の他の記事

投資信託の売却タイミングはいつ?失敗しないためのポイントを紹介

インデックス運用とは?アクティブ運用との違いも紹介

投資の割合はいくらが適切?貯金とのバランスや決めるポイントをお金のプロが解説!

Category

カテゴリー

投資 のおすすめ記事

投資信託の売却タイミングはいつ?失敗しないためのポイントを紹介

投資信託とは、多くの投資家から集めた資金を資産運用の専門家が投資家に代わってまとめて運用する投資商品です...

ロボアドバイザー のおすすめ記事

話題のロボアドバイザーで将来の資産づくりを真剣に考えてみた

住宅の購入資金、子どもの入学費用、老後の生活資金など、将来必要となるお金に関する漠然とした不安から、資産...

投資初心者がロボアドバイザーの契約をしてみたらどうなる?

資産運用に興味があるものの、「投資に詳しくないので手が出せない」といった悩みをもつ方は少なくないでしょう...

積立 のおすすめ記事

積立投資で1000万円貯めるテクニックとは?シミュレーションして無理なく貯めよう

「子ども1人あたりの教育費用」や「老後に不足すると考えられている1人あたりの生活資金」はそれぞれ1000...

積立投資の失敗例を3つご紹介!長期的な資産形成を成功させるためのポイントも解説

少子高齢化が進むなか、金融庁の金融審議会市場ワーキング・グループが「高齢社会における資産形成・管理」とい...

年金・老後 のおすすめ記事

退職金運用で押さえておきたいポイントを解説!おすすめの方法も紹介

定年退職が近づいてくると、退職金について考える機会が増えてきます。退職金を老後の生活資金として利用するに...

国民年金保険料が未納だとどうなる?生じるデメリットを紹介!

日本の年金制度は国民皆年金であり、国民年金保険料の納付が義務づけられています。しかし、国民年金保険料の未...

お取引にあたっての手数料等およびリスクについて

当社の取扱商品等へのご投資には、商品ごとに所定の手数料等をご負担いただく場合があります。(国内株式委託手数料は約定代金に対して最大1.26500%(税込)、ただし、最低2,750円(税込)、ハッスルレートを選択しオンライントレード経由でお取引いただいた場合は、1日の約定代金合計が300万円までなら、取引回数に関係なく国内株式委託手数料が3,300円(税込)、以降、300万円を超えるごとに3,300円(税込)が加算、投資信託の場合は銘柄ごとに設定された購入時手数料および運用管理費用(信託報酬)等の諸経費、等)

また、各商品等には価格の変動等による損失が生じるおそれがあります。商品ごとに手数料等およびリスクは異なりますので、当該商品等の上場有価証券等書面または契約締結前交付書面、目論見書、お客さま向け資料等をお読みください。