- ダイワファンドラップオンライン

- 投資お役立ちコラム

- 投資

- 投資の割合はいくらが適切?貯金とのバランスや決めるポイントをお金のプロが解説!

初めて投資をするときには、どのくらいの資金を用意すればよいのか迷うことが少なくありません。貯蓄額や収入の状況によっても異なるため、「投資にまわしてもよい金額が分からない」と不安に感じる方もいるのではないでしょうか?

投資をする際、資産の何割を投資にまわすのか、配分を適切に決めることが重要になります。投資割合が高すぎたり低すぎたりすると、生活に困る場合や資産をうまく増やせない場合があるので注意が必要です。

本記事では、日本人の平均的な資産構成割合やお金の色分けの方法など、投資割合を決める上で役立つ知識を紹介します。

投資割合の平均値は?世界との比較から見る日本人の特徴

投資割合をいくらにするか考える際に、「そもそも他の人は投資割合をどれくらいに設定しているのか知りたい」という方も多いのではないでしょうか。特に初めて投資をする方にとって、一般的な投資割合を知ることは有益でしょう。

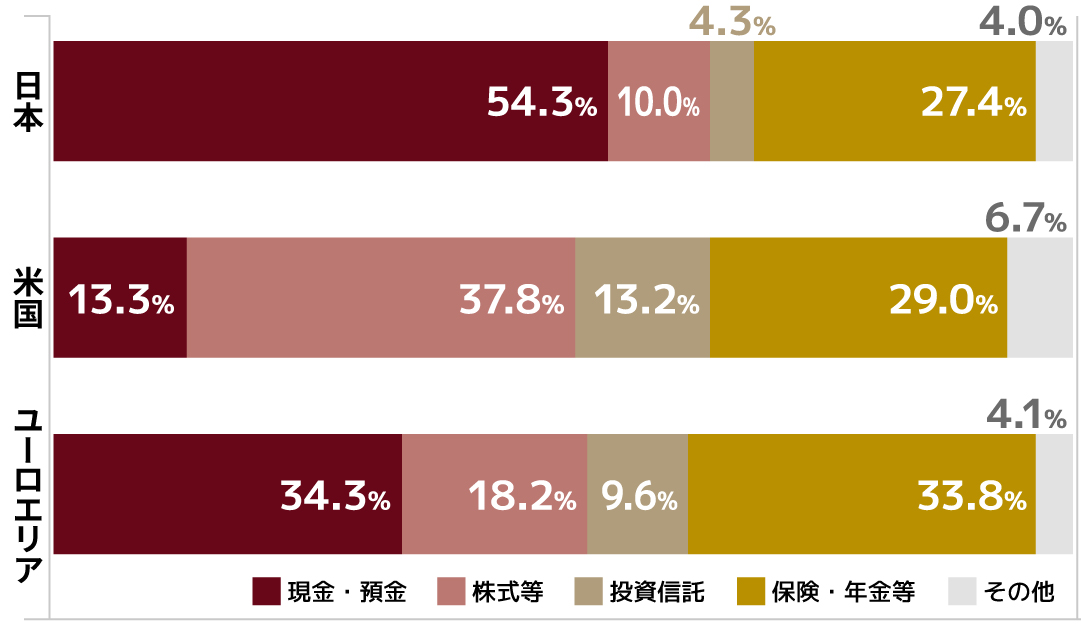

そこで、参考になるデータのひとつが、日本銀行が公表している「資金循環の日米欧比較」です。以下のグラフは、各国の資産がどのような配分で保有されているのかを示しています。

日本は米国やユーロエリアに比べると、安全資産と呼ばれる現金・預金の比率が極めて高いことが分かります。株式等や投資信託の比率が低く、日本人のリスク回避志向の強さが見てとれます。

一方、米国は現金・預金の比率が低く、かなり投資に積極的であることが分かります。

必ずしも、諸外国の投資割合が適切というわけではありませんが、現在の日本は低金利時代が続いており、預金では資産はほとんど増やせません。人生100年時代を迎え、生涯にかかる費用が増えていることを考えれば、投資の割合を増やし、資産運用によって資産を増やすことも検討すべきでしょう。

参考:日本銀行調査統計局「資金循環の日米欧比較(2021年8月20日)」

同世代はどのくらい投資している?年代別に投資割合を比較

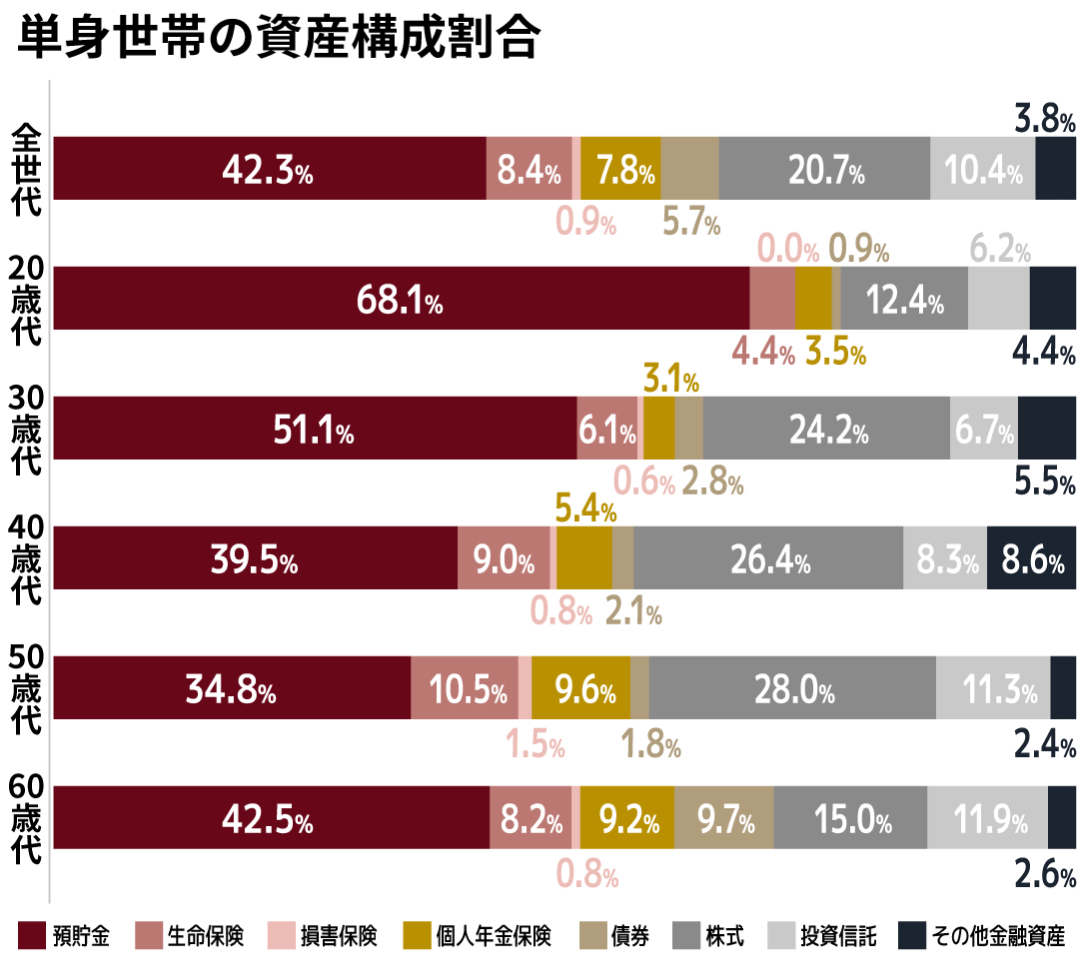

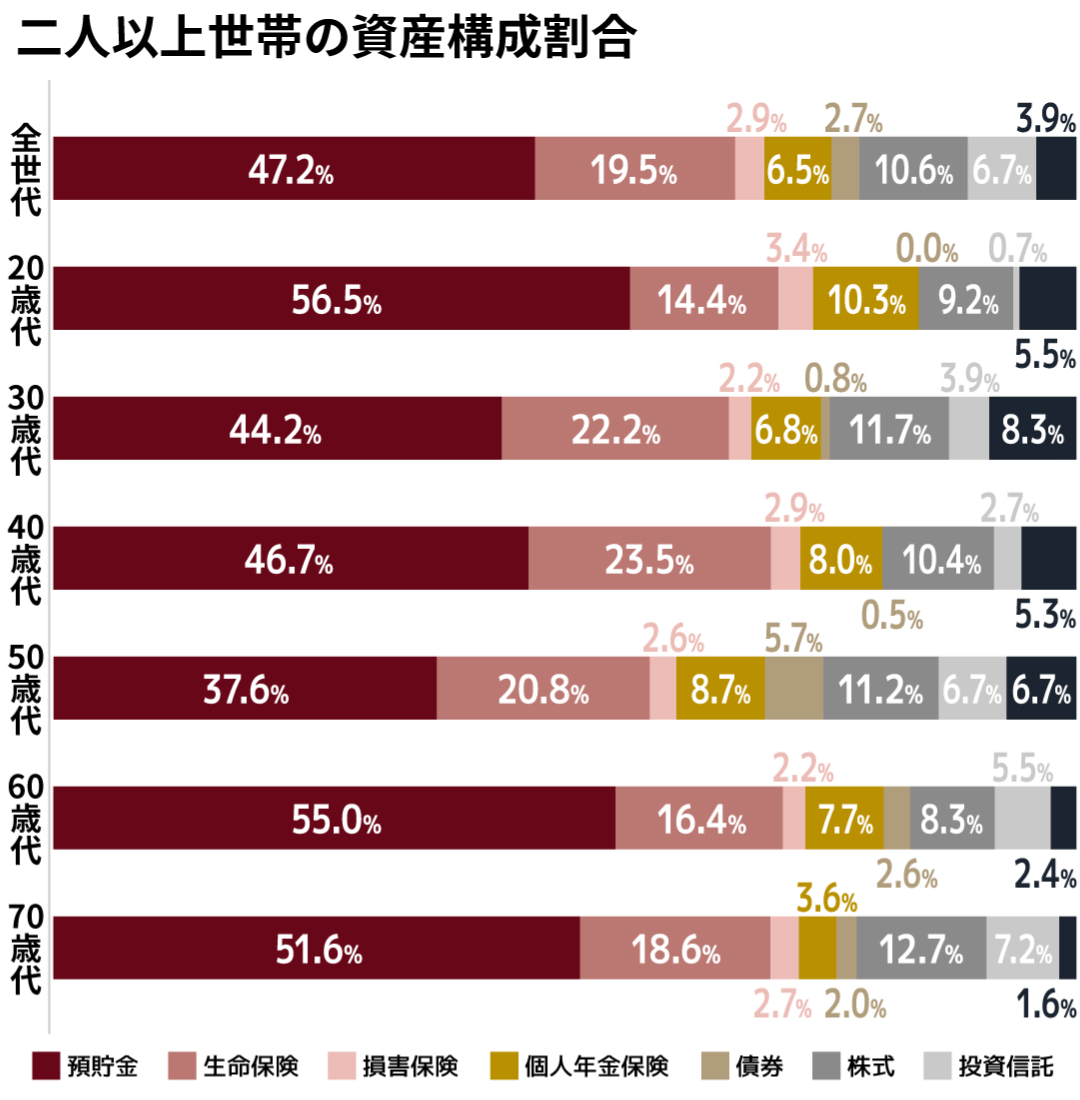

「家計の金融行動に関する世論調査(令和2年)」によると、資産の構成割合や投資割合は世帯人数や年代によって傾向に違いが見られます。

単身世帯と二人以上世帯では、預貯金の割合が高い点は同じですが、株式の割合は単身世帯が約20.7%に対して二人以上世帯では約10.6%です。

単身世帯ではお金の使い道を自分で自由に決められるため、投資割合が高くなっていると考えられます。

一方で二人以上世帯は、家族のことを考えて万が一への備えとして保険に加入するケースが多いためか保険の割合が高く、反対に投資割合はそれほど高くありません。金融資産のうち約3割が保険で、40代や50代ではその割合が特に高くなります。

金融資産をどのように構成してどのくらいの資産を投資にまわすのかは、年齢や家族構成などによって変わるため、ご自身の置かれた状況に応じて投資割合を考えることが重要です。

参考:家計の金融行動に関する世論調査[単身世帯調査](令和2年)

参考:家計の金融行動に関する世論調査[二人以上世帯調査](令和2年)

投資割合の決定で重要な「お金の色分け」という考え方

投資割合をいくらにするかについて、諸外国や同世代の例を確認したことで大分イメージも沸いてきたのではないでしょうか。ただし、これらのデータはあくまで参考データであり、最終的には自分の状況を踏まえて決める必要があります。

単に割合だけを決めて漠然とお金を投資にまわすと、本来投資にまわしてはいけない資産まで充ててしまう可能性があるので注意が必要です。

投資にまわせる資産はどれくらいなのか、明確にした上で投資割合を決めることが重要であり、このときに「お金の色分け」という考え方が役立ちます。

使う目的と時期でお金を3種類に分ける

「お金の色分け」とは、使う目的と時期によって、お金を大きく3つに分けることをいいます。目的と時期を明確にすることで、どれくらいの資金を投資にまわしても問題ないのかなど、資産運用の計画を立てやすくなります。

具体的には、まずは、自分の貯金や収入などをあらためて確認し、自身の資産全体を把握・整理しましょう。その資産を、使う目的と時期によって次の3つに分類し、色分けします。

- 生活に必要な当座のお金(そなえるお金)

- 将来使う予定のあるお金(まもるお金)

- 当面使う予定のないお金(のこすお金・ふやすお金)

それぞれ、どのようなお金なのか詳しく解説していきます。

生活に必要な当座のお金(そなえるお金)

1つ目の「生活に必要な当座のお金」は「何かあった場合の当座のお金」、つまり「そなえるお金」です。

例えば食費や家賃など毎月かかる生活費や、怪我や病気で治療を受けるときの治療費などが該当します。

「そなえるお金」の目安額は月々の生活費の3カ月~1年分で、毎月の生活費が20万円であれば60万円~240万円ほど準備しておきたいところです。

必要になったときにすぐに使えるように、預貯金など流動性の高い資産で準備しておくとよいでしょう。

さらに、これとは別に、急な冠婚葬祭や医療費・介護費用を賄う資金も用意しておけばより安心です。

将来使う予定のあるお金(まもるお金)

2つ目の「将来使う予定のあるお金」は「使いみち(資金使途)と使う時期が決まっているお金」です。

必要なときに準備できていないと困るため、「まもるお金」にあたり、子どもの教育資金やマイホームの購入資金、リフォーム費用などが該当します。

「まもるお金」を投資にまわしてよいか考える際のポイントは、使う時期です。使う時期が1・2年以内など近い将来である場合は、「そなえるお金」同様、預貯金など流動性の高い資産にしておくとよいでしょう。一方で、使う時期が大分先である場合は、まだ充分な時間があることから投資にまわしてもよいでしょう。

なお、例えば、教育費用は子どもを私立に通わせるのか公立に通わせるのかで金額が変わり、リフォーム費用は修繕を行う箇所や規模で変わるので、どれくらいの費用が必要になるのかは、あらかじめ想定して計算しておきましょう。

当面使う予定のないお金(のこすお金・ふやすお金)

3つ目の「当面使う予定のないお金」は、現在保有している資産や収入から「そなえるお金」と「まもるお金」を差し引いた金額です。このお金は「のこすお金」とそれ以外の「ふやすお金」に分類できます。

「のこすお金」は大切な家族のことを考えて残しておきたいお金です。子どもが結婚するときや住宅を購入するときに援助する資金などが該当します。

例えば、子どもの結婚する時期はある程度予測がつくため、その時期に応じて、お金を投資にまわしても問題ないか考えましょう。

「ふやすお金」は「当面使う予定のないお金」から「のこすお金」を除いた金額で、使いみちが決まっていないお金です。

「ふやすお金」はいわゆる余裕資金であるため、他のお金に比べて自由度が高く、投資にまわすことができます。時間に縛られることもないため、積極的な運用が可能なお金といえるでしょう。

以上の通り、お金は使う目的と時期で色分けし、それぞれ投資にまわしても問題ないかを考え、自身に適した投資割合を導き出しましょう。

投資割合が決まったら、運用方法を考えよう

投資に回すお金の割合が決まったら、次はそのお金をどのように運用するかを検討する必要があります。

投資スタイルや資産の配分は、色分けしたお金の使用目的や時期によって変わります。

例えば「3年後に必要となる資産の形成」と「10年後に必要となる資産の形成」について考えた場合、3年後に使う資産は実際に必要になる時期が比較的早くやってくるため、大きな損失が出る可能性があるハイリスクな投資方法は10年後と比較すると適していないと言えるでしょう。

一方で10年後に使う資産は、使うまでの期間に充分な余裕があります。リスクを取って積極的に運用を行うこともでき、結果として損失が出た場合でも、期間に余裕があるため運用計画の見直しなどで対応できる場合があります。

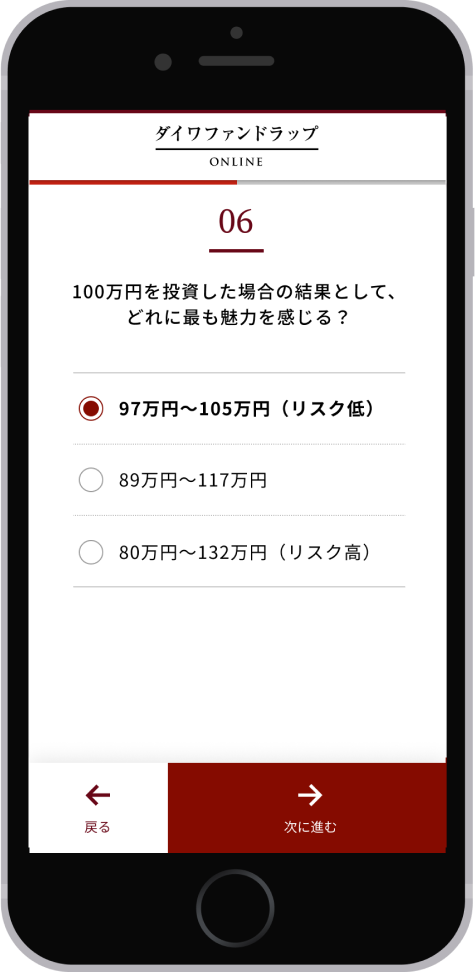

このように、資産の運用方法を考える際には、目的や時期に応じてリスクの大小を判断していかなくてはなりません。この判断にはある程度の知識や手間が必要となるため、特に投資初心者の方は難しく感じる場合もあるでしょう。

そこで、色分けした資産の運用を考える際には、ロボアドバイザーの活用をおすすめします。

たとえば、大和証券のロボアドバイザー「ダイワファンドラップオンライン」では、最先端のテクノロジーと金融工学に基づき、ロボアドバイザーが資産運用の目的や運用期間に合った最適な運用プランを無料で提案してくれます。

投資割合は「お金の色分け」を基に考えるが、プロに任せるのも手

ロボアドバイザーの活用は、仕事で忙しく投資について考える時間や、勉強する時間が取れない方におすすめです。

最適な投資プランを提案してくれるため、手間や時間をかけずに、資産運用に取り組めます。

また、投資のリスクを軽減するためには投資先の分散が不可欠ですが、「ダイワファンドラップオンライン」では、自動化された運用・メンテナンスによって投資初心者でも国内外の株式・債券・REITへの国際分散投資が可能です。

月々1万円から気軽に始められる定期積立サービスもあり、少額からでも投資を始められます。

投資初心者でも自身のライフプランに合った資産運用が可能になるので、ぜひ「ダイワファンドラップオンライン」の活用を検討してみましょう。

まとめ

最適な投資割合はその人の貯蓄や収入の状況、投資を行う目的で異なります。お金を使う目的や時期によって3種類に色分けし、投資にまわせる資産の割合がどれくらいあるのかを確認しましょう。

実際に投資を行うにあたっては、お金を使う目的・時期に応じて相応しいリスク水準の投資方法を選択するなど、きちんとした運用プランを立てましょう。

運用プランを考えたいものの忙しくて時間がない方や、投資の知識に不安がある方には、ロボアドバイザーによる運用プラン診断や全自動の資産運用が可能な「ダイワファンドラップオンライン」のご利用をおすすめします。

大和証券のロボアドバイザー

全自動で信頼の

グローバル資産運用を。

ロボアドバイザーが最適なプランをご提案します

ロボアドバイザーが最適なプランをご提案します

監修: 内山貴博(うちやま・たかひろ)

大学卒業後、証券会社の本社で社長室、証券業務部、企画グループで5年半勤務。その後FPとして独立。金融リテラシーが低く、資産運用に保守的と言われる日本人のお金に対する知識向上に寄与すべく、相談業務やセミナー、執筆等を行っている。日本証券業協会主催「投資の日」イベントや金融庁主催シンポジウムで講師等を担当。2018年に日本人の金融リテラシー向上のためのFPの役割について探求した論文を執筆。

投資 の他の記事

投資信託の売却タイミングはいつ?失敗しないためのポイントを紹介

インデックス運用とは?アクティブ運用との違いも紹介

株式投資の始め方を詳しく解説!メリットやリスクもあわせて紹介

Category

カテゴリー

投資 のおすすめ記事

投資信託の売却タイミングはいつ?失敗しないためのポイントを紹介

投資信託とは、多くの投資家から集めた資金を資産運用の専門家が投資家に代わってまとめて運用する投資商品です...

ロボアドバイザー のおすすめ記事

話題のロボアドバイザーで将来の資産づくりを真剣に考えてみた

住宅の購入資金、子どもの入学費用、老後の生活資金など、将来必要となるお金に関する漠然とした不安から、資産...

投資初心者がロボアドバイザーの契約をしてみたらどうなる?

資産運用に興味があるものの、「投資に詳しくないので手が出せない」といった悩みをもつ方は少なくないでしょう...

積立 のおすすめ記事

積立投資で1000万円貯めるテクニックとは?シミュレーションして無理なく貯めよう

「子ども1人あたりの教育費用」や「老後に不足すると考えられている1人あたりの生活資金」はそれぞれ1000...

積立投資の失敗例を3つご紹介!長期的な資産形成を成功させるためのポイントも解説

少子高齢化が進むなか、金融庁の金融審議会市場ワーキング・グループが「高齢社会における資産形成・管理」とい...

年金・老後 のおすすめ記事

退職金運用で押さえておきたいポイントを解説!おすすめの方法も紹介

定年退職が近づいてくると、退職金について考える機会が増えてきます。退職金を老後の生活資金として利用するに...

国民年金保険料が未納だとどうなる?生じるデメリットを紹介!

日本の年金制度は国民皆年金であり、国民年金保険料の納付が義務づけられています。しかし、国民年金保険料の未...

お取引にあたっての手数料等およびリスクについて

当社の取扱商品等へのご投資には、商品ごとに所定の手数料等をご負担いただく場合があります。(国内株式委託手数料は約定代金に対して最大1.26500%(税込)、ただし、最低2,750円(税込)、ハッスルレートを選択しオンライントレード経由でお取引いただいた場合は、1日の約定代金合計が300万円までなら、取引回数に関係なく国内株式委託手数料が3,300円(税込)、以降、300万円を超えるごとに3,300円(税込)が加算、投資信託の場合は銘柄ごとに設定された購入時手数料および運用管理費用(信託報酬)等の諸経費、等)

また、各商品等には価格の変動等による損失が生じるおそれがあります。商品ごとに手数料等およびリスクは異なりますので、当該商品等の上場有価証券等書面または契約締結前交付書面、目論見書、お客さま向け資料等をお読みください。