- ダイワファンドラップオンライン

- 投資お役立ちコラム

- 資産運用

- 投資初心者必見!資産運用の王道とは

投資をはじめようと考えている方の中には、「株式や債券といった数多くの投資対象・銘柄に関する知識や経験が不足しており、具体的にどうしたら良いのか分からない」といった悩みを抱えているケースも多いのではないでしょうか。

さまざまな資産運用の方法がありますが、王道は「長期・積立・分散」というセオリーに沿って投資することです。

本記事では、投資初心者の方に向けて、「長期・積立・分散」が何故優れているのかについて詳しく解説します。

資産運用の王道は「長期・積立・分散」

資産運用の王道は「長期・積立・分散」の3つです。長期的に積立投資を継続し、投資先を複数に分散させることによって安定した収益が期待できます。この「資産運用の王道」は、投資初心者の方においても指針のひとつとして活用可能です。

以下、資産運用にとって大切な「長期・積立・分散」の各要素について詳しく解説していきます。

資産運用の王道①「長期」

長期間にわたる投資の継続には「リスクの軽減」というメリットがあります。運用は1年、2年という短期間で見ると、タイミング次第でリターンにバラつきが出たり、複利の効果を得られにくくなったりします。

しかし、5年ごと、10年ごとのように長期間で結果を見ていくと徐々にリターンは安定していくでしょう。保有期間を長くすることで、1年あたりの運用コストを下げられたり、短期売買の失敗を防ぎやすくなったりするためです。

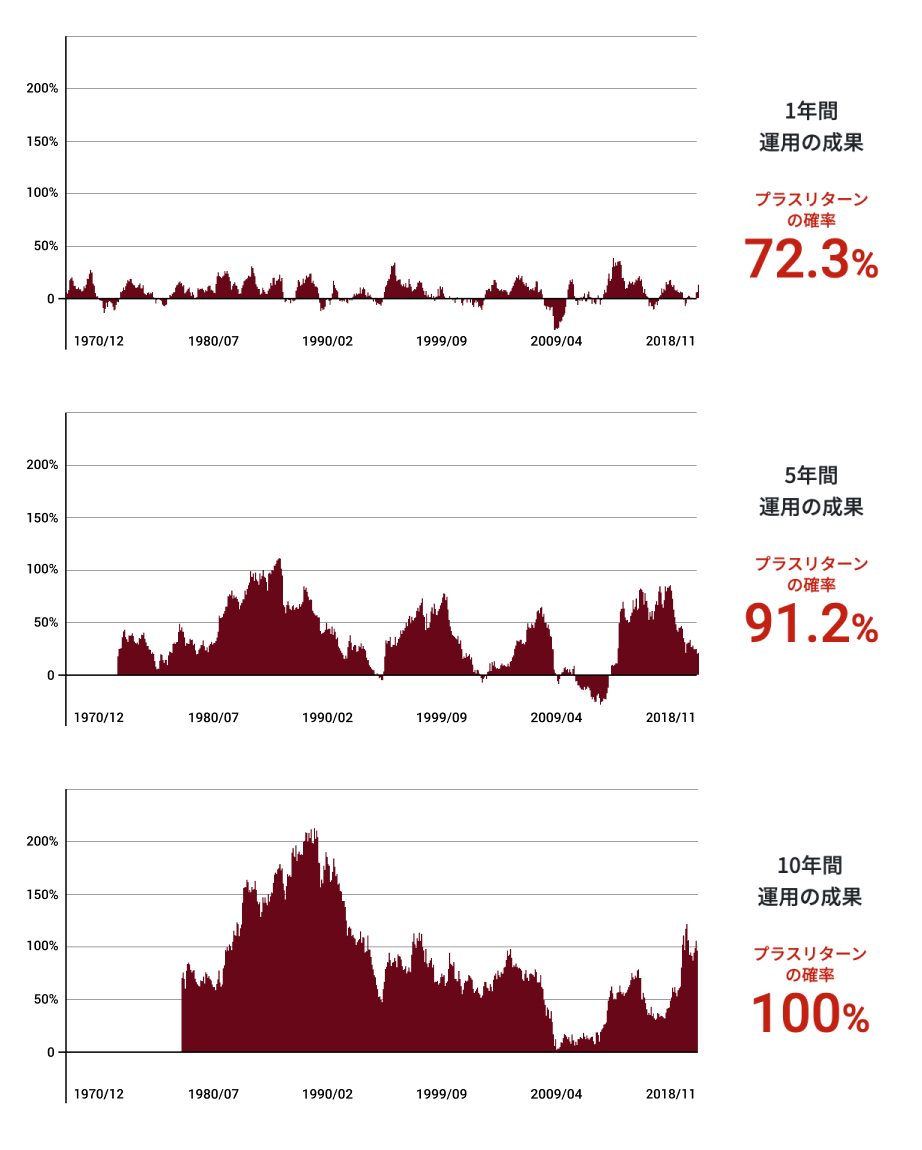

長期投資の安定性を示す具体例としては、「日本株式・外国株式・日本債券・外国債券」の4種に資産を分散して長期間投資する「4資産分散投資」が挙げられます。一定の期間にわたり4つの商品へ均等に投資すると仮定し、期間に応じた運用成果をシミュレーションした結果が以下の表になります。

(※)本シミュレーションは、4資産分散投資で一定の期間運用した場合の騰落率の推移を示したものです。例えば1979年末の運用成果であれば、1979年末までの過去1年間、5年間、10年間運用を行なった場合の騰落率を示しています。

表示されている数値等は本シミュレーションの結果であり、実際の運用成果とは異なります。また、将来の運用成果を保証するものではありません。 4資産分散投資とは日本株・外国株・日本債券・外国債券に均等に投資し、一定の配分比率を維持する運用(リバランス)を行なった場合であり、運用コスト等は考慮していません。

各資産への投資成果については、以下のインデックスを使用しています。

日本株式:TOPIX(配当込み)、外国株式:MSCIコクサイ・インデックス(配当込み)、日本債券:ダイワ・ボンド・インデックス(総合)、外国債券:FTSE世界国債インデックス(除く日本)

「4資産分散投資」はそれぞれの資産の値動きが異なるため、1つの商品が一時的に値下がりしたとしても、他商品の値上がりによって損失を補える運用方法です。図のシミュレーションのように、運用期間が長くなればなるほど、プラスリターンになる確率は上昇し、10年間運用した場合にはプラスリターンになる確率は100%となります。資産運用は1年、2年という短い期間で一喜一憂せず、長期間で運用成果を見ることが大切です。

資産運用の王道②「積立」

積立投資とは、月に一度などの決まった間隔で、一定の金額をコツコツと投資に充てていく方法です。

この定期的に一定金額を投資する「ドル・コスト平均法」を使えば、価格が高いときには購入する量が少なくなり、価格が安いときには購入する量が多くなります。定期的に一定量を買付ける定量投資よりも平均購入価格を抑制することも可能です。

普段の生活では、値下がりしている商品を多めに買い、値上がりしている商品を買い控えるという行動を誰もが自然に取っています。しかし、こと投資となると、「損をしたくない」という感情が邪魔をします。値上がりしている投資信託や株式はもっと上がるのではと期待して(本当は割高なのに)買い、値下がりするともっと下がるのではと不安になって(本当は割安なのに)売ってしまうという人がとても多いと言われています。積立投資は、株価や為替相場などの一時的な動きに左右されず、淡々と資金を積み立てられる点がメリットです。

また、最初に大きな金額を用意しなくても良いという点も積立投資のメリットといえるでしょう。NISA(つみたて投資枠)を利用した積立や、投資信託の積立(投信積立サービス)であれば、月々100円から投資を始めることができます。少額からコツコツと投資できる積立投資は、20年、30年という長期で資産形成をする必要がある20代~40代にこそ適した投資方法といえます。

資産運用の王道③「分散」

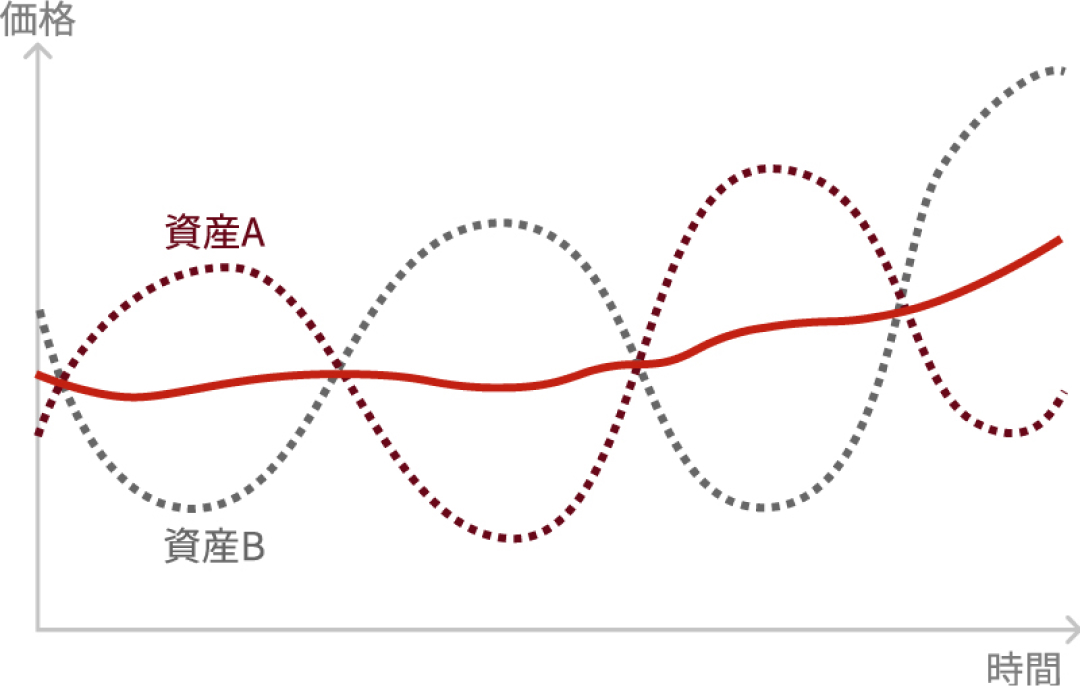

分散投資とは、投資先を分散させることによって、価格変動を抑制し、安定したリターンを狙う投資手法です。

資産運用に関するイギリスの有名な格言に、「卵を1つのかごに盛るな」という言葉があります。複数の卵を1つのかごにまとめて入れた場合、かごを落とすとすべての卵が割れてしまいますが、いくつかのかごに分けて盛っておけば、1つのかごを落としてもすべての卵が割れてしまうことはありません。

投資の世界でも同様に、投資する対象を複数に分けておけば、仮にそのうちの1つが値下がりしても他でカバーすることができるため、全体的なリスクの低減を図ることが可能と考えられています。

図のように、値動きの異なる資産を組合わせることで、リターンの安定化に繋がります。

「国際分散投資」とは

これまで資産運用の王道である「長期・積立・分散」について、その効果と重要性について解説してきましたが、この「長期・積立・分散」による資産運用を実行するにあたっては、もう一点、とても重要なポイントがあります。それは、価値が継続的に増大していく対象に時間をかけて分散投資を続けることが重要であるということです。逆に言えば、成長するものに投資をしなければ「長期・積立・分散」を忠実に実行したとしても報われることはありません。

したがって、成長する資産を見つけることが大事なわけですが、多くの人にとって何が成長するのかを選別することは困難です。そこで、投資先の地域を分散することにより、地球規模での経済成長の恩恵を取り込んで自分のお金を増やしていく方法、「国際分散投資」をおすすめしたいと思います。

<世界の経済成長を資産運用に取込む>

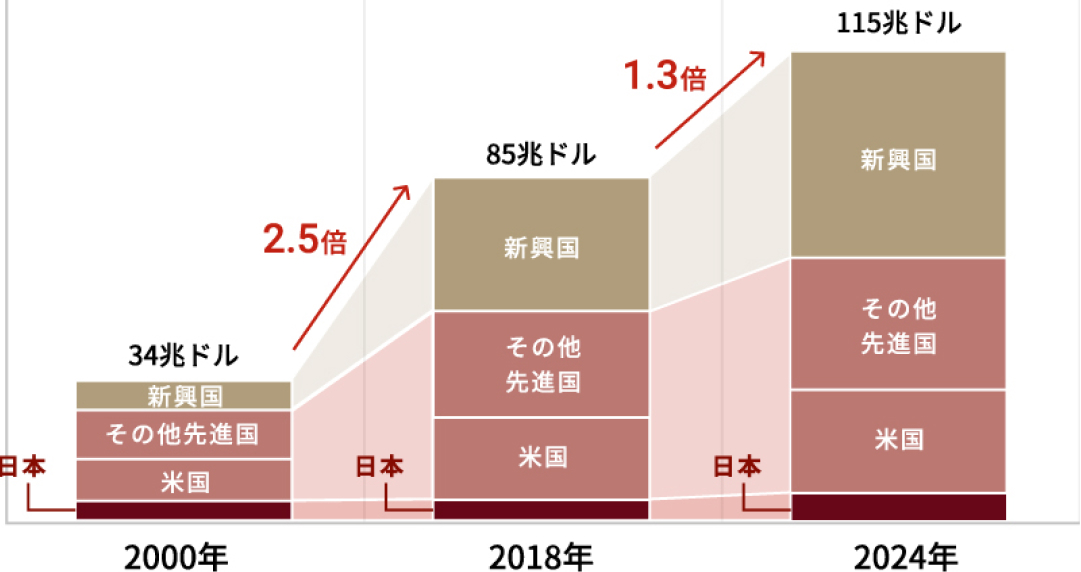

世界の経済規模(名目GDP)

(出所)IMF「世界経済見通し 2019年4月」。2019年以降はIMFの予測。

IMFの世界経済見通しによると、世界の経済規模(名目GDP)は今後も着実な拡大が見込まれています。 図に示されたとおり、日本は残念ながら低成長の見込みですが、世界に目を向けると新興国を中心に確実に経済成長が進んでいるのです。

したがって、分散投資にあたっては投資先を日本に限定せず新興国なども含め世界全体へ幅広く投資することで、世界経済のダイナミックな成長を運用成果に取込むことが重要なのです。

長期・積立・国際分散投資を自動で行ってくれる「ロボアドバイザー」

効果的な資産形成のために重要となる3つのポイントをまとめると、以下のようになります。

<資産形成のポイント>

- 長期投資を心がけ、安定した運用成果を目指す

- 積立投資による着実な資産形成を目指す

- 分散投資で世界経済の成長を資産運用に取り込む

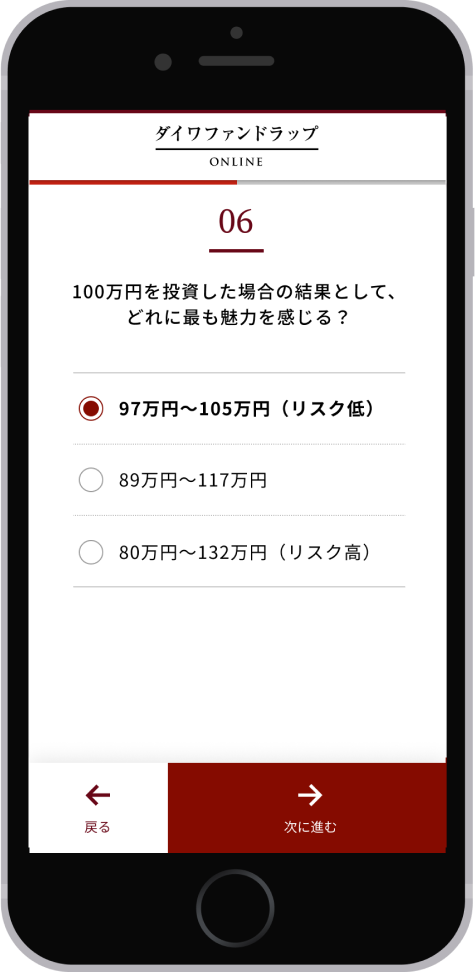

しかし、これら全てを意識した資産運用には専門的な知識も必要となるため、投資初心者が実行するのは難しいかもしれません。ご自身に適した投資先や資産配分が分からない方や、資産運用に要する手間や時間、コストを軽減したい方は、自身の投資方針や許容リスクを考慮した運用スタイルを提案してくれる、今話題の「ロボアドバイザー」を利用してみてはいかがでしょうか。

例えば、大和証券のロボアドバイザー「ダイワファンドラップオンライン」では、最先端のテクノロジーと金融工学に基づき、ロボアドバイザーによって運用プランの提案からメンテナンスまでをすべて自動化。「忙しくて時間が取れない」とお悩みの方でも、ご自身の投資方針に合った資産配分を手軽に見つけることができます。

日本国内だけではなく先進国や新興国といったさまざまな地域の株式・債券・REITに国際分散投資するため、世界経済の成長を取り込み、リターンの安定化が可能です。また、計画的な資産形成をサポートする「定期積立サービス」を月々1万円から利用できる点も魅力です。

投資初心者の方には、専門知識がなくても価格変動のリスクを低減できるダイワファンドラップオンラインの利用をおすすめします。

<関連記事> 投資初心者におすすめのロボアドバイザーとは?投資信託との違いや流れも解説

資産運用の王道まとめ

繰り返しになりますが、資産運用の王道は「長期・積立・分散」の3つであり、さらに国際分散投資を実行すれば、世界の経済成長の果実(利益)を得ることができ、より安定的な運用成果が期待できます。

しかし、投資初心者にとって、これらすべてをご自身で行うのは困難なことかもしれません。また、仕事や家事などで毎日が忙しく、投資の勉強や資産運用になかなか時間を確保できないという方もいらっしゃるのではないでしょうか。

そのような方におすすめなのがダイワファンドラップオンラインです。世界各国の株式・債券・REITに分散投資することでリスクを低減できます。投資に必要な作業がロボアドバイザーによってすべて自動化されているので、詳しい知識がない投資初心者の方でも安定した資産形成を目指すことができます。

大和証券のロボアドバイザー

全自動で信頼の

グローバル資産運用を。

ロボアドバイザーが最適なプランをご提案します

ロボアドバイザーが最適なプランをご提案します

監修: 内山貴博(うちやま・たかひろ)

大学卒業後、証券会社の本社で社長室、証券業務部、企画グループで5年半勤務。その後FPとして独立。金融リテラシーが低く、資産運用に保守的と言われる日本人のお金に対する知識向上に寄与すべく、相談業務やセミナー、執筆等を行っている。日本証券業協会主催「投資の日」イベントや金融庁主催シンポジウムで講師等を担当。2018年に日本人の金融リテラシー向上のためのFPの役割について探求した論文を執筆。

資産運用 の他の記事

【投資初心者向け】資産運用とはなにか?始めるにあたってのポイントも解説

インフレとは?今からできるインフレ対策をプロが解説!

円安・円高って何?必要な対策とは?

Category

カテゴリー

投資 のおすすめ記事

投資信託の売却タイミングはいつ?失敗しないためのポイントを紹介

投資信託とは、多くの投資家から集めた資金を資産運用の専門家が投資家に代わってまとめて運用する投資商品です...

資産運用 のおすすめ記事

【投資初心者向け】資産運用とはなにか?始めるにあたってのポイントも解説

「資産運用をしようと思っているけど何から始めていいかわからない」「そもそもどんな金融商品があるのかもわかっていない」といった悩みを持った投資初心者は多いのではないでしょうか...

ロボアドバイザー のおすすめ記事

話題のロボアドバイザーで将来の資産づくりを真剣に考えてみた

住宅の購入資金、子どもの入学費用、老後の生活資金など、将来必要となるお金に関する漠然とした不安から、資産...

投資初心者がロボアドバイザーの契約をしてみたらどうなる?

資産運用に興味があるものの、「投資に詳しくないので手が出せない」といった悩みをもつ方は少なくないでしょう...

積立 のおすすめ記事

積立投資で1000万円貯めるテクニックとは?シミュレーションして無理なく貯めよう

「子ども1人あたりの教育費用」や「老後に不足すると考えられている1人あたりの生活資金」はそれぞれ1000...

積立投資の失敗例を3つご紹介!長期的な資産形成を成功させるためのポイントも解説

少子高齢化が進むなか、金融庁の金融審議会市場ワーキング・グループが「高齢社会における資産形成・管理」とい...

年金・老後 のおすすめ記事

退職金運用で押さえておきたいポイントを解説!おすすめの方法も紹介

定年退職が近づいてくると、退職金について考える機会が増えてきます。退職金を老後の生活資金として利用するに...

国民年金保険料が未納だとどうなる?生じるデメリットを紹介!

日本の年金制度は国民皆年金であり、国民年金保険料の納付が義務づけられています。しかし、国民年金保険料の未...

お取引にあたっての手数料等およびリスクについて

当社の取扱商品等へのご投資には、商品ごとに所定の手数料等をご負担いただく場合があります。(国内株式委託手数料は約定代金に対して最大1.26500%(税込)、ただし、最低2,750円(税込)、ハッスルレートを選択しオンライントレード経由でお取引いただいた場合は、1日の約定代金合計が300万円までなら、取引回数に関係なく国内株式委託手数料が3,300円(税込)、以降、300万円を超えるごとに3,300円(税込)が加算、投資信託の場合は銘柄ごとに設定された購入時手数料および運用管理費用(信託報酬)等の諸経費、等)

また、各商品等には価格の変動等による損失が生じるおそれがあります。商品ごとに手数料等およびリスクは異なりますので、当該商品等の上場有価証券等書面または契約締結前交付書面、目論見書、お客さま向け資料等をお読みください。