- ダイワファンドラップオンライン

- 投資お役立ちコラム

- 年金・老後

- 老後資金はいくら必要?必要額の確認方法と資金不足への対策を徹底解説!

年金制度の改定や定年の引き上げ、平均寿命の伸長などが取りざたされる昨今、老後資金はいくら必要なのか気になっている方も多いのではないでしょうか。

2019年に金融庁の金融審議会「市場ワーキング・グループ」によって示された「老後資金は年金だけでは約1,300万円~2,000万円ほど不足する」という試算を機に、老後資金に関する議論は活発化の一途をたどっています。

「2,000万円」という金額はあくまでもモデルケースにおける試算ですが、「人生100年時代」ともいわれる昨今、老後資金をいくら用意しておくべきなのかは、安定した老後生活のために把握すべき要素といえます。

この記事では、老後資金はいくら必要なのか確認する方法を紹介します。また、実際に老後資金をどう準備するかについても解説していますので、ぜひ参考にしてください。

2019年に話題になった「老後2,000万円問題」とは

人生100年時代を迎えるにあたって、長い老後を無理なく送るための資産管理が必要とされています。

2019年には、「年金だけでは老後20~30年間で約1,300~2,000万円が不足する」という試算が金融庁の金融審議会市場ワーキング・グループの「高齢社会における資産形成・管理」によって報告され、社会に大きなインパクトを与えました。

なお、この試算は、夫65歳以上、妻60歳以上の夫婦のみの無職世帯の平均収支データから導かれたものです。受給年金額と支出額を比較した結果、毎月約5.5万円の不足が生じるというデータをふまえたシミュレーションとなっています。

つまり、あくまでモデルケースにおける不足額であり、誰しもが2,000万円を用意すべきというデータではありません。

しかし、昨今の少子高齢化をふまえると、今後年金給付額が増加することは予想しにくいでしょう。加えて平均寿命の伸長、物価上昇を想定すれば、「自身の老後に必要な資金」は安定した老後のために事前に認識しておくべき要素です。

年金受給額や退職金受給額を把握し、老後に不足する金額を算出すること、さらに、その金額を目標として資産運用していくことは、すべての人にとって必要なことだといえるでしょう。

必要な老後資金はライフプランによって異なる

前述した「毎月5.5万円が不足する」というシミュレーションは、あくまで平均年金受給額と平均支出額をもとにした計算結果であり、実際に自身に必要な老後資金は思い描くライフプランによって異なります。

まずは「いつまで働くのか」「どのような老後を送りたいか(趣味・介護など)」などの計画を立てましょう。その上で、老後の収入と支出を予測し、老後資金が不足しないか確認すると良いでしょう。

老後に必要な資金の具体的な確認方法については、次項で紹介します。

老後に必要な資金の確認方法

老後に必要な資金は、老後の「収入」と「支出」の2つを予測することで導き出すことができます。ここでは老後の収入と支出を確認する方法をご紹介します。

収入の確認方法

まず、収入の確認方法です。老後の収入は主に「年金」と「退職金・企業年金」に分けられます。

- 年金の受給金額(収入)

- 退職金・企業年金(収入)

年金の受給金額

公的年金の支給総額は、受給開始年齢や定年退職する年齢によって変化します。

本来、老齢年金は満65歳から受給しますが、受給者が希望すれば満60歳から受給することができます。ただし、1カ月繰り上げるごとに受給額(年額)は0.5%下がるので、5年間(60カ月)繰り上げると最大30%、年間受給額が減少します。

参考金額として、令和元年度における厚生年金保険の「60歳で定年退職して年金を受給するケース」と「65歳で定年退職して年金を受給するケース」の老齢年金受給権者の平均年金月額を紹介します。

| モデルケース | 男性の平均年金月額 | 女性の平均年金月額 | 男女の合計金額 |

|---|---|---|---|

| 60歳から年金を受給するケース | 92,548円 | 82,643円 | 175,191円 |

| 65歳から年金を受給するケース | 171,305円 | 108,813円 | 280,118円 |

2つのケースを比較すると、夫婦世帯の場合、月に約10万円の差額が発生することが分かります。

また、夫婦世帯で配偶者が専業主婦(夫)の場合は老齢基礎年金のみの支給となる点に注意しましょう。老齢基礎年金の場合、60歳からの繰上げ受給を利用している方は平均月43,665円、65歳からの受給では平均月57,592円が支給されています。

以上、平均的な年金受給額をご紹介しましたが、年金受給額はひとりひとりの納付金額、納付期間などで異なります。自身がいくらもらえるのかは「ねんきん定期便」や「年金ネット」で確認することができます。ぜひこちらをチェックしてみてください。

参考:厚生労働省年金局「令和元年度 厚生年金保険・国民年金事業の概況」

退職金・企業年金

退職金の金額は勤続年数で変動するほか、企業年金制度の有無は勤務先によって異なります。一般的に退職金・企業年金は企業規模に応じて多くなる傾向にあります。

日本経済団体連合会(経団連)のデータによれば、大学卒業後38年間勤続した場合の平均退職金受給額は約2,256万円です。一方、東京都産業労働局が公表している中小企業における大卒定年退職者の平均退職金受給額は約1,364万円と、900万円もの開きが見られます。

また、転職回数の増加や働き方の多様化により、退職給付額が少ない方、受け取れない方もいます。さらに、退職金を一時金と企業年金どちらの形式で受け取れるかは企業により異なります。

退職金・企業年金は、年金と並び老後資金における重要な要素です。老後資金を試算する際には、自身の退職金・企業年金は把握しておきましょう。

なお、近年、退職金制度として企業型の確定拠出年金(DC)を導入する企業が増えています。同制度の場合、企業が掛金を毎月積み立て(拠出)し、従業員(加入者)が自ら年金資産の運用を行うことになります。運用の結果はあくまで従業員の自己責任であり、従業員の運用方針によって退職金の額が大きく変動する点にご留意ください。

参考:日本経済団体連合会「2018年9月度 退職金・年金に関する実態調査結果」

参考:東京都産業労働局「中小企業の賃金・退職金事情(令和2年版)」

支出の確認方法

次に、支出の確認方法です。老後の支出は主に「生活費・趣味費用」と「介護にかかる費用」を試算しましょう。

- 生活費・趣味費用(支出)

- 介護にかかる費用(支出)

生活費・趣味費用

必要な老後資金を算出する際には、まず「生活費」についてどの程度かかるのか把握しておきましょう。

2019年の家計調査年報によれば、世帯主が60歳以上の無職夫婦の世帯において、1カ月の消費支出の平均は239,947円、非消費支出は30,982円と、1カ月に約27万円の支出があると報告されています。こちらを参考にしながら、自身の現在の生活費と照らし合わせて、老後の生活費を試算すると良いでしょう。

次に、生活費以外の費用として「趣味に費やすお金」についても考えてみましょう。例として、旅行を趣味としている場合を考えてみます。

2019年のデータを見ると、国内宿泊1人あたりの平均支出は60,955円、海外1人あたりの平均支出は259,847円となっています。仮に1年間で、国内旅行1回、海外旅行1回を夫婦で楽しみたいのであれば、年間約64万円分の出費が発生します。

老後の生活を不安なく楽しみたいのであれば、趣味の支出もあらかじめ把握しておくと良いでしょう。

参考:総務省統計局「家計調査年報(家計収支編)令和元年(2019年)」

参考:国土交通省観光庁「旅行・観光消費動向調査 2019年1~12月期・集計表」

介護にかかる費用

厚生労働省の介護保険事業報告書(令和元年度)によれば、65歳以上の要介護認定者の割合は18.4%、つまり約5人に1人に介護が必要となっていることがわかります。介護にかかる費用は、多くの方が備えておくべき費用といえます。

生命保険文化センターの調査によると、介護が必要になった場合、介護保険でカバーされる金額を除いた自己負担平均費用は月額7.8万円です。また、介護に伴う自宅のリフォーム費用や設備導入費用といった「介護に必要な一時金」は平均69万円と報告されています。

介護期間の平均は4年7カ月とされており、上記で挙げた「毎月の自己負担額+一時金」を合算すると、必要とされる資金は500万円ほどとなります。

7.8万円(1カ月の平均自己負担費用)×54.5カ月(平均介護期間)+69万円(一時金)=494.1万円

参考:生命保険文化センター「介護にはどれくらいの年数・費用がかかる?」

老後資金の準備方法

ここまで収入と支出の確認方法についてご紹介してまいりました。収入と支出が確認できれば、老後資金がいくら必要なのか、概ね把握することができます。なお、支出について生活費・趣味・介護以外にも実現したい夢があれば、その費用もプラスαとして支出に組み込みましょう。

収入と支出のバランスに不安のある方は、老後に向けて今からコツコツと節約を始めるなどの準備が大切です。また、現役時代から資産運用を始め、長期的に少しずつでも資産を増やしていくと良いでしょう。

ちなみに、資産運用向けの金融商品は、大きく価格が上下するものや、値動きがほとんどなく安全に運用ができるものなど、特徴はさまざまです。自身の老後資金の不足額に応じて使い分けができるよう、金融商品の種類・特徴を理解しておく必要があるでしょう。

そこで、今回は「主な資産運用方法」として6つの金融商品をご紹介します。

円預金

円預金とは、銀行などの金融機関が取り扱っている金融商品で、預金額に応じて利息を受け取る方法です。

原則として元本と利息が保証されているだけでなく、万が一、金融機関が破綻した場合でも預金保険制度により1金融機関につき1人あたり1,000万円までの元本とその利息が保証されるため、安全性が高い資産運用方法です。

ただし、現在は超低金利のため、資産を保護することはできてもあまり増やすことはできません。

また、インフレ率よりも預金金利が下回る場合には、金額としての資産は増えても、資産価値は目減りしてしまうリスクがあります。

外貨預金

外貨預金は、日本円ではなく、米ドルやユーロなどの外国通貨で預金をする方法です。

外貨預金の金利は、各国の金利水準に基づいて設定されます。円預金よりも高い金利の通貨も多く、金利は外貨預金の魅力の一つです。また、金利だけでなく、為替による利益も期待できます。

例えば、外貨預金を始めたときより円安のタイミングで外貨を円に戻せば、利息に加えて為替による利益も受け取ることができます。

ただし、逆に、円高のタイミングで外貨を円に戻してしまうと為替による損失が発生します。高利息がついても、この為替差損が大きい場合などに元本割れすることがあります。

加えて、円と外貨を交換する度に為替手数料が発生すること、預金保険制度の対象外なので利用する金融機関が破綻した場合は元本が戻ってこない可能性があることにも注意しましょう。

保険(貯蓄型)

保険の中には貯蓄としての機能を備えた商品があります。これを貯蓄型の保険と呼び、終身保険や養老保険、学資保険、個人年金保険などが該当します。途中で解約した場合に解約払戻金を受け取れるものであれば、急にお金が必要になったときにも活用できます。

貯蓄型保険は掛け捨て型の保険と比べると保険料は高めですが、保険料のうち一定金額を所得控除できるなどの税制上の優遇も受けられます。ただし、短期間で解約する場合は、返戻金がなかったり少なくなったりするので注意してください。

また、円建て保険よりも金利が高めに設定されている外貨建て保険は、外貨預金と同じく為替変動によるリスクがあります。預けるときよりも受け取るときに円高が進んでいると元本割れになることや、外貨特有の為替コストが保険料に含まれている点も注意すべきポイントです。

債券

債券とは、国や企業などの団体(発行体)が、投資家から資金を借り入れるために発行する有価証券のことです。債券を購入した投資家は定期的に利息を受け取れるだけでなく、償還日になると償還金として額面金額を受取ることができます。発行体が破綻しない限り、満期日を迎えると額面金額が償還されるため、「ローリスク・ローリターン」を求める方に適した投資商品です。

なお、償還日前に換金する場合は債券の価格が変動して元本割れすることがあります。また、発行体が破綻すると利息や償還金を受け取れなくなる、または大幅に目減りする可能性がある点にも注意が必要です。

さらに、外国債券については為替変動リスクもあるので注意しましょう。債券を購入したときよりも満期日を迎えたときに円高が進んでいると、利息がついていても元本割れする可能性があります。

株式

株式とは債券と同じく企業が資金調達する方法のひとつで、株式会社が資金を出資してもらった人(株主)に対して発行する有価証券のことです。多くの投資家が「安い価格で買って高い価格で売り、売買益を得る」ことを目的として株式投資を行います。

株式は債券と比べると値動きが大きく、購入・売却によって大きな利益を得られる可能性がある半面、大きな損失を被る可能性もあります。売買タイミングや銘柄の選定が難しいため、資産運用方法の中でも知識と経験を必要とする方法です。

また、株式は銘柄によっては配当金や株主優待が設定されていることがあり、これらを目的に株式に投資するという選択肢も存在します。なお、債券同様に株式を発行している企業の破綻には注意が必要です。

投資信託

投資信託とは、投資家から集めたお金を専門家が運用し、その収益を受け取る金融商品です。少ない金額からでも購入できるため、始めやすい点が特長です。

また、投資信託は複数の株式や債券などに分散して投資するため、1つの銘柄に投資するよりは発行体の破綻などのリスクを軽減することが可能です。

ただし、投資信託は種類が多く、選定にはある程度の知識が必要です。また、専門家が運用するため、運用管理費(信託報酬)が日々発生します。株式や債券に直接投資するよりもコストがかかりやすくなるという点に注意しましょう。

老後を見据えた資金運用はすぐに始めることが重要

このように、資産運用の方法には多くの種類があります。自身の状況に応じて、より相応しい資産運用方法を選択しましょう。

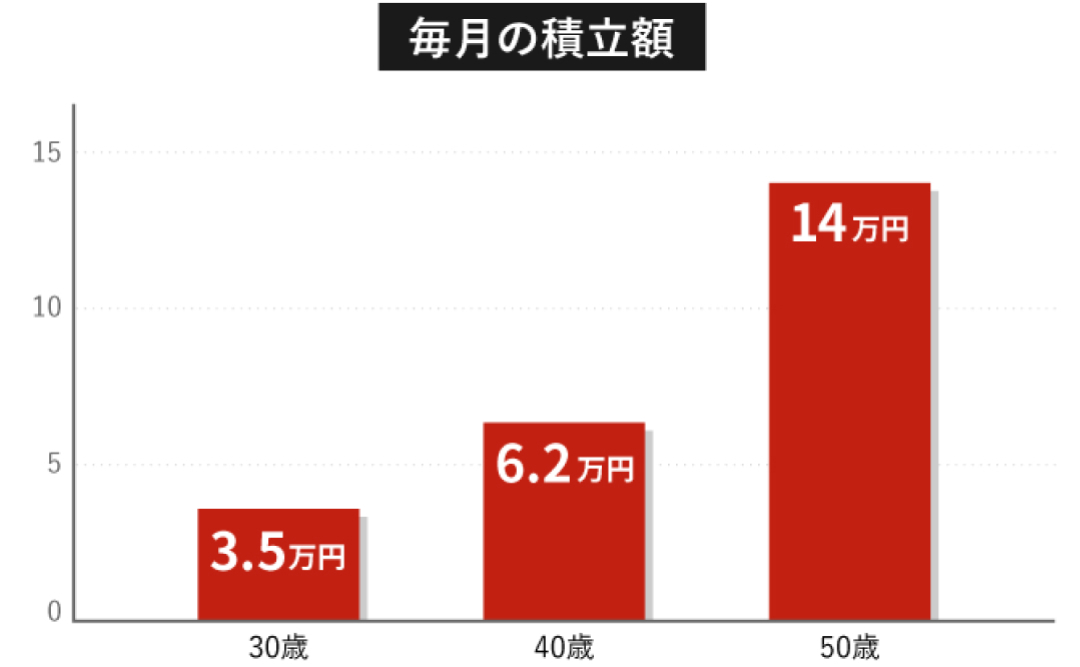

また、資産運用を始めるなら、タイミングは早ければ早いほど良いといえます。老後資金の目標金額に対する毎月の必要積立金額は、開始時期が早い(=積立期間が長い)方が少なくなります。例として、2,000万円を目標に60歳まで資産運用を行う場合で想定してみましょう。想定利回り(年率)3%での積立で仮定すると、開始時期ごとに毎月の積立額は以下のように変化します。

30歳でスタートした場合と50歳でスタートした場合で比較すると、毎月の積立額には10.5万円もの差があります。家計への負担を分散させるためにも、なるべく若いうちから資産運用を始めましょう。

特に投資初心者の方には「ロボアドバイザー」がおすすめ

しかし、これまで投資を経験したことがない投資初心者の方などは、知識が不足していることから資産運用に不安を感じてしまうかもしれません。また、若いうちは仕事や育児などで忙しく、資産運用にあまり手間や時間をかけられないということもあるでしょう。

そうした知識・時間の不足に悩んでいる方は、今話題の「ロボアドバイザー」の利用を検討してみてはいかがでしょうか。

ロボアドバイザーとはロボットがインターネットやスマートフォン上で投資のアドバイスを行うサービスであり、資産運用を一任して自動化することができます。資産運用に関する知識が不足しがちな初心者でも、手軽に「長期・積立・分散」という資産運用の王道を実践できます。

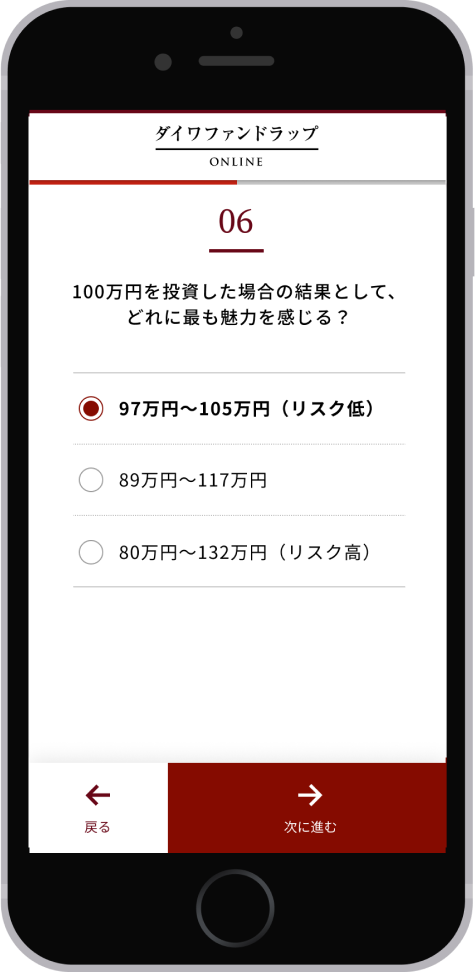

例えば、大和証券が提供するロボアドバイザー「ダイワファンドラップオンライン」では、最先端のテクノロジーと金融工学に基づき、ロボアドバイザーが資産運用の提案からメンテナンスまでを全て自動化。国内外の株式・債券・REITへの国際分散投資が可能で、リスクを抑えた長期的な資産形成にお役立ていただけます。

また、「定期積立サービス」を利用することで、積立投資を月々1万円から気軽に始められます。定期的に一定の金額を購入する「ドル・コスト平均法」によって、積立期間中の購入価格を平準化し、投資タイミングによるリスクを軽減することが可能です。

さらに、申込みから運用の管理まですべてインターネットで完結しており、資産状況などもスマートフォンでいつでも確認できます。運用の知識に不安がある方や忙しくて投資にかける時間がない方は、ぜひダイワファンドラップオンラインを資産形成の一助としてご活用ください。

老後資金は早めの備えを心がけましょう

老後に必要となる資金は個々の状況により変動します。まずはどの程度の年金を受給できるか、退職金受給額や企業年金はいくらなのかを確認し、老後の収入を把握しておきましょう。その上で、毎月の支出から不足する額を算出し、老後資金の目安にしてください。

老後資金を用意する手段は複数存在しますが、それぞれメリットや注意点が異なります。資産を形成するための期間や目標金額をふまえ、自分に合う方法を選ぶことが大切です。また、家計への負担に鑑みて、老後を見据えた資産運用は早めに始めて、月々の積立額を抑えましょう。

しかし、若いうちから資産運用を始める場合、知識や時間の不足が懸念点となりがちです。資産運用についての知識不足が不安な方や、手間を抑えたい方は、ダイワファンドラップオンラインをはじめとしたロボアドバイザーという選択肢も検討してください。

ダイワファンドラップオンラインでは「長期・分散・積立」というリスク軽減の王道に沿った資産運用が可能です。また、老後に不足する資金を把握しているのであれば、無料診断による運用結果のシミュレーションを活用し、毎月いくら積み立てていけば良いかを確認することもできます。

老後の生活を不安なく過ごしたいと考えている方は、無料でライフプランニングも可能なダイワファンドラップオンラインをぜひご検討ください。

大和証券のロボアドバイザー

全自動で信頼の

グローバル資産運用を。

ロボアドバイザーが最適なプランをご提案します

ロボアドバイザーが最適なプランをご提案します

監修: 内山貴博(うちやま・たかひろ)

大学卒業後、証券会社の本社で社長室、証券業務部、企画グループで5年半勤務。その後FPとして独立。金融リテラシーが低く、資産運用に保守的と言われる日本人のお金に対する知識向上に寄与すべく、相談業務やセミナー、執筆等を行っている。日本証券業協会主催「投資の日」イベントや金融庁主催シンポジウムで講師等を担当。2018年に日本人の金融リテラシー向上のためのFPの役割について探求した論文を執筆。

年金・老後 の他の記事

退職金運用で押さえておきたいポイントを解説!おすすめの方法も紹介

国民年金保険料が未納だとどうなる?生じるデメリットを紹介!

老後の年金受取額はどのくらい?平均受給額や計算方法を解説!

Category

カテゴリー

投資 のおすすめ記事

投資信託の売却タイミングはいつ?失敗しないためのポイントを紹介

投資信託とは、多くの投資家から集めた資金を資産運用の専門家が投資家に代わってまとめて運用する投資商品です...

ロボアドバイザー のおすすめ記事

話題のロボアドバイザーで将来の資産づくりを真剣に考えてみた

住宅の購入資金、子どもの入学費用、老後の生活資金など、将来必要となるお金に関する漠然とした不安から、資産...

投資初心者がロボアドバイザーの契約をしてみたらどうなる?

資産運用に興味があるものの、「投資に詳しくないので手が出せない」といった悩みをもつ方は少なくないでしょう...

積立 のおすすめ記事

積立投資で1000万円貯めるテクニックとは?シミュレーションして無理なく貯めよう

「子ども1人あたりの教育費用」や「老後に不足すると考えられている1人あたりの生活資金」はそれぞれ1000...

積立投資の失敗例を3つご紹介!長期的な資産形成を成功させるためのポイントも解説

少子高齢化が進むなか、金融庁の金融審議会市場ワーキング・グループが「高齢社会における資産形成・管理」とい...

年金・老後 のおすすめ記事

退職金運用で押さえておきたいポイントを解説!おすすめの方法も紹介

定年退職が近づいてくると、退職金について考える機会が増えてきます。退職金を老後の生活資金として利用するに...

国民年金保険料が未納だとどうなる?生じるデメリットを紹介!

日本の年金制度は国民皆年金であり、国民年金保険料の納付が義務づけられています。しかし、国民年金保険料の未...

お取引にあたっての手数料等およびリスクについて

当社の取扱商品等へのご投資には、商品ごとに所定の手数料等をご負担いただく場合があります。(国内株式委託手数料は約定代金に対して最大1.26500%(税込)、ただし、最低2,750円(税込)、ハッスルレートを選択しオンライントレード経由でお取引いただいた場合は、1日の約定代金合計が300万円までなら、取引回数に関係なく国内株式委託手数料が3,300円(税込)、以降、300万円を超えるごとに3,300円(税込)が加算、投資信託の場合は銘柄ごとに設定された購入時手数料および運用管理費用(信託報酬)等の諸経費、等)

また、各商品等には価格の変動等による損失が生じるおそれがあります。商品ごとに手数料等およびリスクは異なりますので、当該商品等の上場有価証券等書面または契約締結前交付書面、目論見書、お客さま向け資料等をお読みください。