- ダイワファンドラップオンライン

- 投資お役立ちコラム

- 年金・老後

- 年金の仕組みや老後に必要な資産について徹底解説!老後を見据えた資産運用も紹介

昨今は「人生100年時代」といわれるようになり、老後のための資産形成はより重要度を増しています。日本人の老後資金の基礎となる年金について、きちんと仕組みを理解したうえで、若いうちから資産形成プランを練っておきたいところです。

そこで本記事では、年金の仕組みについて徹底解説します。老後に必要な資産の目安や、老後を見据えて始めたい資産運用も紹介しますので、ぜひ最後までご覧ください。

年金とは?

日本の年金制度は、公的年金と私的年金に分けられています。

公的年金は、国が管理・運営する年金であり、現在の現役世代が現在の高齢者を支え、現役世代が高齢者になったときは将来の現役世代が支える仕組みです。

それに対して、私的年金は、公的年金に上乗せして任意で加入することができます。企業が退職金制度の一環として取り入れる企業年金、個人が任意で加入する国民年金基金やiDeCo(個人型確定拠出年金)などがあります。

日本の公的年金は2種類

公的年金には、「国民年金」と「厚生年金」の2種類があります。

国民年金は、基礎年金とも呼ばれ、20歳以上60歳未満のすべての方が加入します。それに加えて厚生年金にも加入している会社員や公務員の方は、2種類の公的年金に加入しているため、受け取る金額が大きくなります。

自営業者やフリーターなど、国民年金のみに加入している方を第1号被保険者、会社員や公務員など、国民年金と厚生年金の両者に加入している方を第2号被保険者と呼びます。

年金はいくらもらえる?

65歳以降、国民年金として老齢基礎年金を受け取ることができます。老齢基礎年金の金額は、保険料を納めた期間に比例します。また、厚生年金保険に加入したことがある場合は、過去の報酬と加入期間に比例して、老齢基礎年金に老齢厚生年金が上乗せされます。

日本年金機構によると、令和2年度の国民年金の受給額は、満額で月65,141円。さらに、平均的な収入の方の厚生年金の受給額は、月220,724円(※)となります。

(※)平均標準報酬(賞与含む月額換算)43.9万円で40年間就業した場合に受給する年金(老齢厚生年金と夫婦2人分の満額の老齢基礎年金)の給付水準となります。

なお、収入や納付期間、配偶者の有無など、人によって条件が異なるため、実際に受け取っている年金額は人それぞれです。

そこで、実際に高齢者世代が年金をいくら受け取っているのか、厚生労働省の「厚生年金保険・国民年金事業の概況」より、平成30年度末の平均年金月額を下記の表にまとめました。

| 年齢 | 国民年金受給者 | 厚生年金受給者 |

|---|---|---|

| 60歳~64歳 | 41,790円 | 79,135円 |

| 65歳~69歳 | 56,831円 | 144,521円 |

| 70歳~74歳 | 56,429円 | 146,813円 |

| 75歳~79歳 | 55,972円 | 153,816円 |

| 80歳~84歳 | 56,336円 | 161,663円 |

| 85歳~89歳 | 54,708円 | 164,831円 |

| 90歳以上 | 47,803円 | 160,367円 |

上記は、夫婦ではなく1人分の受給額となります。なお、厚生年金受給者は民間の事業所に使用される者(第一号厚生年金被保険者)を対象とし、平均年金月額には、国民年金の老齢基礎年金月額が含まれます。

年金の見通し

日本の年金制度は現役世代の負担する保険料によって支えられているため、少子高齢化社会が進む現代は年金額が減少傾向にあります。

厚生労働省は、少なくとも5年ごとに、国民年金・厚生年金の財政に係る収支について、その現況及び財政均衡期間における見通しを作成しています。これを「財政検証」と呼びます。

2019年の財政検証では、条件が異なる6ケースのシミュレーションに基づいて将来の年金額が算出されました。そのなかで最も悲観的なケースにおいて、年金額は表のように減少しています。

| 年度 | 2019年度 | 2024年度 | 2040年度 | 2043年度 | 2052年度 |

|---|---|---|---|---|---|

| 夫婦の年金額 | 約22万円 | 約21.7万円 | 約19.9万円 | 約19.6万円 | 約18.8万円 |

夫婦で国民年金を受給し、夫のみ厚生年金を受給した場合の試算となります。

年金が今後どうなるのかは誰にも予測できませんが、このような試算もあるため、現役世代の頃から資産形成の自助努力が求められます。

老後資金はどれぐらい必要?

金融庁の金融審議会「市場ワーキング・グループ」の報告では、「老後20~30 年間で約1,300 万円~2,000 万円が不足する」という旨の試算が示されています。

「老後2,000万円問題」と名付けられて世間を騒がせたこの試算のベースとなるのは、総務省が発表した「家計調査報告(2017年)」です。夫65歳以上、妻60歳以上の夫婦のみの無職世帯では、毎月約5.5万円の不足が生じるため、20~30年間の不足額は約1,320~1,980万円に上るという試算となります。

各人の暮らしや貯蓄によって老後に必要な資金の金額は異なりますが、年金や退職金の給付額の減少が課題とされる現代では、老後を見据えた長期的な資産形成の重要性が高まっています。

老後を見据えた資産運用を今すぐ始めるべき?

超高齢化社会を迎え、公的年金の将来に不安を抱える日本。充実したライフプランを実現するためには、老後を見据えた資産形成が必要不可欠です。

そこで検討したいのが、投資による資産運用です。もちろん、なるべく長く働くことや貯蓄・節約も資産形成における重要な要素となりますが、資産運用でお金にも働いてもらうことができれば、より効率的に老後に備えられる可能性が高まります。

投資の基本は「長期・積立・分散」。投資先を複数に分けてリスクを分散させ、じっくりと長期的に積立投資を継続すれば、安定的な収益による資産形成を期待することができます。

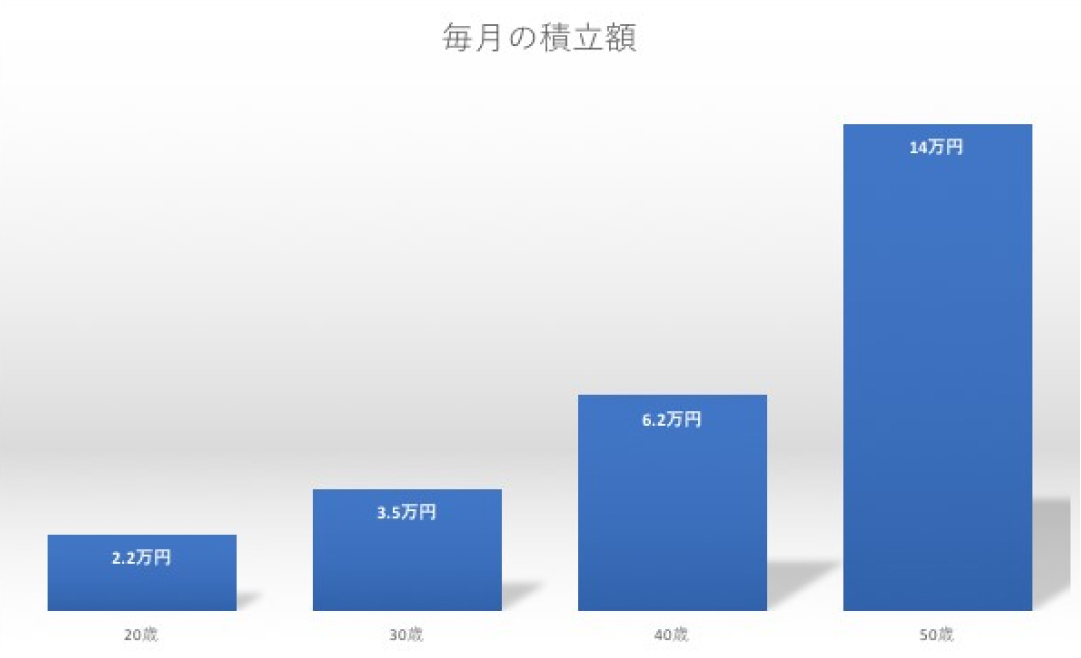

つまり、長期的な積立投資を始めるなら、早すぎるということはありません。以下のグラフは、60歳までに想定利回り(年率)3%で2,000万円貯めるために、20歳・30歳・40歳・50歳から積立を始めた場合に必要な毎月の積立額を示すものです。

20歳から積立を始めると毎月2.2万円、30歳からだと毎月3.5万円で目標に達します。40歳からだと毎月6.2万円、50歳からだと毎月14万円と、年齢を重ねてからスタートすると、目標金額に到達するまでの月々の積立額が増えていきます。

積立投資は1万円程度の少額から挑戦できるので、若いうちから資産運用を始め、将来を見据えた資産形成を目指しましょう。

初心者でも1万円から始められる資産運用を紹介

投資を始めたばかりの若い世代であれば、投資できる金額が少なく、資金に不安を感じてしまうかもしれません。

たしかに、株式や債券の投資ではまとまった資金が必要になることが多いです。しかし、投資信託なら、月1万円程度の金額から購入できます。

さらに、税制優遇制度を利用することで、投資で得た利益が非課税になるなどのメリットを得られる場合もあります。以下、個人投資家の資産形成を支える税制優遇制度をご紹介します。

税制優遇制度の利用

老後の資産形成に役立つ税制優遇制度には、次のようなものがあります。

<税制優遇制度>

- NISA(成長投資枠・つみたて投資枠)

- iDeCo

まず、個人投資家向けの少額投資非課税制度であるNISAを利用すると、毎年一定金額の範囲内で購入した金融商品から得た収益が非課税となります。

| 投資枠 | 成長投資枠 | つみたて投資枠 |

|---|---|---|

| 非課税期間 | 無制限 | |

| 非課税枠(年間) | 240万円 | 120万円 |

| 非課税枠(総額) | 1,800万円 (成長投資枠はうち1,200万円まで) |

|

利益を得たときの節税効果が大きいため、コストを抑えて資産を増やしたい方には、積極的な活用をおすすめしたい制度となります。

次に、iDeCo(イデコ)とは、「個人型確定拠出年金」の愛称であり、自分で積み立てたお金を運用し資産を形成する私的年金の制度です。原則として60歳まで、運用する資産を引き出すことはできません。

iDeCoには、下記の3つの税制優遇メリットがあります。

<税制優遇メリット>

- 掛金が全額所得控除

- 運用益が非課税

- 受け取り時に所得控除を受けられる

以下は、iDeCoに20歳・30歳・40歳・50歳で加入し、60歳になるまで月額1万円を拠出した場合のiDeCoによる税制優遇額と積立総額の表になります。なお、加入する年齢ごとの年収は、国税庁による平成30年分の「民間給与実態統計調査」の結果として報告された年齢階層別の平均給与から引用しました(10万円未満四捨五入)。

| 加入する年齢 | 年収 | 税制優遇額 | 積立総額 |

|---|---|---|---|

| 20歳 | 270万円 | 72万円 | 480万円 |

| 30歳 | 410万円 | 54万円 | 360万円 |

| 40歳 | 480万円 | 48万円 | 240万円 |

| 50歳 | 530万円 | 24万円 | 120万円 |

20歳からiDeCoに加入した場合、60歳時点で積立総額は480万円となり、軽減された税金は72万円となります。加入する年齢が若いほど、積立総額も税制優遇額も高くなり、堅実に老後資金を準備することができるでしょう。

なお、上記は年収および掛金の増減はないものとしたシミュレーションであり、実際の税制優遇額とは異なることがある点にはご注意ください。

税制上のメリットが大きく、運用によって掛金を増やせる可能性のあるiDeCoは、ぜひ若いうちから検討したい制度といえます。

ロボアドバイザーのご紹介

投資で長期的に資産を増やしたいなら、早めに積立投資を始めることをおすすめします。投資先を分散させ、長期的に積立を続けることで、安定的なリターンを期待することができます。

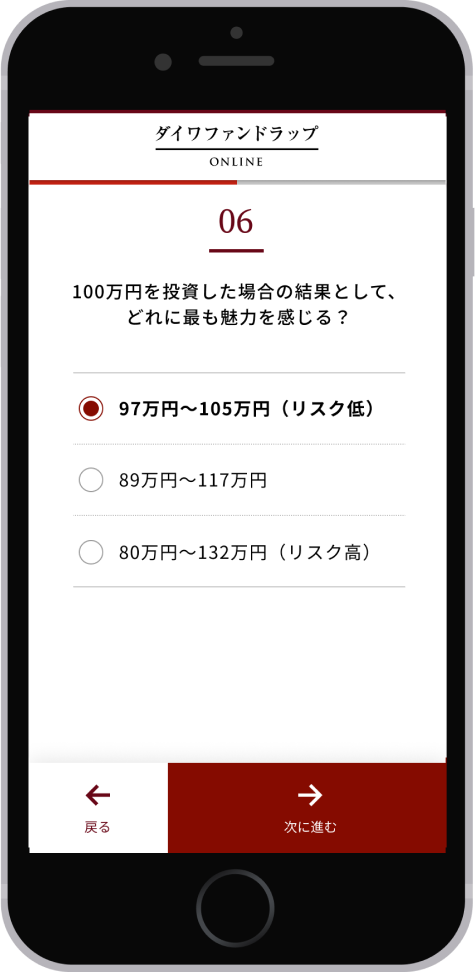

とくに働き盛りで時間がなく、投資の知識にも不安があるという方のために、大和証券のロボアドバイザー「ダイワファンドラップオンライン」をご紹介します。ダイワフォンドラップオンラインは、最先端のロボアドバイザーによって全自動の資産運用をご提案する投資サービスです。国内外の株式・債券・REITへの国際分散投資が可能で、リスクを抑えた長期的な資産形成にお役立ていただけます。

お客さまの計画的な資産形成をサポートする「定期積立サービス」は、月々1万円から気軽に始められます。定期的に一定の金額を購入する「ドル・コスト平均法」という投資手法によって、積立期間中の購入価格を平準化し、投資タイミングによるリスクを軽減することが可能です。

さらに、お申込から運用の管理まですべてインターネットで完結しており、資産状況などもスマートフォンでいつでも確認できます。忙しくて投資にかける時間がない方や、運用の知識に不安がある方は、ぜひダイワファンドラップオンラインを資産形成の一助としてご活用ください。

年金のまとめ

年金には、公的年金と私的年金の2種類があります。将来的な公的年金の減少を予測する試算もあるため、補完的に私的年金に加入することで、堅実に老後資金を形成することができるでしょう。

また、資産形成の手段として、投資による資産運用も検討したいところです。優れた税制上のメリットがあるNISAやiDeCoを活用し、長期的な資産運用を目指しましょう。

投資に充てられる時間や資産運用の知識が少ない働き盛りの若い世代の方には、月々1万円台からの積立が可能なダイワファンドラップオンラインがおすすめです。最先端のロボアドバイザーが資産運用を全自動化するとともに、あなたに合った最適な投資プランを確認することができます。

大和証券のロボアドバイザー

全自動で信頼の

グローバル資産運用を。

ロボアドバイザーが最適なプランをご提案します

ロボアドバイザーが最適なプランをご提案します

監修: 岡崎壮史(おかざき・まさふみ)

マネーライフワークス代表 社会保険労務士・1級FP技能士・CFP 外資系生命保険会社の営業担当をしているときに、金融商品に興味を持ち、ファイナンシャルプランナーの勉強を始める。資格取得後は、主に一般消費者向けのマネーセミナーなどを通して、お金にまつわる考え方などについて情報発信している。現在は、主に年金を中心とした資産運用に関する情報の発信を行っている。

年金・老後 の他の記事

退職金運用で押さえておきたいポイントを解説!おすすめの方法も紹介

国民年金保険料が未納だとどうなる?生じるデメリットを紹介!

老後資金はいくら必要?必要額の確認方法と資金不足への対策を徹底解説!

Category

カテゴリー

投資 のおすすめ記事

投資信託の売却タイミングはいつ?失敗しないためのポイントを紹介

投資信託とは、多くの投資家から集めた資金を資産運用の専門家が投資家に代わってまとめて運用する投資商品です...

ロボアドバイザー のおすすめ記事

話題のロボアドバイザーで将来の資産づくりを真剣に考えてみた

住宅の購入資金、子どもの入学費用、老後の生活資金など、将来必要となるお金に関する漠然とした不安から、資産...

投資初心者がロボアドバイザーの契約をしてみたらどうなる?

資産運用に興味があるものの、「投資に詳しくないので手が出せない」といった悩みをもつ方は少なくないでしょう...

積立 のおすすめ記事

積立投資で1000万円貯めるテクニックとは?シミュレーションして無理なく貯めよう

「子ども1人あたりの教育費用」や「老後に不足すると考えられている1人あたりの生活資金」はそれぞれ1000...

積立投資の失敗例を3つご紹介!長期的な資産形成を成功させるためのポイントも解説

少子高齢化が進むなか、金融庁の金融審議会市場ワーキング・グループが「高齢社会における資産形成・管理」とい...

年金・老後 のおすすめ記事

退職金運用で押さえておきたいポイントを解説!おすすめの方法も紹介

定年退職が近づいてくると、退職金について考える機会が増えてきます。退職金を老後の生活資金として利用するに...

国民年金保険料が未納だとどうなる?生じるデメリットを紹介!

日本の年金制度は国民皆年金であり、国民年金保険料の納付が義務づけられています。しかし、国民年金保険料の未...

お取引にあたっての手数料等およびリスクについて

当社の取扱商品等へのご投資には、商品ごとに所定の手数料等をご負担いただく場合があります。(国内株式委託手数料は約定代金に対して最大1.26500%(税込)、ただし、最低2,750円(税込)、ハッスルレートを選択しオンライントレード経由でお取引いただいた場合は、1日の約定代金合計が300万円までなら、取引回数に関係なく国内株式委託手数料が3,300円(税込)、以降、300万円を超えるごとに3,300円(税込)が加算、投資信託の場合は銘柄ごとに設定された購入時手数料および運用管理費用(信託報酬)等の諸経費、等)

また、各商品等には価格の変動等による損失が生じるおそれがあります。商品ごとに手数料等およびリスクは異なりますので、当該商品等の上場有価証券等書面または契約締結前交付書面、目論見書、お客さま向け資料等をお読みください。