- ダイワファンドラップオンライン

- 投資お役立ちコラム

- 投資

- 投資初心者が投資信託を実際に購入してみようとした結果……

投資信託は運用や管理をファンドマネージャーと呼ばれる専門家に任せられる金融商品ですが、投資初心者が投資信託を実際に購入しようとしてみると、何千種類もある投資信託の中から良いものを自分で選ぶことの難しさを理由に購入を止めてしまう方も珍しくありません。

本記事では、投資初心者である私の友人が実際に投資信託の購入にチャレンジした際のエピソードも交えて、投資信託を購入する際のポイントや、投資初心者のよくある疑問を解説します。また、投資初心者におすすめの投資商品も併せて紹介しますので、ぜひ最後までご覧ください。

投資初心者が投資信託の購入にチャレンジ!

投資信託は運用の専門家が投資家の代わりに資金を投資・運用する金融商品ですが、投資初心者が投資信託を始めようとしても、どれを選べばいいのか、購入の流れはどうなっているのか、想像がつかないものです。

この章では、投資初心者である私の友人が実際に投資信託の購入にチャレンジした際の流れに沿って、投資初心者の悩みや疑問について見ていきます。

まずは投資信託の銘柄選びから

投資信託とは、投資家たちから集めた資金をまとめて、より大きな資金として運用の専門家が株式や債券などに投資をする金融商品です。日本国内で運用されている投資信託は2020年10月末時点で6,000本近くあり、投資信託ごとに、専門家が運用する株式や債券の組み合わせは異なります。運用・管理は専門家に任せられるものの、どの投資信託を購入するのかは自分で決めなくてはいけません。友人も、「投資信託の数の多さにとても驚いた」「何を基準に銘柄を選べばよいのか見当もつかなかった」と話していました。そうした際に参考になるのが、「目論見書」や証券会社が発表する「投資信託ランキング」になります。

購入する投資信託を選ぶ際は目論見書や投資信託ランキングを参考にしながら、日本を含めた世界の経済状況、これからの社会変化などをふまえて決めていきます。ここからは、この2つの資料について解説していきます。

目論見書について

目論見書とは、投資信託を購入する上で、必ず目を通すべき資料です。目論見書は「交付目論見書」と「請求目論見書」の2種類があり、交付目論見書には投資信託の基本情報、請求目論見書には投資信託の詳細情報が記載されています。交付目論見書には次のような内容が記載されています。

| 目論見書の内容 | 主なチェック項目 |

|---|---|

| ファンドの目的・運用 | 目的は何か? 投資先はどこか? 投資対象は何か? 仕組みはどうなっているか? 運用方法は?(インデックス型、アクティブ型) 分配の頻度、方針は? |

| 投資のリスク | 基準価額の変動要因となるリスクや留意点は? |

| 運用実績 | 基準価額や純資産の推移はどうか? 分配金の推移はどうか? 資産の構成比率は?組み入れられている銘柄は? 年間収益率の推移はどうか? |

| 手続き・手数料 | 申込み単位は? 決算日は? 購入時手数料や運用管理費用(信託報酬)は? 税金は? |

目論見書は投資信託が何を目的として、どんな仕組みになっているのか、どのようなリスクがあるのか、過去の運用実績の推移、そして投資信託に関する手続きや手数料などについて詳細に説明されています。

銘柄選びの検討材料として目論見書を読んでみた友人は、「興味深い内容だったが、専門用語が多くすべてを理解するのは難しかった」「内容を読み込んでいくのにかなりの時間が必要となった」と話していました。

投資信託の概要や基本的な中身を把握したい場合には、交付目論見書をしっかりと理解できれば何も問題ありません。しかし、実際に交付目論見書の内容を見てみると、項目数の多さや各項目の内容から、初心者が理解するには多くの知識と時間が必要になります。ましてや、6,000本近く存在する投資信託全ての交付目論見書に目を通すことはほぼ不可能といえるでしょう。

投資信託ランキングについて

目論見書を参考に銘柄を選ぶことが難しいと判断した友人は、もうひとつの参考情報である、投資信託の人気ランキングを使って銘柄を選ぼうと考えました。ランキングの種類や内容は証券会社ごとに異なっており、買付金額や件数といったベストセラーランキングや、アクセス数のランキングなどその項目は多岐にわたります。

初心者の方はランキングで人気の銘柄に魅力を感じがちですが、注目を集めている銘柄でもその投資先や運用方法などは様々であり、人気があるからといってその銘柄が自分に適しているとは限りません。注目を集める銘柄には理由がありますから、それを理解した上で自分に合った銘柄を選ぶことが重要です。

例えば、ランキング上位に載っている投資信託の中には、短期間で大きな利益が出る可能性を感じた投資家が集中的に投資をおこなう「投機」や、投資信託に組み入れている株式・債券などの資産価格が上昇したことによる「短期的な基準価額の高騰」で人気を集めているものなどがあります。

投資初心者が購入先を検討する際、こうした投資信託には注意が必要です。投機によって人気が高まった投資信託はハイリスク・ハイリターンとなる傾向があり、リスクを認識せずに購入すると、予想以上の損失が出てしまう可能性があります。また、短期的に基準価額が高騰している投資信託を、運用実績が好調なものと勘違いしてしまうこともあります。

投資信託には投資家の目標や資産・投資スタイルによって向き不向きがあり、その種類や特長・注意点などを把握したうえで比較・検討をすることが大切です。ランキングの上位だからという理由だけで投資信託を購入すると思わぬ損失を被る可能性もあります。購入する投資信託を検討する際には、しっかりと内容を確認することが大切です。

投資信託の銘柄を選んだあとは

友人は、目論見書やランキングを自身のできる範囲で活用し、購入する銘柄を何とか決めることができました。購入する投資信託を決めた後は、いよいよ発注です。今回は、大和証券が提供しているインターネットを利用した購入方法(オンライントレード)を例に解説します。なお、大和証券ではインターネット以外に電話・店頭からの購入も可能です。

画像は大和証券で投資信託をインターネットで購入する際の発注画面です。大和証券では「金額買付」という購入方法を採っており、「買付金額」の欄に購入金額を入力します。

次に「分配金再投資コース」または「分配金支払いコース」を選択し、最後の注意事項のチェックボックスを選択して、「注文内容を確認する」をクリックします。簡単に説明しましたが、この発注画面だけでも以下のような専門用語が登場します。

| 専門用語 | 意味 |

|---|---|

| 金額買付 | 購入金額をあらかじめ指定して買付ける方法 |

| 分配金再投資コース | 投資信託で発生した分配益を受け取らず、投資信託の買付資金にするコース |

| 分配金支払いコース | 投資信託で発生した分配益を受け取るコース |

| 約定日 | 投資信託の購入が成立する日付 |

| 受渡日 | 購入代金が決済される日付 |

こうした専門用語を投資初心者が理解するには手間がかかりますし、これら各種用語を理解したとしても、実際に発注ボタンを押す際には「このタイミングで購入してもよいのだろうか」と不安に思い、購入にあたって二の足を踏んでしまうことが多いです。

結局、購入を断念……

色々調べて購入する銘柄を決め、発注画面まで進んだ友人でしたが、目論見書の内容の理解度や購入タイミングに不安を感じ、結局購入を取りやめてしまいました。

このように、投資を始めたばかりの方が経済や投資信託の仕組みを自分で一から勉強して購入先を決定する場合には、予想以上に手間や時間が必要となる場合があります。

例えば、投資信託の投資対象は債券・株式・不動産・コモディティなどがあり、それぞれ国内・海外に分けられます。投資対象を1種類に絞っている投資信託もあれば、複数の投資対象に分散している投資信託もあるため、把握すべき情報量が投資信託によって異なり、投資先を選ぶ際には時間が掛かります。

また、投資信託は金融商品のため価格変動リスクがあります。知識が少ない投資初心者がきちんと計画を立てずに投資信託を一時期に集中して購入してしまうと、思わぬ大きな損失が出てしまうこともあります。

投資初心者が投資信託を一から勉強するのは難しい

2020年6月末時点での個人金融資産の総計である1,883兆円のうち、投資信託は純資産総額が約124兆円であり、わずか6%しか占めていません。

投資信託は投資初心者向けの金融商品とされながらも、これほど少ない割合になっているのは投資信託の選別にある程度の経済・社会・金融の専門知識が必要になるからです。

また、前述した購入時の手間だけでなく、売却時も売り時を見計らうなどの手間がかかるため、運用知識や経験に乏しい投資初心者のうちには収益額以上に損失が出てしまう可能性もあります。

投資初心者にはロボアドバイザーがおすすめ!

知識や経験の不足など、投資初心者が投資をおこなう際の問題を解決できる方法として、ロボアドバイザーを利用するという選択肢があります。

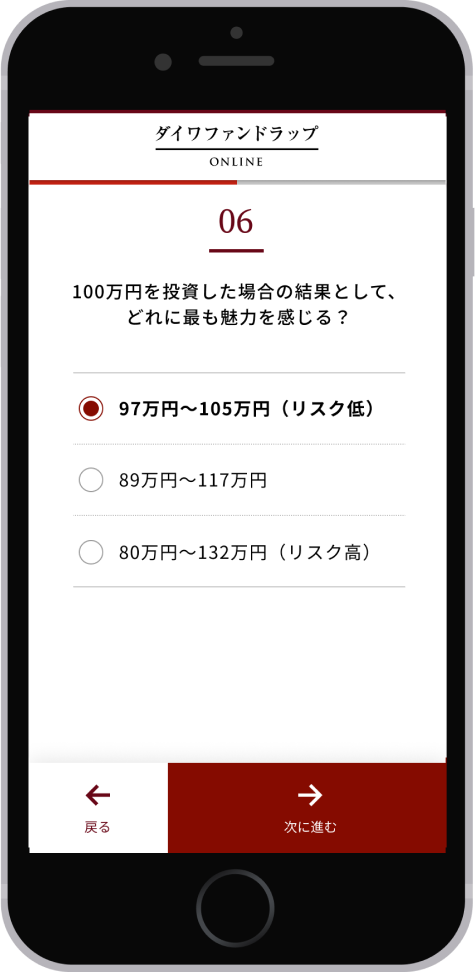

大和証券のロボアドバイザー「ダイワファンドラップオンライン」では、最先端のテクノロジーを利用して、資産運用プランのご提案、商品選定、発注やリバランス(資産配分の見直し)、運用状況の評価、納税など、投資に必要な一連の流れをすべて自動化しています。加えて、株式・債券・REITへの国際分散投資により安定的なリターンとリスク低減の効果が期待できます。ロボアドバイザーによる資産管理の自動化によって、「手間ゼロ」での投資が可能です。

さらに、定期積立サービスを利用すれば、月々1万円から申し込めるなど、始めやすさも魅力のひとつとなっています。

投資初心者にありがちなのが、「そのうち勉強してから運用を始めよう……」と考えていたが日々の生活や仕事に忙殺されて年月が過ぎていき、資産運用をなかなか始められないというパターンです。

「全自動資産運用」のダイワファンドラップオンラインなら、忙しい方や小口の資産運用を検討されている方でも、すぐに始めることができます。

ロボアドバイザーで資産形成の第一歩を踏み出そう

投資信託は運用や管理を証券会社の専門家に任せられる金融商品ですが、実際に購入しようとするとある程度の知識や手間が必要となるため、投資初心者がチャレンジした場合、難しく感じてしまうことがあります。

投資初心者の資産運用をサポートするロボアドバイザーは、個人投資家の代わりに投資信託の選定から管理・運用を自動で行ってくれるサービスであり、仕事や家事などで忙しく時間のない方や、投資を始めたばかりで運用の知識に不安のある方にピッタリな内容となっています。

「忙しい毎日。やりたいことは本当にたくさん」という方も、「手間ゼロ」のダイワファンドラップオンラインなら、月々1万円から気軽に資産運用を始めることができます。資産運用に不安がある投資初心者の方は、ロボアドバイザーの活用をぜひご検討ください。

大和証券のロボアドバイザー

全自動で信頼の

グローバル資産運用を。

ロボアドバイザーが最適なプランをご提案します

ロボアドバイザーが最適なプランをご提案します

監修: 内山貴博(うちやま・たかひろ)

大学卒業後、証券会社の本社で社長室、証券業務部、企画グループで5年半勤務。その後FPとして独立。金融リテラシーが低く、資産運用に保守的と言われる日本人のお金に対する知識向上に寄与すべく、相談業務やセミナー、執筆等を行っている。日本証券業協会主催「投資の日」イベントや金融庁主催シンポジウムで講師等を担当。2018年に日本人の金融リテラシー向上のためのFPの役割について探求した論文を執筆。

投資 の他の記事

投資信託の売却タイミングはいつ?失敗しないためのポイントを紹介

インデックス運用とは?アクティブ運用との違いも紹介

投資の割合はいくらが適切?貯金とのバランスや決めるポイントをお金のプロが解説!

Category

カテゴリー

投資 のおすすめ記事

投資信託の売却タイミングはいつ?失敗しないためのポイントを紹介

投資信託とは、多くの投資家から集めた資金を資産運用の専門家が投資家に代わってまとめて運用する投資商品です...

ロボアドバイザー のおすすめ記事

話題のロボアドバイザーで将来の資産づくりを真剣に考えてみた

住宅の購入資金、子どもの入学費用、老後の生活資金など、将来必要となるお金に関する漠然とした不安から、資産...

投資初心者がロボアドバイザーの契約をしてみたらどうなる?

資産運用に興味があるものの、「投資に詳しくないので手が出せない」といった悩みをもつ方は少なくないでしょう...

積立 のおすすめ記事

積立投資で1000万円貯めるテクニックとは?シミュレーションして無理なく貯めよう

「子ども1人あたりの教育費用」や「老後に不足すると考えられている1人あたりの生活資金」はそれぞれ1000...

積立投資の失敗例を3つご紹介!長期的な資産形成を成功させるためのポイントも解説

少子高齢化が進むなか、金融庁の金融審議会市場ワーキング・グループが「高齢社会における資産形成・管理」とい...

年金・老後 のおすすめ記事

退職金運用で押さえておきたいポイントを解説!おすすめの方法も紹介

定年退職が近づいてくると、退職金について考える機会が増えてきます。退職金を老後の生活資金として利用するに...

国民年金保険料が未納だとどうなる?生じるデメリットを紹介!

日本の年金制度は国民皆年金であり、国民年金保険料の納付が義務づけられています。しかし、国民年金保険料の未...

お取引にあたっての手数料等およびリスクについて

当社の取扱商品等へのご投資には、商品ごとに所定の手数料等をご負担いただく場合があります。(国内株式委託手数料は約定代金に対して最大1.26500%(税込)、ただし、最低2,750円(税込)、ハッスルレートを選択しオンライントレード経由でお取引いただいた場合は、1日の約定代金合計が300万円までなら、取引回数に関係なく国内株式委託手数料が3,300円(税込)、以降、300万円を超えるごとに3,300円(税込)が加算、投資信託の場合は銘柄ごとに設定された購入時手数料および運用管理費用(信託報酬)等の諸経費、等)

また、各商品等には価格の変動等による損失が生じるおそれがあります。商品ごとに手数料等およびリスクは異なりますので、当該商品等の上場有価証券等書面または契約締結前交付書面、目論見書、お客さま向け資料等をお読みください。