- ダイワファンドラップオンライン

- 投資お役立ちコラム

- 投資

- 投資の流れを徹底解説!投資初心者が知っておきたいメリットや注意点も紹介

「投資を始めたいけど、どうすれば良いのか分からない」とお悩みの方も多いのではないでしょうか。最初は誰でも投資の初心者であり、不安を抱くものです。

しかし、悩み続けるよりも、少額からでも良いので実際に取引を行ってみることで仕組みを理解しやすくなるでしょう。知識を身に付けたら、徐々に投資金額を増やしていくこともできます。

本記事では、投資初心者の方に向けて投資の流れを徹底解説するとともに、投資商品の種類や知っておきたい注意点についてもご紹介します。

投資の流れ

資産形成の手段としては、貯蓄と投資という2つの方法があります。日常の生活資金など、すぐに必要なお金は貯金として用意しておき、将来的に必要なお金は、投資によって長期的に少しずつ増やしていくとよいでしょう。早速、一般的な投資の流れをご紹介しましょう。

<投資の流れ>

- 投資の基本を押さえる

- 証券会社で証券口座を開設

- 投資する銘柄の決定

- 銘柄の購入

- 換金

1.投資の基本を押さえる

この章では、資産運用を始める際に知っておきたい投資の基本をご紹介します。

投資と投機の違い

最初に知っておきたいのは、「投資」と「投機」の違いです。投資とは、将来を見据えて有望な投資先に資金を長期的に投入することを指します。それに対して投機とは、デイトレードやスイングトレードのように相場変動を利用して利益を得ようとする短期的な取引であり、大きな損失の可能性を伴います。

投資はギャンブルではありません。一発逆転でお金を増やすのではなく、長期的にコツコツと資産を育てる心構えが大切です。

貯蓄と投資の違い

資産形成の手段には、「貯蓄」と「投資」があります。貯蓄は、元本保証がある安全な資産形成の方法です。

それに対して、投資商品には基本的に元本保証がありません。そのため、投資において損失を被ることもある点に留意してください。余剰資金のみで投資を行って、生活資金は投資に回さないようにしましょう。なお、原則、日本国債(個人向け国債)には元本割れがなく、満期を迎えると最初に投資したお金が戻ってきます。

投資は自己責任

投資は、取引によって生じる利益も損失も自己責任となるため、投資者自身の判断と責任において行うべきものです。

投資商品の選定や売却のタイミングの決定には、最低限の専門知識が必要になります。投資初心者の方は、ハイリスクな取引は避け、コツコツと長期的に資産を増やす方法を検討しましょう。さらに、投資の成果が上がるまでに時間がかかることがあります。短期的なリターンに期待して時間やお金、労力を消耗することがないように、長い目で資産形成を目指すことが大切です。

まずは少額から始めてみよう

「投資にはまとまった資金が必要」というイメージも根強いですが、実は「月1万円から」といった少額の積立投資も可能です。初めから高額な資金を用意する必要はなく、少しの知識を学びさえすれば、誰でも資産運用を始めることができます。

2.証券会社で証券口座を開設

投資の基本を押さえたら、証券会社で証券口座を開設しましょう。口座開設の際には身分証明書やマイナンバーの提出が求められます。

大和証券では、「インターネット」「郵送」「来店」という3種類の方法で口座開設が可能です。ご自身に適した方法でお申し込みください。

3.購入する銘柄の決定

証券口座を開設したら、購入する銘柄を決めましょう。

まずは、自分に合った投資対象を確認しましょう。例えば、「投資信託」と一口に言っても、様々なタイプのファンドが存在します。「利回り」を重視する方もいれば「値上がり益」を重視する方もいることでしょう。また、「リスクを極力抑えたい」と考えるのか「リスクを取って高いリターンを得たい」と考えるのかも人によって異なります。

ただし、株式や債券、投資信託、REIT、FX(外国為替証拠金取引)といった様々な投資先があるので、最初は銘柄の決定を難しく感じるかもしれません。例えば、2020年7月末時点の日本における上場会社の数は、約3,700社。また、投資信託の数も約6,000本と数が多く、ご自身にとって最適な銘柄をこれらの中から選び出すことは容易ではありません。

株式を選ぶ際には、最初はご自身の身近な会社から選んだり、株式優待から選んだりするのもよいでしょう。近年の業績や配当利回りを参照して、条件を満たす株式を選ぶこともできます。

4.銘柄の購入

投資商品を購入する際は、最初から金銭的な負担が過大にならないよう、月々1万円などの少額から投資をスタートすることをおすすめします。

投資を始めた最初のうちは、専門的な知識がなくて当然です。まずは少額からでも良いので実際に取引を経験してみると、様々なことが分かってくるでしょう。経験を積んで投資に慣れてきたら、徐々に取引額や投資先を増やしていくこともできます。

リスクを避けて長期的な視点で着実に資金を増やしていくためには、「ドル・コスト平均法」の利用をおすすめします。

ドル・コスト平均法とは、価格が変動する金融商品(株式、投資信託など)を、毎月1回など定期的に一定金額ずつ買い付ける投資手法です。ドル・コスト平均法では、価格が安い時期は購入数量が多くなり、価格が高い時期には購入数量が少なくなります。定期的に同じ数量ずつ購入し続けるよりも、結果的に1単位当たりの平均取得金額が割安になるので、長期投資に向いています。

5.換金

投資商品を換金できるタイミングは、商品の種類によって異なります。

例えば投資信託は、原則としていつでも換金の申し込みが可能です。しかし、全ての投資商品がすぐに換金できるわけではありません。商品の種類によって換金までにかかる日数が異なるため、金融商品を利用する前に換金可能な時期・条件について把握しておきましょう。

投資商品の種類

この章では、代表的な投資商品として以下の5つをご紹介します。

<代表的な投資商品>

- 株式

- 債券

- 投資信託

- REIT(不動産投資信託)

- FX(外国為替証拠金取引)

国内株式、国内債券、外国株式、外国債券といった伝統的4資産、さらに、REIT(不動産投資信託)や金・原油などのコモディティーといった投資対象の資産の分類を、アセットクラスといいます。

リターンとリスクに基づいて最適な資産構成を探る考え方として知られるポートフォリオ理論によると、一つのアセットクラスへ集中投資するのではなく、値動きの異なる複数の投資先・銘柄に分散投資を行うことで、リターンを維持したままリスクを最小化することが可能とされています。

以下、代表的な投資商品5つについて詳しく説明していきます。

1.株式

投資家は、会社が発行する株式を購入することで、購入した会社の株主になることができます。株式は値動きのある金融商品であり、多くの人が「安い価格で買って高い価格で売り、売買益を得る」ことを目的として株式投資を行います。

株価のトレンドや市場の傾向を把握するためには、相場指標を確認することが大切です。例えば、日経平均株価や東証株価指数といった「株価指標」は、株式市場全体の動向を示す相場指標の1つです。相場指標を継続的に見ることによって、相場の現状を把握して先行きの見通しを立てる力、すなわち「相場観」を養うことができます。

なお、売買益を得る以外に、配当を受け取ったり、株主優待を受けたりすることも可能です。

2.債券

債券は、国・地方公共団体・会社などが資金を借入れるために投資家に発行します。投資家は定期的に利息を受け取るだけでなく、償還日になると償還金として額面金額を受取ることができます。発行体が破たんしない限り、償還日までの間に債券の価格が変動しても、満期日を迎えると額面金額が償還されるため、「ローリスク・ローリターン」を求める方に適した投資商品です。

世界各国の政府が発行する「国債」や様々な企業が発行する「社債」といったものが存在し、日本国債(個人向け国債)なら1万円から投資を始めることができます。

3.投資信託

投資信託は、個々の投資家から集めた資金をまとめて大きな資金とし、運用の専門家が国内外の株式や債券などに投資・運用する金融商品です。運用して得た利益は、それぞれの投資額に応じて分配されます。

投資信託では、株式や債券など、さまざまな資産への分散投資することでリスク軽減が可能です。また、ご自身で投資先を選定する必要がないため、知識や経験が少ない方でも始めやすい投資商品といえます。

4.REIT(不動産投資信託)

REIT(不動産投資信託)は、不動産を中心に運用する投資信託です。多くのREITは金融商品取引所に上場しており、株式と同様の売買が可能です。日本のREITは、「J-REIT」と呼ばれます。

1取引単位(1口)あたりの最低投資金額はファンドによって異なりますが数十万円程度のものが多いので、現物不動産を購入する資金を持ち合わせていない方でも、少額から不動産投資を始めることができます。

5.FX(外国為替証拠金取引)

FXは、「Foreign Exchange」の略であり、日本語では「外国為替証拠金取引」と呼ばれています。異なる2国間の通貨価値の変動を利用して取引する投資方法であり、24時間取引が可能です。

FXでは、一定の証拠金を入金し、その証拠金を担保に何倍もの金額の取引をすることが可能です。証拠金とは、取引のために預け入れるお金のこと。証拠金を預け入れることで取引会社より信用が供与され、レバレッジをかけた取引が可能になります。

少ない手持ち資金で大きな金額を動かせるというメリットがありますが、相場が急変した際に資産がマイナスになって借金が残るリスクがある点に注意しなければなりません。

王道の投資手法

短期的な取引で利益を狙う投機とは異なり、投資の王道は「長期・積立・分散」です。

<投資の王道>

-

長期:株式のような金融商品の場合、短期的には値動きによってリターンが大きく変動する可能性があります。保有期間が長くなれば、リターンの振れ幅を小さくすることが可能です。配当や株主優待を受ける回数も増え、安定した収益が期待できます。

-

積立:毎月一定金額を投資する「ドル・コスト平均法」を使えば、価値が下がったときに購入量が増えて、結果的に平均購入金額が割安になります。あらかじめ設定した内容による自動的な購入が可能なので、購入するタイミングについて悩まずに済むこともメリットです。

-

分散:投資先や購入する時期を分散させることでリスクを抑えます。株式・債券・投資信託といった金融商品は、常に同じ値動きをするわけではありません。値動きの異なる複数の金融商品に投資したり、株式であっても日本株式や外国株式(先進国および新興国)といった様々な地域の銘柄を組み合わせたりすることで安定的なリターンを得ることが可能です。また、一度に多額を投資するのではなく、時間を分散させて少額を積み立てていくことによってリスクを低減できます。

投資を始める際は、長期的な積立を視野に入れ、長い目で資産形成を目指すことが大切です。

投資の初心者にはロボアドバイザーの利用がおすすめ

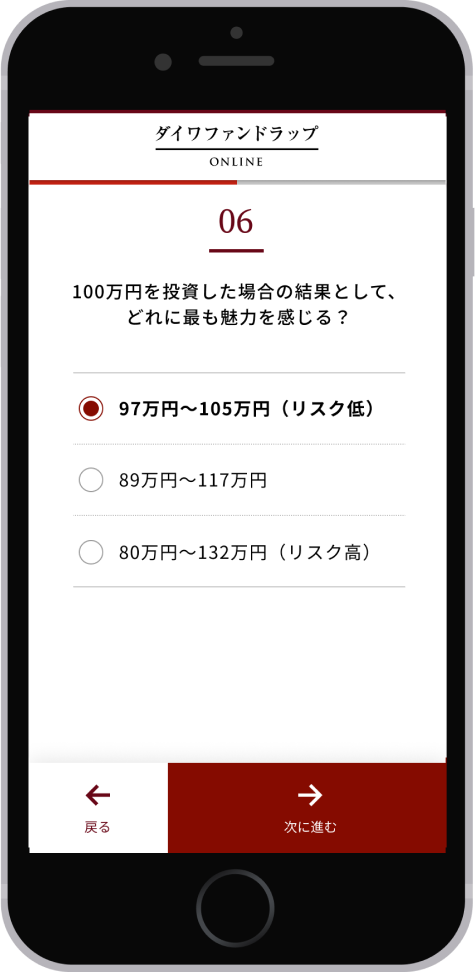

この章では、忙しくて時間がない方や運用の知識に不安がある方でも「長期・積立・分散」を簡単に実践できる大和証券のロボアドバイザー「ダイワファンドラップオンライン 」をご紹介します。

ダイワファンドラップオンラインは、ロボアドバイザーによって資産管理・運用を全て自動化した投資サービスであり、ご自身で銘柄を決定したり売却のタイミングを決めたりする必要がないため、投資初心者の方でも安心してご利用いただけます。

大和証券のロボアドバイザー「ダイワファンドラップオンライン」とは

ダイワファンドラップオンラインでは、月々1万円という少額から気軽に積立が可能です。最先端のテクノロジーで資産運用のご提案からメンテナンスまでを全て自動化しており、投資初心者の方でも株式・債券・REITへの国際分散投資が可能です。

手続きはオンラインで完結し、資産状況は常にインターネット上で確認可能。また、ご相談・ご質問には大和証券の全国のお店やコンタクトセンター(電話窓口)にてお応えしますので、投資が初めての方も安心してご利用いただけます。

投資の流れまとめ

投資を始めた最初のうちは、分からないことが多いかもしれません。しかし、「完璧に知識を身に付けるまでは投資を開始しない」という姿勢よりも、実際に取引を行いながら学ぶ方が理解しやすいので、少額から投資を始めるという方法もあります。

なお、投資商品には株式や債券、投資信託、REIT(不動産投資信託)、FX(外国為替証拠金取引)といった様々な種類があり、銘柄の数も多いため、どの投資先を選べば良いのか分からずお悩みになる方もいらっしゃるのではないでしょうか。

ダイワファンドラップオンラインなら、ロボアドバイザーによる資産運用のご提案からメンテナンスまでが自動化されており、専門的知識がない方でも株式・債券・REITへの国際分散投資が可能です。まずは月々1万円から、ダイワファンドラップオンラインで投資の第一歩を踏み出してみてはいかがでしょうか。

大和証券のロボアドバイザー

全自動で信頼の

グローバル資産運用を。

ロボアドバイザーが最適なプランをご提案します

ロボアドバイザーが最適なプランをご提案します

監修: 内山貴博(うちやま・たかひろ)

大学卒業後、証券会社の本社で社長室、証券業務部、企画グループで5年半勤務。その後FPとして独立。金融リテラシーが低く、資産運用に保守的と言われる日本人のお金に対する知識向上に寄与すべく、相談業務やセミナー、執筆等を行っている。日本証券業協会主催「投資の日」イベントや金融庁主催シンポジウムで講師等を担当。2018年に日本人の金融リテラシー向上のためのFPの役割について探求した論文を執筆。

投資 の他の記事

投資信託の売却タイミングはいつ?失敗しないためのポイントを紹介

インデックス運用とは?アクティブ運用との違いも紹介

投資の割合はいくらが適切?貯金とのバランスや決めるポイントをお金のプロが解説!

Category

カテゴリー

投資 のおすすめ記事

投資信託の売却タイミングはいつ?失敗しないためのポイントを紹介

投資信託とは、多くの投資家から集めた資金を資産運用の専門家が投資家に代わってまとめて運用する投資商品です...

ロボアドバイザー のおすすめ記事

話題のロボアドバイザーで将来の資産づくりを真剣に考えてみた

住宅の購入資金、子どもの入学費用、老後の生活資金など、将来必要となるお金に関する漠然とした不安から、資産...

投資初心者がロボアドバイザーの契約をしてみたらどうなる?

資産運用に興味があるものの、「投資に詳しくないので手が出せない」といった悩みをもつ方は少なくないでしょう...

積立 のおすすめ記事

積立投資で1000万円貯めるテクニックとは?シミュレーションして無理なく貯めよう

「子ども1人あたりの教育費用」や「老後に不足すると考えられている1人あたりの生活資金」はそれぞれ1000...

積立投資の失敗例を3つご紹介!長期的な資産形成を成功させるためのポイントも解説

少子高齢化が進むなか、金融庁の金融審議会市場ワーキング・グループが「高齢社会における資産形成・管理」とい...

年金・老後 のおすすめ記事

退職金運用で押さえておきたいポイントを解説!おすすめの方法も紹介

定年退職が近づいてくると、退職金について考える機会が増えてきます。退職金を老後の生活資金として利用するに...

国民年金保険料が未納だとどうなる?生じるデメリットを紹介!

日本の年金制度は国民皆年金であり、国民年金保険料の納付が義務づけられています。しかし、国民年金保険料の未...

お取引にあたっての手数料等およびリスクについて

当社の取扱商品等へのご投資には、商品ごとに所定の手数料等をご負担いただく場合があります。(国内株式委託手数料は約定代金に対して最大1.26500%(税込)、ただし、最低2,750円(税込)、ハッスルレートを選択しオンライントレード経由でお取引いただいた場合は、1日の約定代金合計が300万円までなら、取引回数に関係なく国内株式委託手数料が3,300円(税込)、以降、300万円を超えるごとに3,300円(税込)が加算、投資信託の場合は銘柄ごとに設定された購入時手数料および運用管理費用(信託報酬)等の諸経費、等)

また、各商品等には価格の変動等による損失が生じるおそれがあります。商品ごとに手数料等およびリスクは異なりますので、当該商品等の上場有価証券等書面または契約締結前交付書面、目論見書、お客さま向け資料等をお読みください。