- ダイワファンドラップオンライン

- 投資お役立ちコラム

- 資産運用

- 今話題のFIREを解説!資産運用で早期リタイアを実現する方法とは?

人生をどのように過ごすのか、日本人の考え方が以前とは変化して多様化する中、新たなライフスタイルとして注目されているのがFIREです。

FIREとは、経済的な自立を実現させて、仕事を早期にリタイアすることです。昨今、平均寿命が延びて一生にかかる費用が増えているため、働く期間を長くして収入を増やすという考え方もありますが、FIREは反対に早期リタイアを前提としています。

働き続けることを前提に考えている人からすると、早く仕事をやめると生きがいを失ってしまうのではないか、老後資金が不足するのではないかと不安に思うかもしれません。

そこで、本記事ではFIREとは一体どのようなライフスタイルなのか、また、FIREのメリット・デメリット、FIREを実現する方法について紹介します。

FIREとは「経済的な自立と早期リタイア」を目指す新たなライフスタイル

FIREとは「Financial Independence, Retire Early」の頭文字を取ったもので、「経済的自立」と「早期リタイア」を意味する言葉です。

元々は欧米を中心に流行していた考え方ですが、日本でも注目されるようになりました。

以前の日本では定年まで働き続けることが当たり前で、早期リタイアという考え方は馴染みがほとんどありませんでした。

しかし、最近では転職する人が増えるなど働き方の概念が変わり、FIREもライフスタイルのひとつとして注目を集めるようになっています。

従来の「早期リタイア」との違い

FIREも従来の早期リタイアも、より自由な生活を送ることを目的として、定年を待たずにリタイアする点は同じです。

FIREが従来の早期リタイアと異なるのは、ビジネスで成功したり遺産相続したりといった、一生暮らすのに困らないような億万長者になることがリタイアの前提にはなっていない点です。

FIREにおける経済的自立では、資産運用が前提となっています。若いうちに働いて投資元本を蓄財し、“運用益で生活できる”目途が立った段階でリタイアするのです。

毎年の生活費の水準は人によって異なります。例えば、マイホームやマイカーなどに関心がなく、あまり消費をしない生活で充分な方は、多額の貯蓄を築かなくともFIREを実現できると考えられています。

なお、資産運用を前提としない従来の早期リタイアの場合、リタイア後は主に貯蓄を取り崩して生活することになります。期間が経つほど資産が目減りしていきますので、老後に資金が底をつくことのないよう、こちらは多額の貯蓄を用意する必要があるでしょう。

以上の通り、FIREとは資産運用を前提としたリタイアのことをいいます。希望するライフスタイルによっては億万長者でなくともFIREを実現することが可能です。毎年、運用益の範囲で生活し、なるべく投資元本を減らさないようにすることで、長生きリスクにも対応が可能です。

FIRE実現の目標金額は「4%ルール」で算出する

それでは、FIRE実現のためにリタイア時点で資産はいくら準備すべきなのでしょうか。その目標金額を定める方法のひとつに「4%ルール」があります。

4%ルールとは、生活費を投資元本の4%以内に抑えることができれば、資産が目減りすることなく暮らしていくことが可能だという仮定です。

そもそも4%ルールは米国発の考え方で、米国株式市場の成長率7%とインフレ率3%の差に基づいており、米国株式(S&P500)を中心に資産運用を行なえば、年間4%程度の利益を見込むことができるという、いわば米国の経験則から生まれたルールです。

資産運用により資産が年間4%増えて、生活費などの年間支出をこの4%以内に抑えることができれば、資産は目減りしないことになります。

ただし、米国と日本ではインフレ率に差があるなど状況が異なる部分もあります。

そのため4%という数値を用いることが本当に適切であるのかについては議論の余地がありますが、仮にリタイア後に4%の運用益を毎年確保できるとした場合、リタイア時点までに用意できた資産が1億円であれば運用益は年間400万円です。

年間支出を400万円以内に抑えることができれば資産は減らず、翌年以降も1億円の資産を元手に運用を続けることができます。

「サイドFIRE」という選択肢も

総務省の家計調査報告によると2020年の単身世帯の平均支出は年間約180万円です。

4%ルールで考える場合、リタイア後の想定支出額の25倍の資産を準備する必要があるので、180万円を25倍した4,500万円が必要になります。

4,500万円を年間4%の利回りで運用して180万円の収益を得れば、支出額と同額になりバランスが取れる計算です。

ただし、4,500万円もの資産を準備するのは難しいと感じる人もいるでしょう。そのような方には「サイドFIRE」という選択肢もあります。

サイドFIREとは生活費の全てを資産運用のみでまかなうのではなく、資産運用をメインにしながら、副業などの勤労収入と合わせて生活するスタイルです。例えば、リタイア後も週1~2日は自分の好きな副業をするなど、ある程度の収入を得る前提にすれば目標金額を引き下げられます。

仮に月々5万円、年間60万円を副業で稼げば、リタイア後に運用で得るべき金額は180万円ではなく60万円を差し引いた120万円になります。この場合のリタイア時に必要な資産は、120万円を25倍にした3,000万円となります。

参考:1世帯当たりの1か月間の収入と支出(男女 年齢階級別) | 政府統計の総合窓口(s-Stat)

FIREのメリットとデメリット

早期リタイアして不労所得で生活するFIREに魅力を感じる人も多いと思いますが、FIREを目指すのであれば、FIREの良い点だけでなく注意点も理解しておく必要があります。

FIREの特徴を理解すればFIRE実現後の生活をよりイメージしやすくなるので、どのようなメリットとデメリットがあるのか押さえるようにしましょう。

FIREのメリット

FIREの主なメリットとしては次のような点が挙げられます。

- 時間や場所に縛られることなく自由な生活を送れる

- お金に関する知識や感覚が身に付いてお金の使い方がうまくなる

FIREを実現した後は、好きなことをして暮らすことができます。

自分の好きなように時間を使えるため、趣味やボランティア活動など、仕事以外を中心にした生活スタイルにすることも可能です。住む場所も自由ですし、働かないことに固執せず新たな仕事にチャレンジすることも可能です。

また、FIREを達成するためには家計の見直しを行ったり資産運用の知識を習得したりする必要があり、お金に関する知識が幅広く身に付く点もFIREのメリットのひとつです。

お金のことは単に知らないだけで損をするケースがありますが、知識が身に付いて節約や節税、資産運用ができるようになるとお金の使い方がうまくなります。

FIREのデメリット

FIREの主なデメリットとしては次のような点が挙げられます。

- 想定通りに計画が運ぶとは限らない

- 仕事をやめると生きがいを失ったり、再就職が難しくなったりする場合がある

仮に計画通りの資産を用意できて早期リタイアを実現した場合でも、資産運用で想定通りの運用益を得られるとは限りません。

株式や投資信託などによって一定の運用利回りを確保することは必ずしも簡単ではなく、反対に損失が出て資産が減ってしまう可能性もあります。

また、病気やケガ、親の介護などの想定外の出費によって、運用益の範囲で年間支出をまかなうことができなくなる可能性があります。

その他、FIREにより仕事をやめてしまうと、人によってはむしろ時間を持て余してしまい、生きがいを失ってしまう場合があります。再度仕事に就きたいと思っても、キャリア形成が止まってしまうことで、できることが少なくなってしまう場合もあります。

このような事態に陥るリスクを少しでも減らすには、リタイア後に自分がどんな人生を送りたいのかを明確にしておき、余裕を持った資金計画を立てることや、リタイア後もキャリア形成に資する何らかの取り組みを継続しておくことが大切です。

FIREを実現するまでの2ステップ

FIREを実現して早期リタイアするには2つのステップがあります。

よく考えずに闇雲にFIREを目指すと資産形成がうまくいかないことがあるので、FIREを目指す場合にはあらかじめ計画を立ててから行動に移しましょう。

FIRE実現後の生活費を想定し、必要資金を計算する

FIREを実現するための最初のステップとして、まずはリタイア後の生活費を想定して準備すべき資金額を計算します。

どのような生活を送りたいかによってリタイア後の生活費の想定が変わるので、ライフプランを描きつつ生活費を見積もりましょう。

リタイア後の生活費を考える上では、家賃など毎月かかる固定費を漏れなく含めるとともに、会社員時代とは変わる点に注意する必要があります。

例えば、退職すると会社員時代とは社会保険料の種類や金額が変わり、保険料負担が増えることがあります。健康保険料や年金保険料がどのように変わるのか、事前に確認しておきましょう。

また、子の入学資金など、家族のライフイベントも考慮しなければいけません。ライフイベントごとにかかる費用もFIRE後の資産運用によってまかなうのか、それとも別途資金を用意するのか、事前に計画する必要があります。

リタイア後の年間生活費を見積もれたら、4%ルールに則り、その金額を25倍した額がFIRE実現に必要な金額となります。

投資を始める

必要な資産額を計算したら、その金額を用意できるように投資を開始します。

早くから投資を始めて長期的な視点に立って運用すれば、複利の効果で資産を効率良く増やせるので、FIRE達成に向けた投資は少しでも早く始めるほうが良いでしょう。

なお、投資には株式や投資信託、不動産など様々な種類があり、特徴やリスク度合いは投資の種類ごとに異なります。

FIREを達成するために投資を行う場合は投資の種類ごとの特徴を理解して、過度なリスクを取らないように分散投資を心掛けましょう。

投資に絶対はなく、損失が出て資産が減る可能性がある点にも注意してください。

FIREを目指した資産形成なら「積立投資」がおすすめ

FIREを目指す人におすすめの投資方法のひとつが積立投資です。

積立投資とは金融商品を一定の金額で定期的にコツコツと購入する投資の手段で、具体的には株式や投資信託といった金融商品を定期的に購入していきます。

積立投資には次のような特徴があり、投資初心者でも始めやすい投資法です。

- 少額から手軽に始められる

- 購入タイミングに悩まない

- 時間分散によってリスクを低減できる

積立投資であれば少額からコツコツと投資できるため、まとまった金額を用意する必要がなく投資を始める時点でのハードルはそれほど高くありません。

初心者でも始めやすく、長期間に渡って投資を継続すれば複利の効果で効率良く資産を増やせます。

例えば毎月10万円積み立てて年間4%の利回りで20年間継続すると、積み立てた投資元金は2,400万円ですが、最終的な積立想定金額は約3,650万円です。複利の効果によって資産を増やせることが分かります。

| 運用期間 | 元金 | 利益 | 運用結果 |

|---|---|---|---|

| 5年 | 6,000,000円 | 639,568円 | 6,639,568円 |

| 10年 | 12,000,000円 | 2,717,617円 | 14,717,617円 |

| 15年 | 18,000,000円 | 6,545,799円 | 24,545,799円 |

| 20年 | 24,000,000円 | 12,503,285円 | 36,503,285円 |

積立投資をはじめとした長期投資は、FIRE実現に向けて中長期的な視点で資産形成をする人に適した投資方法です。

また、積立投資では、金融商品を購入する頻度や金額をあらかじめ決めておくとその設定に従って自動的に買付が行われます。

そのため、日頃忙しい方でも買付のタイミングに悩んだり注文の手間をかけることなく投資を続けることができます。

ロボアドバイザーのご紹介

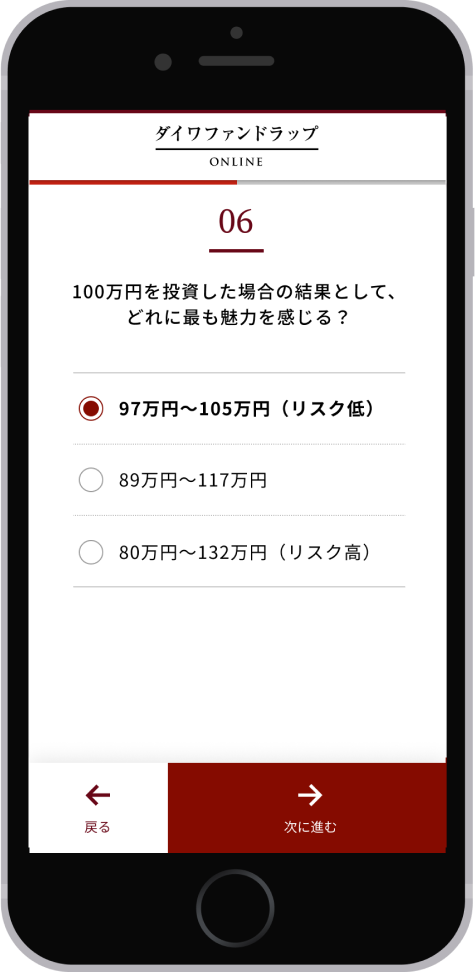

積立投資にはNISA(つみたて投資枠)や株式累積投資などさまざまな種類がありますが、初めて積立投資に挑戦する方におすすめしたいのが、近年注目されている「ロボアドバイザー」です。

ロボアドバイザーとは、ロボットがインターネットやスマートフォン上での投資のアドバイスを行うサービスであり、資産運用を一任して自動化することができます。

少額からの積立が可能なロボアドバイザーもあるため、投資初心者や忙しくて投資の勉強をする時間がない人におすすめです。

たとえば、大和証券のロボアドバイザー「ダイワファンドラップオンライン」であれば、最先端のテクノロジーと金融工学に基づき、ロボアドバイザーによる資産運用の提案からメンテナンスまでが全て自動化されているため、安心して積立投資を始めていただけます。

また、国内外の株式や債券、REITへの国際分散投資が可能で、投資の知識がなくても価格変動のリスクを低減することができます。

なお、国際分散投資の利点はリスクの低減だけではありません。投資先を日本に限定せず、新興国なども含めた世界全体へ幅広く投資することで、世界経済のダイナミックな成長を運用成果に取込めます。

さらに、ダイワファンドラップオンラインでは月々1万円から気軽に始められる定期積立サービスがあり、少額から投資を始められる点も特徴のひとつです。

FIREの特徴を理解して自分らしい生き方を実現しよう

FIREは経済的な自立と早期リタイアを目指す新しいライフスタイルであり、その特徴を理解してうまく活用すれば、より自分らしい生き方を実現することができます。

一方で、FIREには、FIRE後の運用計画が思うようにいかないリスクや、生きがいを失うなど逆に生活の充実度が下がってしまったりするリスクがあることも認識しておきましょう。

今回ご紹介した4%ルールでFIREを目指す場合は、リタイア後に必要となる年間想定支出額を25倍した資金をリタイア時点までに用意する必要があります。

必要資金を用意するためには1日でも早く投資を始めて、複利効果を活かしながら資産形成を行うのがおすすめです。積立投資であれば少額から始められて無理なく投資を継続できます。

なお、ダイワファンドラップオンラインを活用すれば投資初心者の方でも手間なく運用を始められるだけでなく、株式・債券・REITへの国際分散投資により安定的なリターンとリスク低減の効果が期待できます。

投資知識に不安がある方は、ダイワファンドラップオンラインの活用を検討してみてはいかがでしょうか。

大和証券のロボアドバイザー

全自動で信頼の

グローバル資産運用を。

ロボアドバイザーが最適なプランをご提案します

ロボアドバイザーが最適なプランをご提案します

監修: 内山貴博(うちやま・たかひろ)

大学卒業後、証券会社の本社で社長室、証券業務部、企画グループで5年半勤務。その後FPとして独立。金融リテラシーが低く、資産運用に保守的と言われる日本人のお金に対する知識向上に寄与すべく、相談業務やセミナー、執筆等を行っている。日本証券業協会主催「投資の日」イベントや金融庁主催シンポジウムで講師等を担当。2018年に日本人の金融リテラシー向上のためのFPの役割について探求した論文を執筆。

資産運用 の他の記事

【投資初心者向け】資産運用とはなにか?始めるにあたってのポイントも解説

インフレとは?今からできるインフレ対策をプロが解説!

円安・円高って何?必要な対策とは?

Category

カテゴリー

投資 のおすすめ記事

投資信託の売却タイミングはいつ?失敗しないためのポイントを紹介

投資信託とは、多くの投資家から集めた資金を資産運用の専門家が投資家に代わってまとめて運用する投資商品です...

資産運用 のおすすめ記事

【投資初心者向け】資産運用とはなにか?始めるにあたってのポイントも解説

「資産運用をしようと思っているけど何から始めていいかわからない」「そもそもどんな金融商品があるのかもわかっていない」といった悩みを持った投資初心者は多いのではないでしょうか...

ロボアドバイザー のおすすめ記事

話題のロボアドバイザーで将来の資産づくりを真剣に考えてみた

住宅の購入資金、子どもの入学費用、老後の生活資金など、将来必要となるお金に関する漠然とした不安から、資産...

投資初心者がロボアドバイザーの契約をしてみたらどうなる?

資産運用に興味があるものの、「投資に詳しくないので手が出せない」といった悩みをもつ方は少なくないでしょう...

積立 のおすすめ記事

積立投資で1000万円貯めるテクニックとは?シミュレーションして無理なく貯めよう

「子ども1人あたりの教育費用」や「老後に不足すると考えられている1人あたりの生活資金」はそれぞれ1000...

積立投資の失敗例を3つご紹介!長期的な資産形成を成功させるためのポイントも解説

少子高齢化が進むなか、金融庁の金融審議会市場ワーキング・グループが「高齢社会における資産形成・管理」とい...

年金・老後 のおすすめ記事

退職金運用で押さえておきたいポイントを解説!おすすめの方法も紹介

定年退職が近づいてくると、退職金について考える機会が増えてきます。退職金を老後の生活資金として利用するに...

国民年金保険料が未納だとどうなる?生じるデメリットを紹介!

日本の年金制度は国民皆年金であり、国民年金保険料の納付が義務づけられています。しかし、国民年金保険料の未...

お取引にあたっての手数料等およびリスクについて

当社の取扱商品等へのご投資には、商品ごとに所定の手数料等をご負担いただく場合があります。(国内株式委託手数料は約定代金に対して最大1.26500%(税込)、ただし、最低2,750円(税込)、ハッスルレートを選択しオンライントレード経由でお取引いただいた場合は、1日の約定代金合計が300万円までなら、取引回数に関係なく国内株式委託手数料が3,300円(税込)、以降、300万円を超えるごとに3,300円(税込)が加算、投資信託の場合は銘柄ごとに設定された購入時手数料および運用管理費用(信託報酬)等の諸経費、等)

また、各商品等には価格の変動等による損失が生じるおそれがあります。商品ごとに手数料等およびリスクは異なりますので、当該商品等の上場有価証券等書面または契約締結前交付書面、目論見書、お客さま向け資料等をお読みください。