- ダイワファンドラップオンライン

- 投資お役立ちコラム

- 資産運用

- 資産運用を今すぐ始めるべき理由とは?おすすめの運用方法もご紹介

近年、ニュースなどで「貯蓄から投資へ」というフレーズを見聞きする機会が増加しています。ゼロ金利政策が続く状況下では銀行口座に預けておいても利子はほとんど付きません。そのため、預金以外の手段による資産形成が注目されつつあります。

しかし、資産運用と聞くと「将来的にはやりたいけど難しそうで、自分にはまだ早いのではないか」「株式や債券、投資信託など、さまざまな金融商品があるけれども、どれを選択するべきなのか」といった疑問や悩みを思い浮かべる方もいらっしゃるのではないでしょうか。

そこで本記事では、資産運用を始めるべきか悩んでいる投資初心者の方に向けて、1日でも早く始めることで期待できるメリットを解説するとともに、おすすめの運用方法や運用開始時に意識しておきたいポイントをご紹介します。

資産運用を始めるタイミングは早ければ早いほど良い

資産運用には、「始めるタイミングが早ければ早いほどリターンが期待できる」という性質があります。

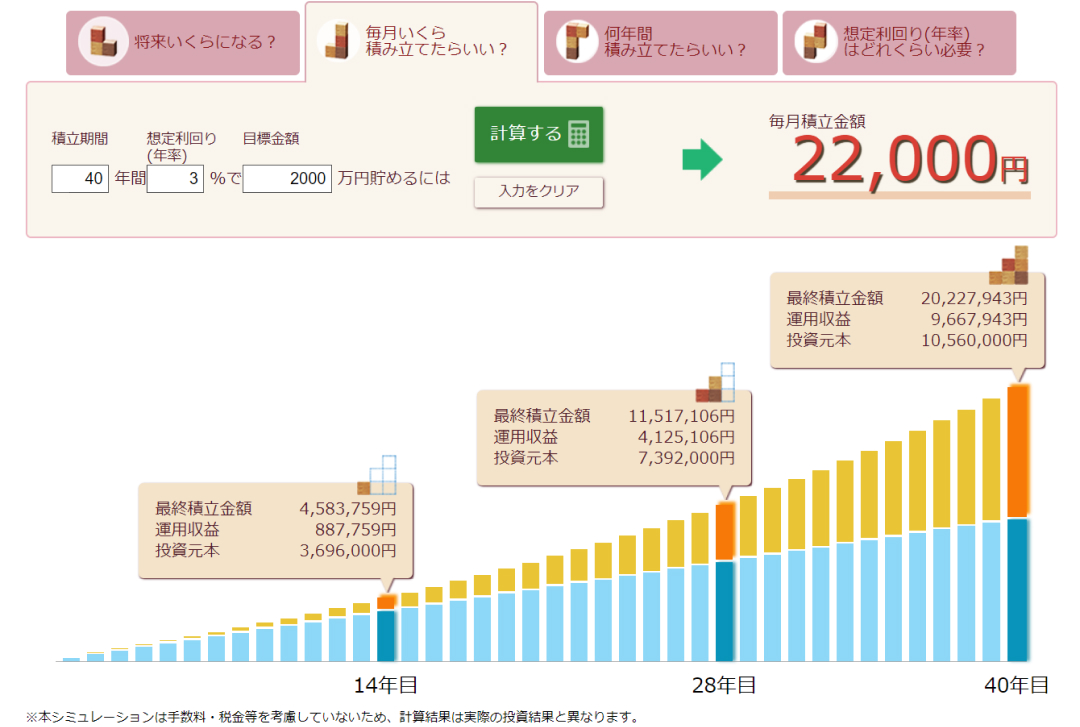

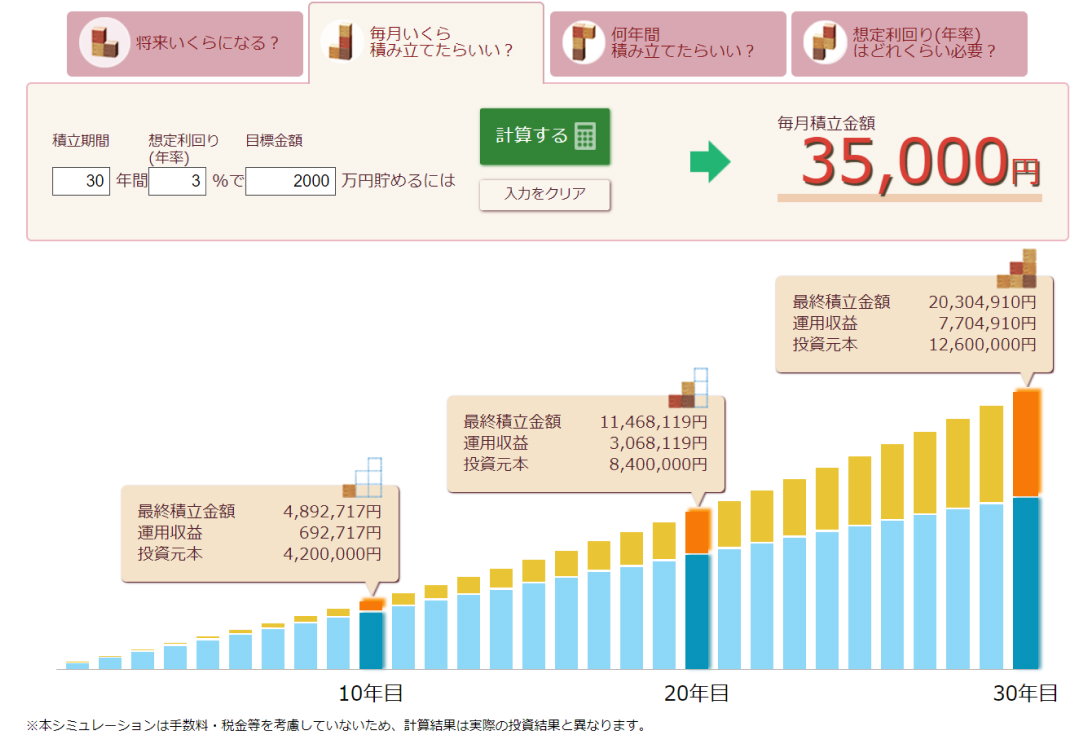

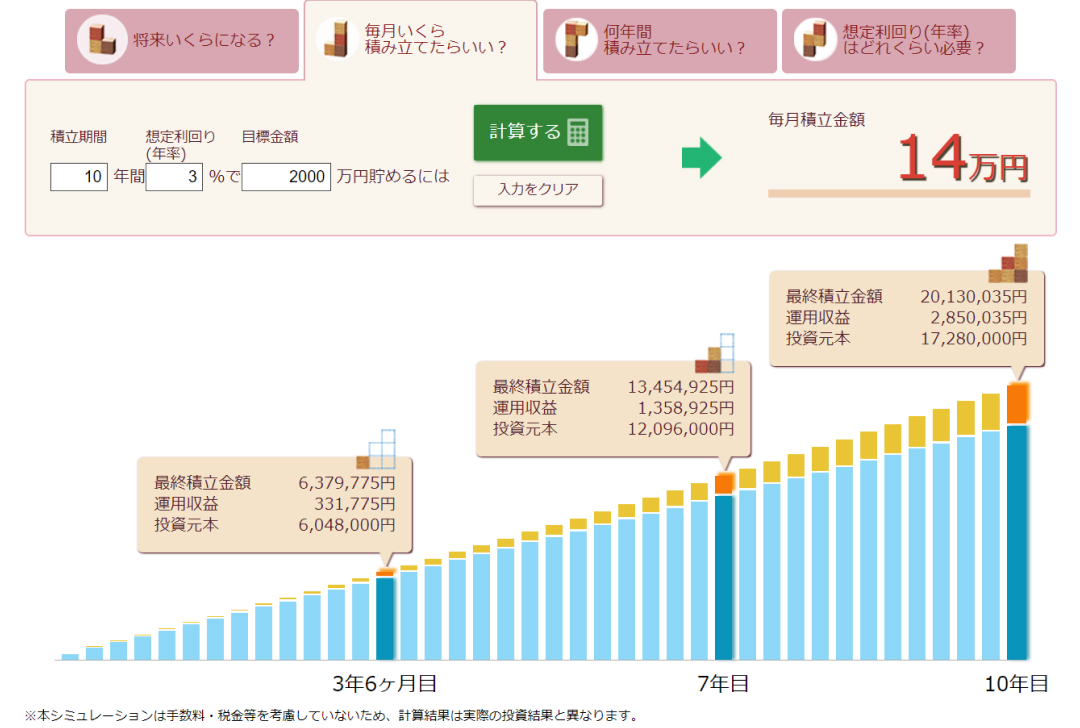

以下は、大和証券の「カンタン!つみたてシミュレーション」を使って「60歳までに想定利回り(年率)3%で2,000万円を貯めるために必要な毎月の積立額」などを算出した結果です。上から順番に、「20歳」「30歳」「40歳」「50歳」から積立を始めた場合のグラフになります。

上記シミュレーション結果を表にまとめると以下の通りとなります。

| 資産運用開始年齢 | 毎月の積立額 | 積立拠出総額(投資元本) |

|---|---|---|

| 20歳 | 22,000円 | 10,560,000円 |

| 30歳 | 35,000円 | 12,600,000円 |

| 40歳 | 62,000円 | 14,880,000円 |

| 50歳 | 140,000円 | 17,280,000円 |

この表を見れば、若い時期に積立を開始するほど毎月の積立金額が少額となり、積立拠出総額(投資元本)も小さくなることが分かるのではないでしょうか。例えば、20歳から積立を始めた場合は、積立拠出総額が目標金額である2,000万円の半分程度で済むことになります。この差は、利益が新たな利益を生みだす「複利効果」によるものです。複利効果とは、元本に運用で得た利益を加えた元利合計が新たな元本となり、継続的に運用されて元本が膨らんでいく効果のことであり、運用期間が長くなればなるほど、より大きな力を発揮していきます。

もちろん、こちらの試算はあくまでも年利回り3%を確保できた場合の話であり投資にはリスクが伴いますが、複利効果などが期待できることから、「とりあえず始めてみる」というスタンスで少額からスタートし、運用しながら少しずつ知識を身に付けてみてはいかがでしょうか。

資産運用を始めるにあたり知っておきたい基礎知識

「なるべく早く資産運用を始めるべき」と言われても、「資産運用にはどのような種類があるのか」「何が必要なのか」が分からず、途方に暮れる方もいらっしゃるのではないでしょうか。そのような方に向けて、「主な資産運用方法」および「資産運用を始めるために必要なもの」について説明していきます。

主な資産運用方法

主な資産運用方法として、以下の6つをご紹介します。

- 円預金:最も身近な金融商品。銀行口座に日本円を預け、預金額に応じた利息を受け取る方法。

- 外貨預金:日本円ではなく、米ドルやユーロといった外国通貨で預金をして利息を受け取る方法。

- 保険(貯蓄型):保険と貯蓄の両方の機能を兼ね備えた貯蓄型保険 (終身保険、養老保険、学資保険、個人年金保険など)を契約する方法。

- 債券:国や地方公共団体、企業などが、投資家などから資金を借り入れるときに発行する有価証券(債券)を購入し、購入額に応じた利息を受け取る方法(国が発行する債券は国債と呼ばれます)。

- 株式:国内外の市場に上場している企業の株式を購入し、取得価額よりも高い価格で売って譲渡益を得たり、配当金や株主優待を受け取ったりする方法。

- 投資信託:運用を専門家に任せて株式や債券などに分散投資する方法。専門家が運用で得た成果は、投資額に応じて分配される仕組み。

各運用方法のメリットと注意点を表にまとめました。

| 運用方法 | メリット | 注意点 |

|---|---|---|

| 円預金 | 金融機関(銀行、信用金庫など)によって元本が保証されています。なお、仮に金融機関が破綻した場合でも、円預金は預金保険制度などによって、一定の範囲内で保護されます。 | 大きなインフレが起こった際に、預金金利がインフレ率を下回るリスクがあります。現在のような超低金利環境下では、資産がほとんど増えません。 |

| 外貨預金 | 円預金よりも金利が高く設定されている傾向にあることが魅力です。なお、円高の際に購入して円安の際に売却すれば、大きなリターンを得られます。 | 購入時よりも円高の状況で日本円に戻すと為替差損が生じます。また、円と外貨の交換の際に都度為替手数料がかかること、預金保険制度の対象外となっている点にもご注意ください。 |

| 保険 | 有事の際に保険金が出るほか、保険料のうち、一定金額までを所得控除することが可能です。なお、「外貨建て保険」は、一般的に「円建て保険」よりも金利が高く、円安になると受取額が増えるため人気です。 | 「外貨建て保険」には為替変動リスクがあり、円高局面では元本割れになることや、円と外貨の交換の際に都度為替手数料がかかることにも注意しましょう。 |

| 債券 | 株式や投資信託と比較して安全性が高く、収益性も安定している傾向にあります。満期まで保有すれば額面金額が戻ってくるほか、定期的に利息を受け取ることができます。 | 発行体の破綻などによって利息や償還金を受け取れなくなるリスクがあります。償還日が到来する前に換金する場合は、金利の動きによって債券の価格変動が起きます。外国債券については為替によって円での受取り金額が変動する点にもご注意ください。 |

| 株式 | 債券よりも値動きが激しい金融商品であるため、購入・売却のタイミングや銘柄によっては大きな譲渡益を得ることが可能です。また、配当金や株主優待も魅力といえるでしょう。 | 売買のタイミングや銘柄の見極めが難しく、ハイリスク・ハイリターンな投資先です。株式を発行している企業が倒産すると、価値がゼロになるケースがあります。 |

| 投資信託 | 株式や債券などの銘柄選定・運用を専門家に任せることが可能です。多種多様な銘柄で運用されるため、分散投資の恩恵を享受しやすいことが特長です。少額から積立投資をスタートすることができます。 | さまざまな種類の投資信託が存在するため、投資信託を選ぶ際に一定の知識が必要です。また、株式同様に、価格変動や為替変動などのリスクが存在する点や、運用管理費(信託報酬)がかかるため株式や債券に直接投資するよりもコストがかかりやすい点にもご注意ください。 |

それぞれに特徴があるので、資産の運用方法を選ぶ際はメリットや注意点をあらかじめ把握しておきましょう。

資産運用を始めるために必要なもの

株式や投資信託などによる資産運用を開始するためには、銀行口座とは別に「証券口座」を開設しなければなりません。たとえば、大和証券で証券口座を開設する場合、インターネット、郵送、店頭という3種類の方法で口座開設申込を行うことが可能です。

インターネットによる申込みでは印鑑不要、最短1日で口座を開設できます。

- 約款や規定を確認して、メールアドレスを登録

- 登録したメールアドレスに送られてきたURLから口座開設フォームに遷移し、必要な情報を入力

- 本人確認書類の画像をアップロード

- 簡易書留郵便で「口座開設のお知らせ」が届く

- 「マイナンバー登録用アプリ」を使ってマイナンバーを登録

郵送で申込みをする際は、以下のような流れになります。なお、口座開設の申込書をご自身で印刷した場合は口座開設に3日から1週間程度、取り寄せた場合は5日から2週間程度かかる点にご留意ください。

- Web上で必要な情報を入力

- 「ご自身で申込書を印刷する」または「申込書を取り寄せる」

- 署名・捺印し、本人確認書類およびマイナンバー確認書類を同封して投函

- 後日、「口座開設のお知らせ」が届く

なお、店頭で申込みをする場合は、以下のような流れになります。店頭申込の場合、完了すれば最短即日で口座を開設できます。

- 本人確認書類・マイナンバー確認書類・印鑑など、手続きに必要な物を漏れなく用意する

- あわせて取引先金融機関名・支店名・口座番号を把握しておく

- 店頭にて申込書への必要事項の記入や署名・捺印を行う

資産運用を始めようと考えている初心者におすすめの方法

ここまで、資産運用を始めるタイミングや、始める際のイロハについて解説してきました。ここからは、資産運用を始めたいと考えている方におすすめの運用方法をご紹介していきます。

資産運用にはさまざまな方法がありますが、王道は「長期・積立・分散」というセオリーに沿って投資をすることです。長期的に積立投資を継続し、投資先を複数に分散させることによって安定した収益が期待できます。この「資産運用の王道」は、投資初心者の方においても指針のひとつとして活用可能です。以下、資産運用にとって大切な「長期・積立・分散」の各要素について詳しく見ていきましょう。

ポイント①長期

「複利効果をはじめとしたメリットを享受できるため、資産運用はなるべく早く始めるのがおすすめ」と解説してきましたが、運用を早めにスタートし長期間にわたって継続すると「リスクの軽減」というメリットも生まれます。運用は1年、2年という短期間で見ると、タイミング次第でリターンにバラつきが出たり、複利の効果を得られにくくなったりします。

しかし、5年ごと、10年ごとのように長期間で結果を見ていくと徐々にリターンは安定していくことが見込まれます。運用期間を長くすることで、1年あたりの運用コストを下げられたり、短期売買の失敗を防ぎやすくなったりするためです。

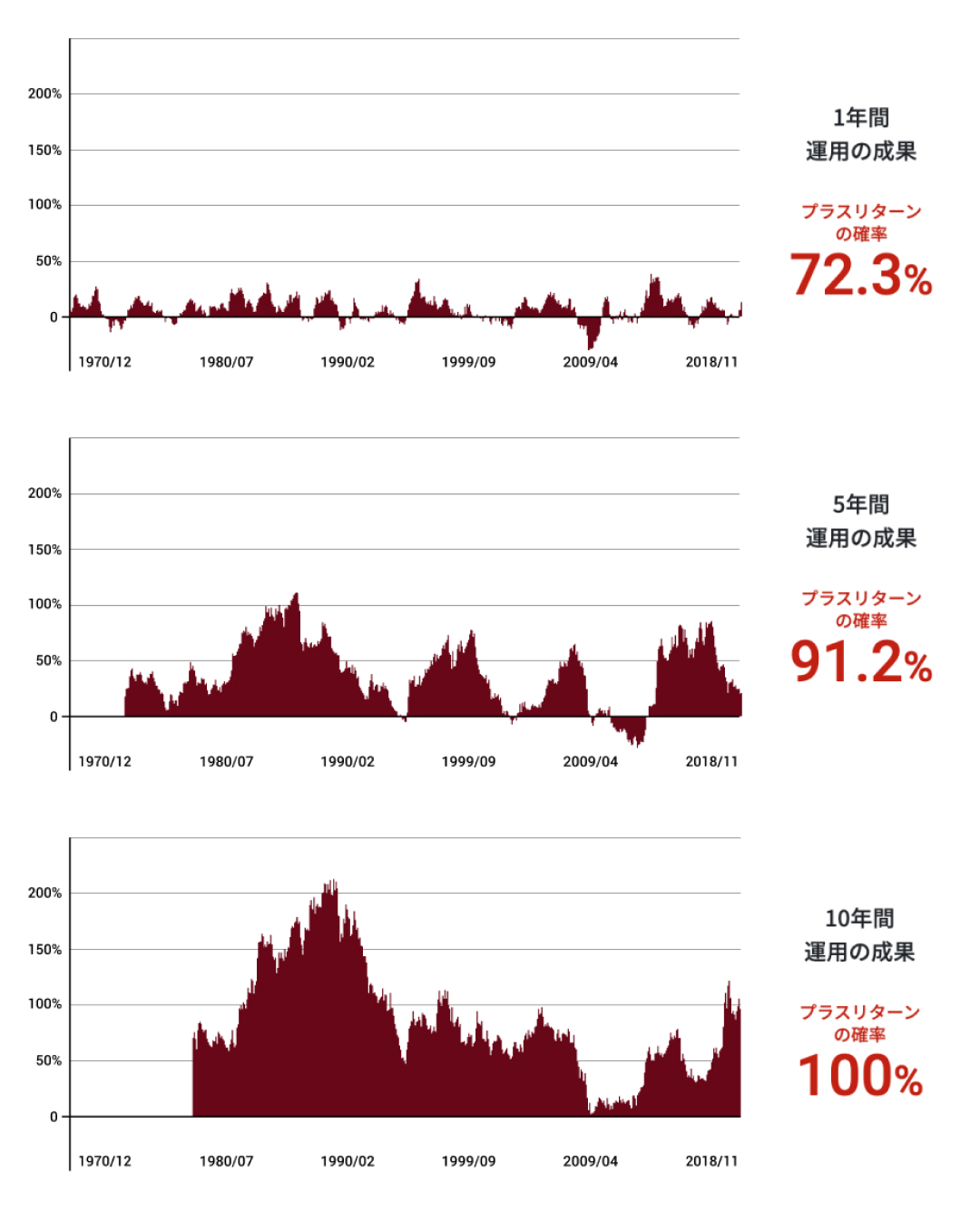

長期投資の安定性を示す具体例としては、「日本株式・外国株式・日本債券・外国債券」の4種に資産を分散して長期間投資する「4資産分散投資」が挙げられます。一定の期間にわたり4つの商品へ均等に投資すると仮定し、期間に応じた運用成果をシミュレーションした結果が以下の表になります。

(※) 本シミュレーションは、4資産分散投資で一定の期間運用した場合の騰落率の推移を示したものです。例えば1979年末の運用成果であれば、1979年末までの過去1年間、5年間、10年間運用を行なった場合の騰落率を示しています。

表示されている数値等は本シミュレーションの結果であり、実際の運用成果とは異なります。また、将来の運用成果を保証するものではありません。 4資産分散投資とは日本株・外国株・日本債券・外国債券に均等に投資し、一定の配分比率を維持する運用(リバランス)を行なった場合であり、運用コスト等は考慮していません。

各資産への投資成果については、以下のインデックスを使用しています。

日本株式:TOPIX(配当込み)、外国株式:MSCIコクサイ・インデックス(配当込み)、日本債券:ダイワ・ボンド・インデックス(総合)、外国債券:FTSE世界国債インデックス(除く日本)

「4資産分散投資」はそれぞれの資産の値動きが異なるため、1つの商品が一時的に値下がりしたとしても、他商品の値上がりによって損失を補える運用方法です。図のシミュレーションのように、運用期間が長くなればなるほど、プラスリターンになる確率は上昇し、10年間運用した場合にはプラスリターンになる確率は100%となりました。資産運用は1年、2年という短い期間で一喜一憂せず、長期間で運用成果を見ることが大切です。

ポイント②積立

積立投資とは、月に一度などの決まった間隔で、一定の金額をコツコツと投資に充てていく方法です。定期的に一定金額を淡々と積み立てれば、価格が高いときには購入する量が少なくなり、価格が安いときには購入する量が多くなることで、平均購入価格の抑制にもつながります。

例として、購入する商品の価格の値動きを「10,000円→12,000円→8,000円→10,000円」と仮定して、「購入する商品量(口数)を固定する」場合と「購入する金額を固定する」場合で1口あたりの平均購入価格を比較してみましょう。

購入する商品量(口数)を固定する場合(※1)

| 1月目 | 2月目 | 3月目 | 4月目 | 合計 | 1口あたりの平均購入価格 | |

|---|---|---|---|---|---|---|

| 購入口数 | 10口 | 10口 | 10口 | 10口 | 40口 | 10,000円(※2) |

| 1口あたりの価格 | 10,000円 | 12,000円 | 8,000円 | 10,000円 | ‐ | |

| 購入金額 | 100,000円 | 120,000円 | 80,000円 | 100,000円 | 400,000円 |

購入する金額を固定する場合(※1)

| 1月目 | 2月目 | 3月目 | 4月目 | 合計 | 1口あたりの平均購入価格 | |

|---|---|---|---|---|---|---|

| 購入金額 | 100,000円 | 100,000円 | 100,000円 | 100,000円 | 400,000円 | 9,803円(※3) |

| 1口あたりの価格 | 10,000円 | 12,000円 | 8,000円 | 10,000円 | ‐ | |

| 購入口数 | 10口 | 8.3口 | 12.5口 | 10口 | 40.8口 |

(※1)手数料等は考慮していません

(※2)10,000円=400,000円÷40口

(※3)9,803円=400,000円÷40.8口

表の通り、いずれの方法においても購入単価が平準化されたことが分かると思います。なお、今回の試算では、購入する商品量(口数)よりも購入する金額を固定化した方が平均購入価格を抑えることができました。

市場の一時的な動きに関わらず、淡々と一定金額を積み立てるこの購入法は「ドル・コスト平均法」と呼ばれ、投資初心者向きの投資手法であるといわれています。

ポイント③分散

分散投資とは、投資先を分散させることによって、価格変動を抑制し、安定したリターンを狙う投資手法です。

運用に関する格言として「卵を1つのかごに盛るな」というものがあります。すべての卵を1つのかごに入れてしまうと、そのかごを落とした際にすべての卵が割れてしまいます。一方で、卵をいくつかのかごに分けて盛っておけば、1つのかごを落としても、すべての卵が割れてしまうことはありません。

投資の世界でも同様に、投資する対象を複数に分けておけば、仮にそのうちの1つが値下がりしても他でカバーすることができるため、全体的なリスクの低減を図ることが可能と考えられています。

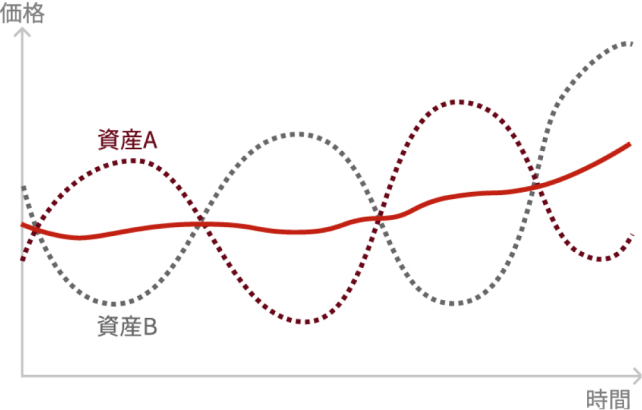

上図のように、値動きの異なる資産を組み合わせることで、リターンの安定化に繋がります。

ロボアドバイザーを利用すれば簡単に「資産運用の王道」を実践できる

以上のように、投資初心者が投資で成功するためには、「長期・積立・分散」という投資の基本を理解して、リスクを低減しながらコツコツと資産を育てる意識を持つことが大切です。しかし、「長期・積立・分散」のすべてを意識した資産運用には専門的な知識も必要となるため、忙しくて時間がない方や運用の知識に不安がある方が自分で実践することは難しいかもしれません。そこで、これから資産運用を始めようと考えている投資初心者の方には、「資産運用の王道」を手軽に実践できる、今話題の「ロボアドバイザー」の活用をおすすめします。

ロボアドバイザーとはロボットがインターネットやスマートフォン上で投資のアドバイスを行うサービスであり、資産運用を一任して自動化することができます。資産運用に関する知識が不足しがちな初心者でも、手軽に「長期・積立・分散」という資産運用の王道を実践できます。

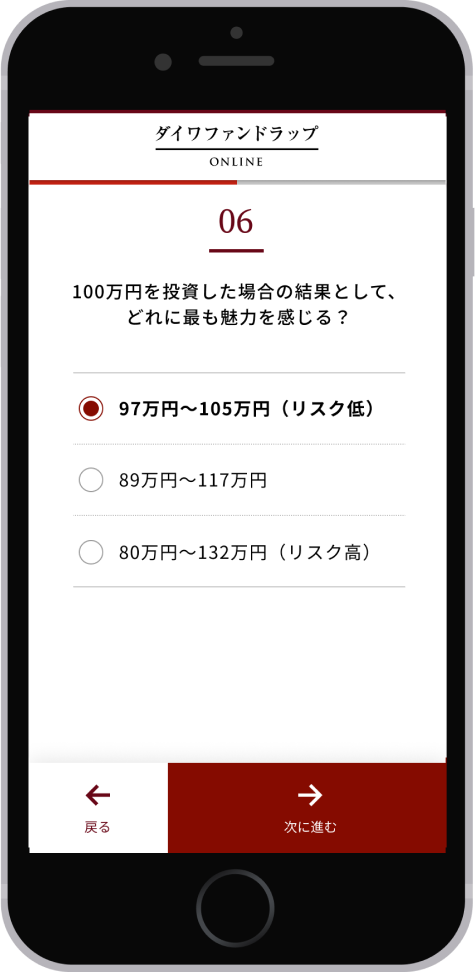

例えば、大和証券が提供するロボアドバイザー「ダイワファンドラップオンライン」では、最先端のテクノロジーと金融工学に基づき、ロボアドバイザーが資産運用の提案からメンテナンスまでを全て自動化。国内外の株式・債券・REITへの国際分散投資が可能で、リスクを抑えた長期的な資産形成にお役立ていただけます。

また、「定期積立サービス」を利用することで、積立投資を月々1万円から気軽に始められます。定期的に一定の金額を購入する「ドル・コスト平均法」によって、積立期間中の購入価格を平準化し、投資タイミングによるリスクを軽減することが可能です。

さらに、申込みから運用の管理まですべてインターネットで完結しており、資産状況などもスマートフォンでいつでも確認できます。忙しくて投資にかける時間がない方や、運用の知識に不安がある方は、ぜひダイワファンドラップオンラインを資産形成の一助としてご活用ください。

まとめ

資産運用は、複利効果などの恩恵があることから、始めるタイミングは早ければ早いほど良いといえます。投資初心者の方は知識が不足していることから、「この状態で投資を始めても大丈夫だろうか」と不安になるかもしれませんが、「とりあえず始めてみて、運用しながら知識を増やしていく」というスタンスで、少額から積立をスタートしてみてはいかがでしょうか。

安定した資産運用を行うコツとしては「長期・積立・分散」という王道の運用方法が存在します。しかし、投資対象は多種多様であり、初心者が資産運用の王道を実践することは簡単ではありません。例えば、分散投資を意識して「どの資産・銘柄をどのような割合で保有すべきか」を考える際には、その割合を考えるために銘柄別の知識を理解しておく必要があります。

そこで、資産運用を一任して自動化することのできる、「ダイワファンドラップオンライン」をはじめとしたロボアドバイザーの利用を検討してみてはいかがでしょうか。ダイワファンドラップオンラインでは、月々1万円から「長期・積立・分散」という資産運用の王道を気軽に実践できます。Webサイトでは無料で運用プラン診断も行っていますので、資産運用を始めることを検討している方は、ぜひ一度運用プラン診断もお試しください。

大和証券のロボアドバイザー

全自動で信頼の

グローバル資産運用を。

ロボアドバイザーが最適なプランをご提案します

ロボアドバイザーが最適なプランをご提案します

監修: 内山貴博(うちやま・たかひろ)

大学卒業後、証券会社の本社で社長室、証券業務部、企画グループで5年半勤務。その後FPとして独立。金融リテラシーが低く、資産運用に保守的と言われる日本人のお金に対する知識向上に寄与すべく、相談業務やセミナー、執筆等を行っている。日本証券業協会主催「投資の日」イベントや金融庁主催シンポジウムで講師等を担当。2018年に日本人の金融リテラシー向上のためのFPの役割について探求した論文を執筆。

資産運用 の他の記事

【投資初心者向け】資産運用とはなにか?始めるにあたってのポイントも解説

インフレとは?今からできるインフレ対策をプロが解説!

円安・円高って何?必要な対策とは?

Category

カテゴリー

投資 のおすすめ記事

投資信託の売却タイミングはいつ?失敗しないためのポイントを紹介

投資信託とは、多くの投資家から集めた資金を資産運用の専門家が投資家に代わってまとめて運用する投資商品です...

資産運用 のおすすめ記事

【投資初心者向け】資産運用とはなにか?始めるにあたってのポイントも解説

「資産運用をしようと思っているけど何から始めていいかわからない」「そもそもどんな金融商品があるのかもわかっていない」といった悩みを持った投資初心者は多いのではないでしょうか...

ロボアドバイザー のおすすめ記事

話題のロボアドバイザーで将来の資産づくりを真剣に考えてみた

住宅の購入資金、子どもの入学費用、老後の生活資金など、将来必要となるお金に関する漠然とした不安から、資産...

投資初心者がロボアドバイザーの契約をしてみたらどうなる?

資産運用に興味があるものの、「投資に詳しくないので手が出せない」といった悩みをもつ方は少なくないでしょう...

積立 のおすすめ記事

積立投資で1000万円貯めるテクニックとは?シミュレーションして無理なく貯めよう

「子ども1人あたりの教育費用」や「老後に不足すると考えられている1人あたりの生活資金」はそれぞれ1000...

積立投資の失敗例を3つご紹介!長期的な資産形成を成功させるためのポイントも解説

少子高齢化が進むなか、金融庁の金融審議会市場ワーキング・グループが「高齢社会における資産形成・管理」とい...

年金・老後 のおすすめ記事

退職金運用で押さえておきたいポイントを解説!おすすめの方法も紹介

定年退職が近づいてくると、退職金について考える機会が増えてきます。退職金を老後の生活資金として利用するに...

国民年金保険料が未納だとどうなる?生じるデメリットを紹介!

日本の年金制度は国民皆年金であり、国民年金保険料の納付が義務づけられています。しかし、国民年金保険料の未...

お取引にあたっての手数料等およびリスクについて

当社の取扱商品等へのご投資には、商品ごとに所定の手数料等をご負担いただく場合があります。(国内株式委託手数料は約定代金に対して最大1.26500%(税込)、ただし、最低2,750円(税込)、ハッスルレートを選択しオンライントレード経由でお取引いただいた場合は、1日の約定代金合計が300万円までなら、取引回数に関係なく国内株式委託手数料が3,300円(税込)、以降、300万円を超えるごとに3,300円(税込)が加算、投資信託の場合は銘柄ごとに設定された購入時手数料および運用管理費用(信託報酬)等の諸経費、等)

また、各商品等には価格の変動等による損失が生じるおそれがあります。商品ごとに手数料等およびリスクは異なりますので、当該商品等の上場有価証券等書面または契約締結前交付書面、目論見書、お客さま向け資料等をお読みください。