- ダイワファンドラップオンライン

- 投資お役立ちコラム

- 資産運用

- 30代・40代におすすめの資産運用3選!それぞれのメリットをご紹介

30代から40代にかけての時期は、多くの方が「結婚」「出産」「子どもの入学」「マイホーム購入」といった人生における大きなイベントを経験します。また、老後資金の必要性も認識するようになり、お金について考える機会が増えてくるものです。

しかし、「将来のために資産形成をしたいけれども、具体的に何をすれば良いのか分からない」とお悩みになる方もいらっしゃるのではないでしょうか。そこで本記事では、投資をはじめることを検討中の30代・40代の方に向けて、おすすめの資産運用方法をご紹介します。

30代・40代は資産運用をはじめるタイミング?

30代は自身のキャリア設計やライフプランなどがある程度見えてくるなど、将来の出費がおおまかに捉えられるようになるタイミングです。例えば「30歳既婚、幼稚園入園前の子どもが1人、10年以内に住宅購入予定」というケースで予想される出費、そして資産運用の必要性について考えてみます。

文部科学省および住宅金融支援機構の調査結果によると、子ども1人が幼稚園から高校まで公立、大学のみ私立に通った場合にかかる教育資金は約1,005万円(※1)(※2)、建売住宅購入費用の平均額は約3,494万円(※3)であり、10年以内にまとまった資金を用意しなければならないことが予想できます。

これらの金額はあくまでモデルケースではありますが、こうした出費に備えるためにも、30代は万が一に備えて保険に加入したり、資産形成に取り組みはじめるべき時期だと言えるでしょう。また、30代は20代に比べてお金に余裕が出てくる時期であるため、将来の出費に備えて無理なく資産運用をはじめられるタイミングでもあります。

また、40代は老後に備えた資金の確保についても考えはじめるべき時期でしょう。老後生活資金として必要な金額は世帯状況によって異なりますが、「人生100年時代」とも称される昨今、金融庁が「老後30年間で2,000万円不足する」との試算結果を発表しました。のちに取り消されましたが、「2,000万円問題」としてマスメディアでも大きく取り上げられました。

以上の理由により、30代・40代は将来を見据えて資産形成を開始する方が増える時期です。しかし、各人の状況によって、将来必要となる金額は異なります。自身のライフプランに適した資産運用を行うには、まずWebサイトの無料診断などを活用し、目標金額とそれに到達するための月々の積立金額を把握するとよいでしょう。

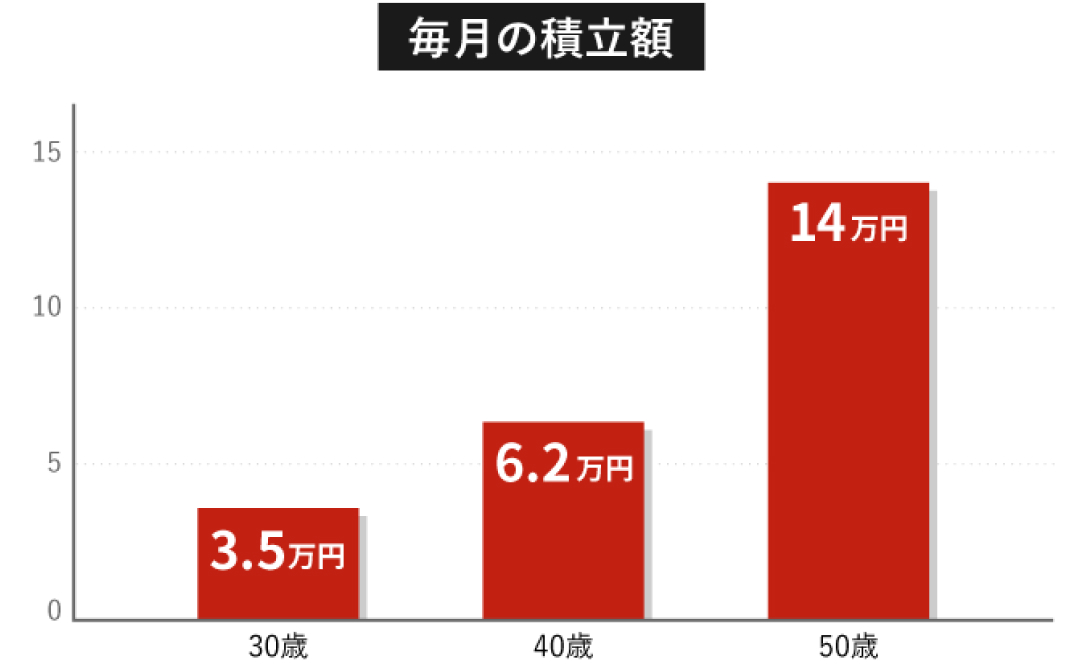

なお、資産運用をはじめるなら、早すぎるということはありません。目標金額に対する毎月の必要積立金額は、開始時期が早い(=積立期間が長い)ほうが少なくなります。例として、2,000万円を目標に60歳まで資産運用をおこなう場合で想定してみましょう。想定利回り(年率)3%での積立で仮定すると、開始時期ごとに毎月の積立額は以下のように変化します。

30歳でスタートした場合と50歳でスタートした場合で比較すると、毎月の積立額には10.5万円もの差があります。収支への負担を分散させるためにも、なるべく若いうちから資産運用をはじめ、将来を見据えた資産形成を目指しましょう。

(※1)文部科学省「平成30年度子供の学習費調査の結果について」

(※2)文部科学省「私立大学等の令和元年度入学者に係る学生納付金等調査結果について」

(※3)住宅金融支援機構「2019年度 フラット35利用者調査」

30代・40代の方が資産運用をする際に注意すべきポイント

ここで、将来を見据えて積立投資をはじめるにあたり注意すべきポイントにも触れておきますが、それは自身の年収や生活水準をふまえた「無理なく継続できる投資」をすることです。

現在の生活があってこその投資であることを忘れてはいけません。積立金額を大きくしすぎて、毎日の生活を圧迫するようでは本末転倒です。急なケガや病気などにも備えて、手元にある程度の現金を残しておくことをおすすめします。ご自身の収入に応じて、家計にとって無理のない範囲で積立をしてください。

そのための事前確認として、投資をはじめる際に現在の資産や負債、キャッシュフローなどを確認するとよいでしょう。状況によっては、投資をはじめる前に負債を減らす、不要な出費を省くといった選択肢もとってみましょう。投資をするよりも負債を減らす方が有効であったり、毎月の出費を見直すことで投資に回す金額を増やすことができるかもしれません。

30代・40代の方におすすめの資産運用方法

ここからは30代・40代の方におすすめの資産運用方法を3つご紹介します。

<30代・40代におすすめの資産運用方法>

- NISA(つみたて投資枠)

- iDeCo

- ロボアドバイザー

それぞれの運用方法の特長を説明していきます。

①NISA(つみたて投資枠)

NISAとは、個人投資家のための税制優遇制度で、投資から得られる分配金や譲渡益が非課税になることが最大のメリットです。NISAには成長投資枠とつみたて投資枠の2つの投資枠があり、このうち、つみたて投資枠の非課税投資枠は新規投資額で年間120万円(最大1800万円)までが上限となります。

なお、つみたて投資枠の投資対象は、長期の積立・分散投資に適していると認定された投資信託・ETFに限られます。株式には投資できないなど、無制限に商品を選べるわけではない点にご留意ください。

②iDeCo

iDeCo(イデコ)とは、「個人型確定拠出年金」の愛称であり、公的年金を補完するために自身で拠出したお金を運用して60歳以降に受け取ることができる私的年金の制度です。運用益はすべて非課税となります。

メリットは、掛金が全額所得控除(小規模企業共済等掛金控除)の対象となる点です。掛金全額が所得額から差し引かれることで、所得税や住民税が軽減されます。

なお、iDeCoは、60歳になるまでは拠出・運用したお金を引き出すことができません。老後資金を堅実に形成するためにはよい方法ですが、原則として60歳になるまではiDeCoに投資した資金を使うことができない点に注意しましょう。

③ロボアドバイザー

投資商品にはさまざまな種類がありますが、近年注目されているのが「ロボアドバイザー」です。

ロボアドバイザーとは、ロボットがインターネットやスマートフォン上で投資のアドバイスを行うサービスであり、資産運用を一任して自動化することができます。さらに、少額からの積立が可能なロボアドバイザーもあるので、投資初心者や忙しくて投資の勉強をする時間がない人にもおすすめです。

大和証券のロボアドバイザー「ダイワファンドラップオンライン」の「無料診断」を活用して資産運用のイメージを把握しよう

前述の通り、収入や貯蓄などの状況や、将来必要とする資金は人によって異なるため、資産形成をスタートする際には自身のライフプランに適した投資ビジョンを把握することが重要です。しかし、投資初心者の場合、漠然としたイメージしか思い浮かばないこともあるでしょう。そこで、資産形成のビジョンを明確化するためにおすすめしたいのが、ロボアドバイザーの無料診断機能です。

ここからは、大和証券のロボアドバイザー「ダイワファンドラップオンライン」の無料診断機能を例に、ロボアドバイザーがどのようなものなのかご紹介します。

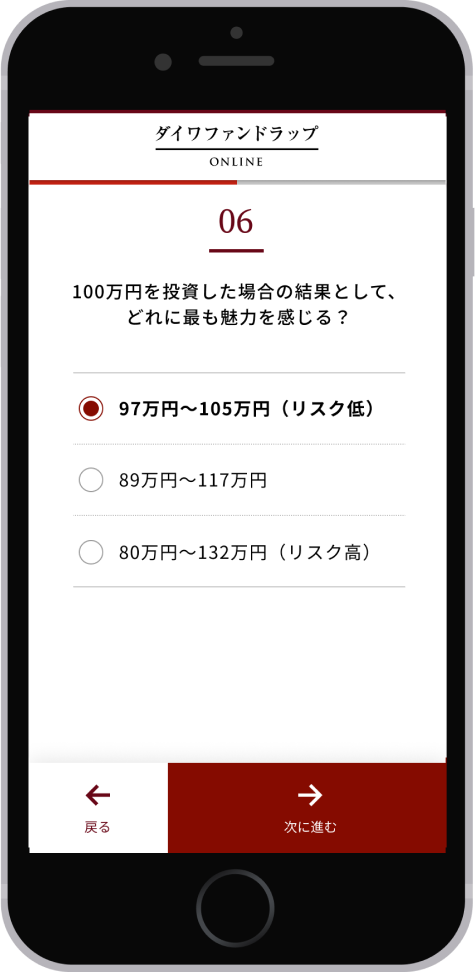

ダイワファンドラップオンラインの無料診断では、最大12問の質問が投げかけられます。質問の内容は「年齢」「収入」「子どもの有無」など、いずれも簡単に回答できるものばかりですが、どれも人生設計に深く関わる事項であり、具体的なライフプランニングには欠かせない要素となります。

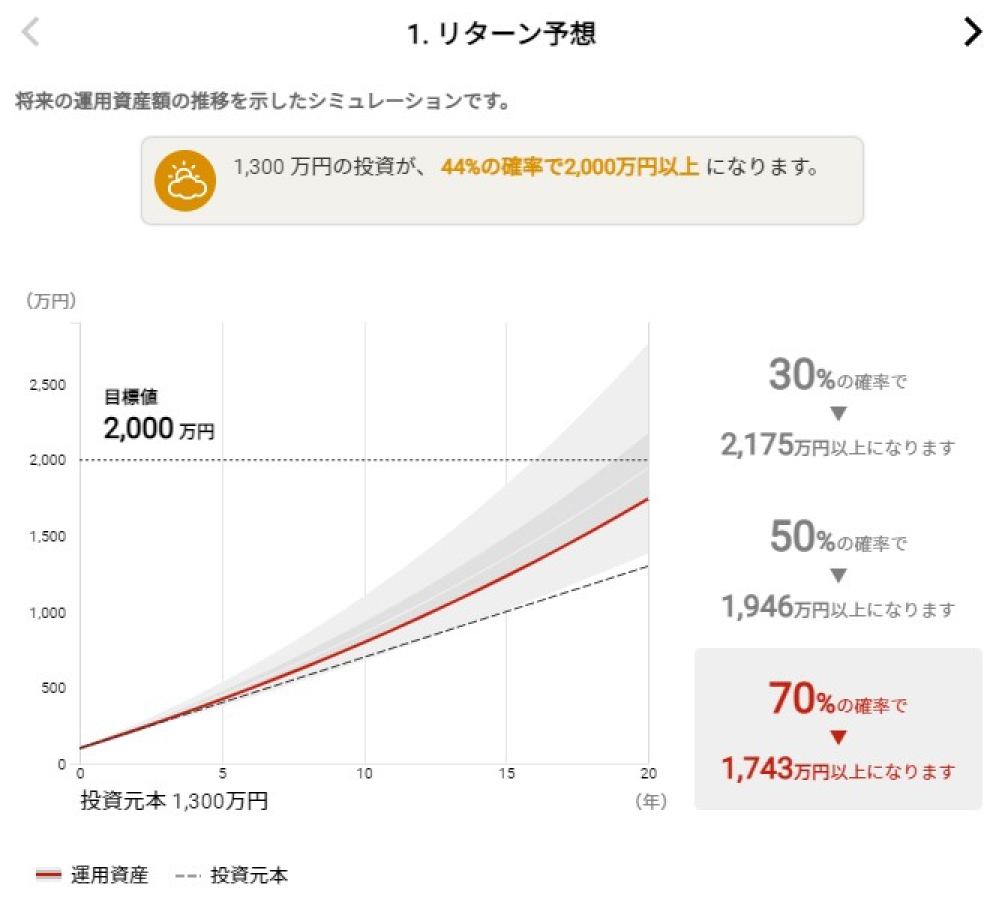

回答を終えると、ロボアドバイザーによって、ライフプランニングや資産運用方法を提案してくれます。以下は、「初期投資額100万円から月々5万円を20年間積み立てた場合の「リターン予想」のスクリーンショット画像です(※2)。

(※2)「30歳、年収500万円、貯蓄額200万円(初期投資額100万円)、積立額5万円、リスク中、会社員、住宅購入予定は10年以内、配偶者あり」「配偶者は30歳、年収80万円」「子どもは1人、公立中心で進学予定」という条件で診断した結果

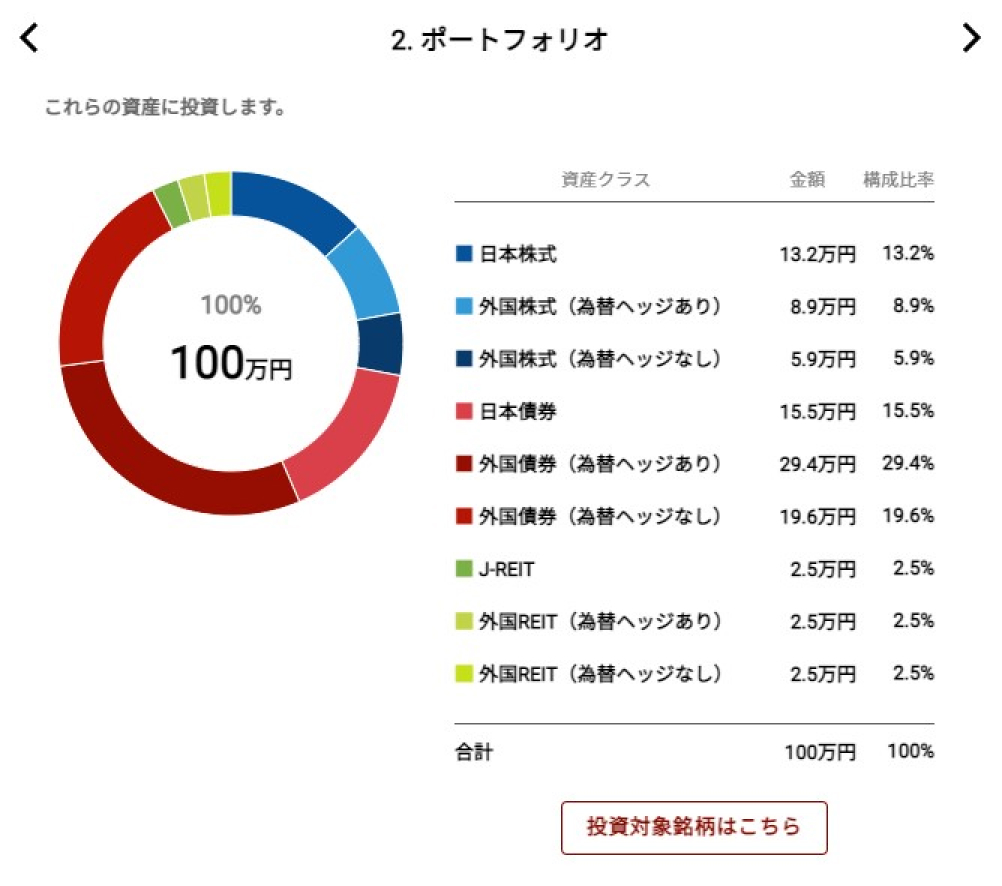

運用する資産の構成(「ポートフォリオ」)についても、以下のように、どの資産に、どのような配分で投資するのかを視覚的に分かりやすいグラフを用いて提示してくれます。

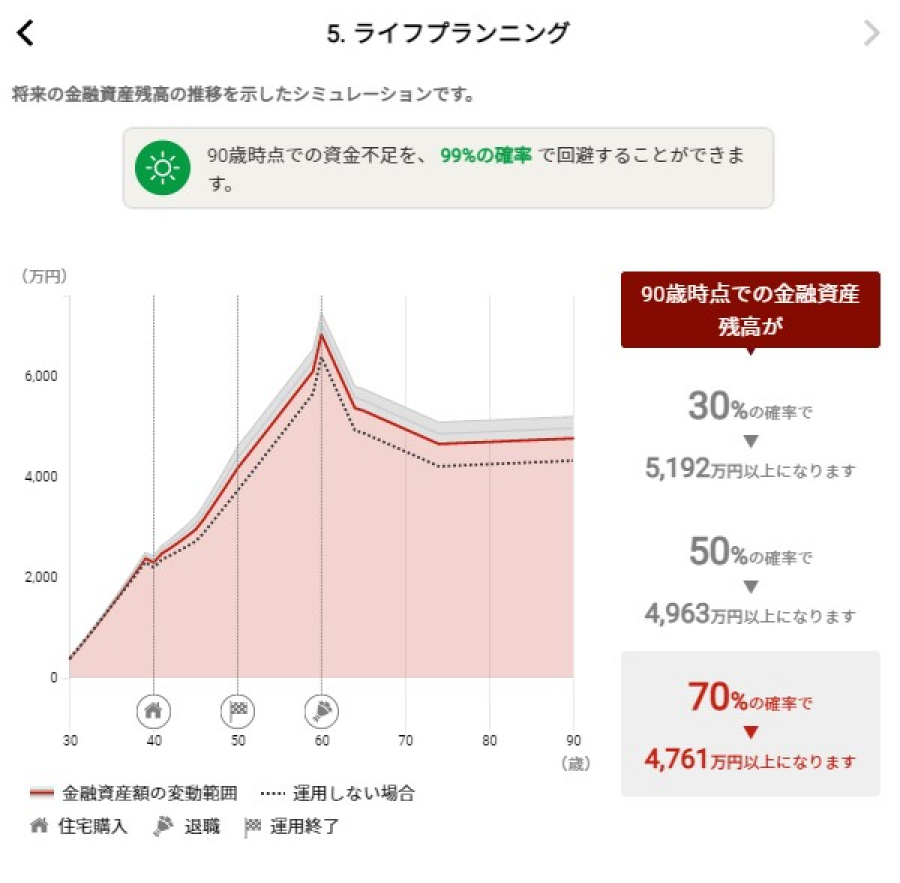

また、診断結果の項目の一つである「ライフプランニング」では、金融資産の増減を示すグラフに「住宅購入」や「退職」といった人生のイベントが書き込まれたものが表示されます。以下のスクリーンショット画像の通り、金融資産がイベントに応じて増減していくのが視覚的に分かり易く表示されます。

なお、診断結果を微調整したい場合には、毎月の生活費や目標金額などをより詳しく設定し直すことで、ライフプランニングを再計算することも可能です。詳しく知りたい方は、以下の記事をご覧ください。 「話題のロボアドバイザーで将来の資産づくりを真剣に考えてみた」

大和証券のロボアドバイザー「ダイワファンドラップオンライン」は、詳細なカウンセリングに基づいた資産運用プランを提案してくれます。加えて、最先端のテクノロジーを利用して、商品選定、発注やリバランス(資産配分の見直し)、運用状況の評価、納税など、投資に必要な一連の流れをすべて自動化していますので、「手間ゼロ」での投資が可能です 。投資初心者の方は、ダイワファンドラップオンラインの利用を検討してみてはいかがでしょうか。

まとめ

30代・40代は、さまざまなライフイベントが発生する年代であり、資産運用を考えはじめる方も多いでしょう。 以下、30代・40代の方におすすめの資産運用方法である「NISA(つみたて投資枠)」「iDeCo」「ロボアドバイザー」の特長を表にまとめました。

| 資産運用方法 | 特長 |

|---|---|

| NISA(つみたて投資枠) | 個人投資家のための税制優遇制度で、成長投資枠とつみたて投資枠の2つの投資枠があります。つみたて投資枠については、年間120万円(最大1800万円)までの投資で得た利益が非課税になります。投資対象が長期の積立・分散投資に適していると認定された投資信託やETFに限定されており、初心者におすすめです。 |

| iDeCo | 確定拠出年金法に基づいて実施されている私的年金制度です(加入は任意)。掛金が全額所得控除され、運用益が非課税となり、年金受給時にも控除を受けられます。 |

| ロボアドバイザー | 資産運用を自動化するサービスです。運用プランの提案から商品の発注、リバランスに至るまですべてを自動化されているので、手間がかかりません。忙しくて管理する時間がない方も選びやすい選択肢のひとつです。 |

いずれの方法を選択したとしても、「無理なく継続できる投資」を意識することが共通のポイントです。資産運用の開始時期をなるべく早めることで毎月の積立金額を長期的に分散する、投資をはじめる前に現在の家計を確認し、毎月の出費を見直すことで投資に回す金額に余裕を持たせるなど、ご自身の状況に適した運用計画を立てるようにしましょう。

運用計画を考えたいものの忙しくて時間がない方や、投資の知識に不安がある方は、ロボアドバイザーによるライフプラン診断や全自動の資産運用が可能なダイワファンドラップオンラインがおすすめです。特にライフプラン診断は、30代・40代の方が「将来に向けた資産運用」を具体的にイメージするための手段として有効です。

将来を見据え、はじめて資産運用に挑戦することを検討している30代・40代の方は、まず、ダイワファンドラップオンラインによる無料診断を受けてみて、ご自身のライフプランを確認してみてはいかがでしょうか。

大和証券のロボアドバイザー

全自動で信頼の

グローバル資産運用を。

ロボアドバイザーが最適なプランをご提案します

ロボアドバイザーが最適なプランをご提案します

監修: 内山貴博(うちやま・たかひろ)

大学卒業後、証券会社の本社で社長室、証券業務部、企画グループで5年半勤務。その後FPとして独立。金融リテラシーが低く、資産運用に保守的と言われる日本人のお金に対する知識向上に寄与すべく、相談業務やセミナー、執筆等を行っている。日本証券業協会主催「投資の日」イベントや金融庁主催シンポジウムで講師等を担当。2018年に日本人の金融リテラシー向上のためのFPの役割について探求した論文を執筆。

資産運用 の他の記事

【投資初心者向け】資産運用とはなにか?始めるにあたってのポイントも解説

インフレとは?今からできるインフレ対策をプロが解説!

円安・円高って何?必要な対策とは?

Category

カテゴリー

投資 のおすすめ記事

投資信託の売却タイミングはいつ?失敗しないためのポイントを紹介

投資信託とは、多くの投資家から集めた資金を資産運用の専門家が投資家に代わってまとめて運用する投資商品です...

資産運用 のおすすめ記事

【投資初心者向け】資産運用とはなにか?始めるにあたってのポイントも解説

「資産運用をしようと思っているけど何から始めていいかわからない」「そもそもどんな金融商品があるのかもわかっていない」といった悩みを持った投資初心者は多いのではないでしょうか...

ロボアドバイザー のおすすめ記事

話題のロボアドバイザーで将来の資産づくりを真剣に考えてみた

住宅の購入資金、子どもの入学費用、老後の生活資金など、将来必要となるお金に関する漠然とした不安から、資産...

投資初心者がロボアドバイザーの契約をしてみたらどうなる?

資産運用に興味があるものの、「投資に詳しくないので手が出せない」といった悩みをもつ方は少なくないでしょう...

積立 のおすすめ記事

積立投資で1000万円貯めるテクニックとは?シミュレーションして無理なく貯めよう

「子ども1人あたりの教育費用」や「老後に不足すると考えられている1人あたりの生活資金」はそれぞれ1000...

積立投資の失敗例を3つご紹介!長期的な資産形成を成功させるためのポイントも解説

少子高齢化が進むなか、金融庁の金融審議会市場ワーキング・グループが「高齢社会における資産形成・管理」とい...

年金・老後 のおすすめ記事

退職金運用で押さえておきたいポイントを解説!おすすめの方法も紹介

定年退職が近づいてくると、退職金について考える機会が増えてきます。退職金を老後の生活資金として利用するに...

国民年金保険料が未納だとどうなる?生じるデメリットを紹介!

日本の年金制度は国民皆年金であり、国民年金保険料の納付が義務づけられています。しかし、国民年金保険料の未...

お取引にあたっての手数料等およびリスクについて

当社の取扱商品等へのご投資には、商品ごとに所定の手数料等をご負担いただく場合があります。(国内株式委託手数料は約定代金に対して最大1.26500%(税込)、ただし、最低2,750円(税込)、ハッスルレートを選択しオンライントレード経由でお取引いただいた場合は、1日の約定代金合計が300万円までなら、取引回数に関係なく国内株式委託手数料が3,300円(税込)、以降、300万円を超えるごとに3,300円(税込)が加算、投資信託の場合は銘柄ごとに設定された購入時手数料および運用管理費用(信託報酬)等の諸経費、等)

また、各商品等には価格の変動等による損失が生じるおそれがあります。商品ごとに手数料等およびリスクは異なりますので、当該商品等の上場有価証券等書面または契約締結前交付書面、目論見書、お客さま向け資料等をお読みください。