- ダイワファンドラップオンライン

- 投資お役立ちコラム

- 積立

- 積立投資のおすすめ5種類を解説!投資初心者にやさしい積立の始め方もご紹介

投資の基本は、「長期・積立・分散」です。この言葉は、長期的に積立投資を継続し、投資先を複数に分けて分散させることで、安定した収益を期待することができるという投資のセオリーを表しています。

おすすめしたい代表的な積立投資としては、税制優遇のあるNISA(つみたて投資枠)とiDeCoや、るいとう、投信積立サービス、ロボアドバイザーなどがあります。それぞれの特色を押さえて、ご自身に合った積立投資を見つけましょう。

積立投資とは

金融商品を一定の金額で定期的にコツコツと購入する投資の手段を「積立投資」と呼びます。具体的には、株式や投資信託といった金融商品を、定期的に購入していくことになります。

「資産運用は難しい」というイメージをお持ちの方も多いとは思いますが、証券会社の定期積立サービスで自動的に金融商品を購入したり、投資信託やロボアドバイザーを利用して、運用を投資のプロに任せたりすることも可能です。

積立投資は、投資に時間をかけたくない方や、運用の知識に不安がある方でも挑戦しやすい投資の入り口ともいえるでしょう。

投資初心者に積立投資をおすすめしたい3つの理由

投資初心者の方にこそ、積立投資はおすすめです。積立投資には、以下のような3つのメリットがあります。

<メリット>

- 少額から手軽に始められる

- 購入タイミングに悩まない

- 時間分散によってリスクを軽減できる

1.少額から手軽に始められる

NISA(つみたて投資枠)を利用した積立や、投資信託の積立(投信積立サービス)であれば、月々100円から投資を始めることができます。少額からコツコツと投資できる積立投資は、20年、30年という長期で資産形成をする必要がある20代~40代にこそ適した投資方法といえます。

2.購入タイミングに悩まない

株式や投資信託のように、値動きのある金融商品に投資する際に悩ましいのが、「いつ買っていつ売るか」という売買のタイミングです。「安く買って高く売る」これが投資成功のセオリーですが、こまめに価格をチェックするのも難しく、セオリー通りにはいかないものです。特に投資初心者の方は、タイミングに悩んでなかなか購入に踏み切れないこともあるでしょう。

積立投資では、金融商品を購入する頻度や金額を予め決めておくと、その設定に従って自動的に買付が行われます。そのため、日頃忙しい方でも買付のタイミングに悩んだり注文の手間をかけることなく投資を続けることができます。

3.時間分散によってリスクを軽減できる

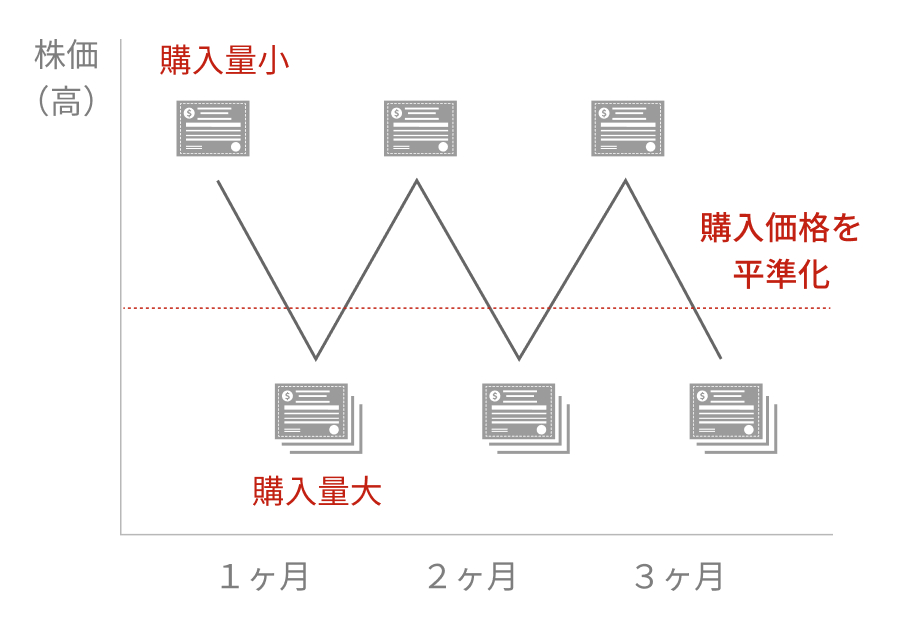

積立投資のように、金融商品を決まったタイミングで定期的に一定額ずつ購入する方法を「ドル・コスト平均法」といい、時間分散のメリットを得ることができます。時間分散のメリットとは、価格のブレを抑え、リスクを軽減する効果です。

「ドル・コスト平均法」では、価格が安いときは相対的に購入する数量が増え、反対に価格が高いときには購入数量が減ることになります。そのため、積立期間中の購入価格を平準化することができ、投資タイミングによるリスクの軽減(=時間分散)を図ることができます。定期的に同じ数量を買い続けるより、結果的に1単位当たりの平均取得価額が割安となるので、長期投資に向いています。

このように購入単価が平準化されるため、期間が長くなればなるほど、投資のリスクを軽減することが可能となります。

積立投資のおすすめ5種類

この章では、投資初心者の方におすすめしたい5種類の積立投資をご紹介します。

<代表的な積立投資>

- NISA(つみたて投資枠)

- iDeCo(個人型確定拠出年金)

- るいとう(株式累積投資)

- 投信積立サービス

- ロボアドバイザー

それぞれの特色を押さえ、ご自身に合った積立投資を見つけましょう。

1.NISA(つみたて投資枠)

NISAとは、個人投資家のための税制優遇制度で、成長投資枠とつみたて投資枠の2つの投資枠があります。このうち、つみたて投資枠は少額からの長期・積立・分散投資を支援するための仕組みです。

NISAの最大のメリットは、投資から得られる分配金や譲渡益が非課税になることです。つみたて投資枠の非課税投資枠は新規投資額で年間120万円(最大1800万円)までが上限となります。

ほかの積立投資との大きな違いは、投資対象が限定されていることです。投資対象商品は、金融庁が指定する投資信託のみであり、無制限に商品を選べるわけではない点に注意が必要です。

2.iDeCo(個人型確定拠出年金)

iDeCo(イデコ)とは、「個人型確定拠出年金」の愛称であり、公的年金を補完するために自身で拠出したお金を運用して60歳以降に受け取ることができる私的年金の制度です。運用益は、すべて非課税となります。

iDeCoの最大の特徴は、60歳になるまでは拠出・運用したお金を引き出せないことです。老後資金を堅実に形成するためにはよい方法ですが、60歳になるまではiDeCoに投資した資金を使うことができない点に注意しましょう。

また、掛金は全額所得控除(小規模企業共済等掛金控除)の対象となります。掛金全額が課税所得額から差し引かれることで、所得税や住民税が軽減されます。

3.るいとう(株式累積投資)

るいとうとは、「株式累積投資」の略称であり、毎月一定の金額で株式を買い続けていく株式投資のことです。

るいとうのメリットは、少額から投資が可能なので、手軽に始めることができる点です。また、複数銘柄に毎月一定の金額で分散投資することで、先述したドル・コスト平均法による時間分散のメリットを享受するとともに、銘柄の分散によって価格変動のリスクも低減することができます。

るいとうは、ご自身で株式の銘柄を自由に選び、毎月一定の金額で買い付けたい方におすすめの積立投資といえます。

4.投信積立サービス

投資信託は、複数の投資家から集めたお金を運用の専門家が投資し、得られた収益を投資家に分配するしくみの金融商品です。

投信積立サービスは、通常の投資信託よりも少額からの投資が可能であり、手軽に始めやすいという特長があります。また、ドル・コスト平均法によるリスク分散も可能になるため、リスクを抑えて少額から投資信託にチャレンジしたい方におすすめです。

5.ロボアドバイザー

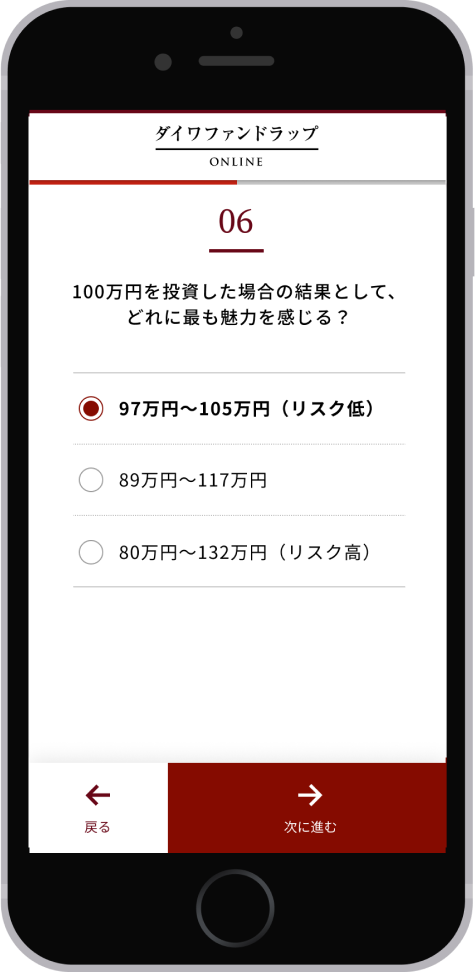

投資商品にはさまざまな種類がありますが、近年注目されているのが「ロボアドバイザー」です。

ロボアドバイザーとは、ロボットがインターネットやスマートフォン上での投資のアドバイスを行うサービスであり、資産運用を一任して自動化することができます。さらに、少額からの積立が可能なロボアドバイザーもあるので、投資初心者や忙しくて投資の勉強をする時間がない人にもおすすめです。

大和証券のロボアドバイザー「ダイワファンドラップオンライン」で月々1万円から気軽に積立

初めて積立投資に挑戦する方におすすめしたいのが、月々1万円から気軽に積立できる大和証券のロボアドバイザー「ダイワファンドラップオンライン」です。

最先端のテクノロジーと金融工学に基づき、ロボアドバイザーが資産運用の提案からメンテナンスまでを全て自動化。忙しくて時間がない方や、運用の知識に不安がある方でも、安心して積立投資を始めていただけます。

また、株式・債券・REITへの国際分散投資が可能であり、投資の知識がなくても価格変動のリスクを低減することができます。

お申込みの手続きや資産状況の確認は、すべてオンラインで完結。オンラインでのお取引が不安な方も、質問や疑問点が生じた際は大和証券の全国のお店やコンタクトセンター(電話)で相談すれば、しっかりとサポートしてくれるので安心です。

投資初心者には少額からの積立投資がおすすめ

繰り返しになりますが、積立投資とは、金融商品を一定の金額で定期的にコツコツと購入する投資手段のことです。少額から手軽に始められるので、投資初心者の第一歩としてもおすすめしたい資産運用方法となります。

積立投資には、NISA(つみたて投資枠)、iDeCo、るいとう、投信積立サービス、ロボアドバイザーなどがあります。特に、忙しくて時間がない方や投資の知識に不安がある方には、ロボアドバイザーによる全自動の資産運用が可能なダイワファンドラップオンラインがおすすめです。

投資初心者が投資で成功するためには、「長期・積立・分散」という投資の基本を理解して、リスクを低減しながらコツコツと資産を育てる意識を持つことが大切です。ドル・コスト平均法によって購入単価が平準化され、時間分散のメリットを享受できる点が積立投資の魅力です。

さらに、複数の銘柄を保有する「資産の分散」や、投資先の国やエリアを絞らない「地域の分散」によって、さらに長期的な収益を安定させる効果が期待できます。

月々1万円からの定期積立が可能で、株式・債券・REITへの国際分散投資でリターンの安定化を図るダイワファンドラップオンラインの積立投資は、「時間・資産・地域」という3つのリスク分散をクリアしています。長期的・安定的な資産運用を目指す方、投資にかける時間や手間を省略したい方は、ぜひダイワファンドラップオンラインでの積立投資をご検討ください。

大和証券のロボアドバイザー

全自動で信頼の

グローバル資産運用を。

ロボアドバイザーが最適なプランをご提案します

ロボアドバイザーが最適なプランをご提案します

監修: 水上克朗(みずかみ・かつろう)

ファイナンシャルプランナー。CFP(日本FP協会認定)、1級FP技能士。慶応義塾大学卒業後、大手金融機関に入社。営業・企画・総務など第一線を経験。自身のライフプランを見直し老後1憶円資産の捻出方法を確立。現在、セミナー・研修講師、執筆、監修、FP相談などで、ライフプラン、金融資産運用などの観点からアドバイスを行っており、その内容は各メディアでも取り上げられている。著書に「50代から老後の2000万円を貯める方法」がある。

積立 の他の記事

積立投資で1000万円貯めるテクニックとは?シミュレーションして無理なく貯めよう

積立投資の失敗例を3つご紹介!長期的な資産形成を成功させるためのポイントも解説

Category

カテゴリー

投資 のおすすめ記事

投資信託の売却タイミングはいつ?失敗しないためのポイントを紹介

投資信託とは、多くの投資家から集めた資金を資産運用の専門家が投資家に代わってまとめて運用する投資商品です...

ロボアドバイザー のおすすめ記事

話題のロボアドバイザーで将来の資産づくりを真剣に考えてみた

住宅の購入資金、子どもの入学費用、老後の生活資金など、将来必要となるお金に関する漠然とした不安から、資産...

投資初心者がロボアドバイザーの契約をしてみたらどうなる?

資産運用に興味があるものの、「投資に詳しくないので手が出せない」といった悩みをもつ方は少なくないでしょう...

積立 のおすすめ記事

積立投資で1000万円貯めるテクニックとは?シミュレーションして無理なく貯めよう

「子ども1人あたりの教育費用」や「老後に不足すると考えられている1人あたりの生活資金」はそれぞれ1000...

積立投資の失敗例を3つご紹介!長期的な資産形成を成功させるためのポイントも解説

少子高齢化が進むなか、金融庁の金融審議会市場ワーキング・グループが「高齢社会における資産形成・管理」とい...

年金・老後 のおすすめ記事

退職金運用で押さえておきたいポイントを解説!おすすめの方法も紹介

定年退職が近づいてくると、退職金について考える機会が増えてきます。退職金を老後の生活資金として利用するに...

国民年金保険料が未納だとどうなる?生じるデメリットを紹介!

日本の年金制度は国民皆年金であり、国民年金保険料の納付が義務づけられています。しかし、国民年金保険料の未...

お取引にあたっての手数料等およびリスクについて

当社の取扱商品等へのご投資には、商品ごとに所定の手数料等をご負担いただく場合があります。(国内株式委託手数料は約定代金に対して最大1.26500%(税込)、ただし、最低2,750円(税込)、ハッスルレートを選択しオンライントレード経由でお取引いただいた場合は、1日の約定代金合計が300万円までなら、取引回数に関係なく国内株式委託手数料が3,300円(税込)、以降、300万円を超えるごとに3,300円(税込)が加算、投資信託の場合は銘柄ごとに設定された購入時手数料および運用管理費用(信託報酬)等の諸経費、等)

また、各商品等には価格の変動等による損失が生じるおそれがあります。商品ごとに手数料等およびリスクは異なりますので、当該商品等の上場有価証券等書面または契約締結前交付書面、目論見書、お客さま向け資料等をお読みください。