お客様第一の業務運営を実現するための取組事例

2025年6月更新

お客様の資産価値最大化

原則2方針2

グループ中期経営計画~“Passion for the Best”2026~

当社グループは、2024年度から2026年度までの3年間を対象期間とした新グループ中期経営計画~“Passion for the Best”2026~を策定し、グループ経営基本方針として「お客様の資産価値最大化」を掲げています。全てのグループビジネスにおいて、的確な市場環境分析と深度あるお客様理解に基づいた質の高いコンサルティングやソリューションを提供することで、中長期的なお客様の資産価値向上に取り組んでいきます。

グループ経営基本方針

お客様の資産価値最大化

グループそれぞれの事業領域において、お客様のニーズや課題を深く理解し、お客様の状況や経済環境に応じた最善・最適で質の高いソリューションを提供することで、中長期的なお客様の資産価値/企業価値の最大化に貢献する

お客様へ提供する付加価値の追求

原則2方針2

総資産コンサルティングの実践

より深いお客様理解に基づき、非金融資産を含めた顧客資産全体へのポートフォリオ提案を主軸とした包括的なコンサルティング(総資産コンサルティング)を実践し、中長期で最善のパフォーマンス追求を図り、ひいてはお客様の資産価値最大化に貢献してまいります。

お客様本位指標と行動指針

原則2方針2

「お客様第一の業務運営」の実現状況を計測するNPS®

当社の「お客様第一の業務運営」の実現状況を計測する指標としてNPS®を導入し、お客様満足度およびNPS向上の最高責任者である「CCO(Chief Customer Officer: 最高お客様満足度責任者)」と、お客様第一の営業体制の構築を促進する「NPS推進部」が中心となり、全社員が常にお客様を第一に考え、営業品質の向上に継続的に取組む体制の確立を目指しています。

NPS®とは…

NPS®(ネット・プロモーター・スコア)は「友人や同僚に薦めたいか?」という質問への回答から算出される、顧客ロイヤルティを図る指標です。世界的な多くの企業で採用されている指標で、事業の成長率との相関が高いと言われていることから、日本でも顧客満足度に並ぶ新たな指標として注目を浴びています。

- Q:

ご家族・ご友人に「どの証券会社に口座を開設をしたら良いか」を相談された場合、大和証券を薦める可能性はどのくらいありますか?

- ※

NPS®は、ベイン・アンド・カンパニー、フレッド・ライクヘルド、サトメトリックス・システムズの登録商標

NPSをドライバーとした持続的な改革

2018年度のNPS導入以降、より高次元な「お客様本位」を実現すべく、様々な取組みを継続しています。例えば2019年度には、評価体系に「お客様の運用パフォーマンスに関する項目」を組み入れるなど、お客様の損益を重視する仕組みを整備しました。さらに2021年度以降は、「お客様の最善の利益の追求」に向けて、資産管理型ビジネスモデルへの転換を図っています。

2024年度から、中期経営計画のグループ基本方針に「お客様の資産価値最大化」を掲げ、さらなる高付加価値なコンサルティングを提供してまいります。

2024年4月から推奨度に関する質問に加え、担当者の応対品質や担当者・大和証券に対する印象に関する質問等も設定し改定を行なっています。

引き続きお客様の声を起点とした改善活動が新たな企業文化として定着することを目指し、これからも全社を挙げた取組みを継続してまいります。

「お客様第一」の姿勢を明確化する行動指針

「お客様の最善の利益の追求」に向けて、担当者の行動の規範として「NPS行動指針」を定めています。

NPS行動指針

お客様一人ひとりを

深く理解することに努め、

お客様の資産形成および

資産寿命の長期化に貢献し、

お客様に資産面の安心を提供する

NPS行動指針に基づく営業活動

お客様と接するすべての担当者は、NPS行動指針の「お客様を深く理解する」「お客様の資産形成および資産寿命の長期化に貢献する」「お客様に資産面の安心を提供する」という3つの原則をもとに、お客様第一の応対に努めてまいります。

- ・

これまでの資産運用のご経験や現在の資産状況、運用に対するお考えを丁寧にお伺いし、お客様それぞれの運用目的や目指すゴールを深く理解することに努めます

- ・

お客様からいただいた声を真摯に受け止め、当社に対するご意見・ご要望を正しく理解し、改善に努めます

- ・

お客様の運用目的や目指すゴールの実現に向け、最先端のテクノロジーと確かなコンサルティング力で、お客様一人ひとりに最適な運用プランをデザインし、お客様の資産を育みます

- ・

金融資産のみならず、同族株式・不動産等も含めた総資産に対する包括的なコンサルティングを提供し、お客様の期待にお応えします

- ・

運用状況のわかりやすい説明を通じ、お客様と一緒に考え、お客様のベストパートナーとして寄り添います

- ・

人生100年時代を迎え、多様化するお客様のニーズに対し、グループの総合力でお応えします

NPSを通じた取組みの成果

これまでの取組みによって、当社のNPSアンケート調査におけるNPSスコアは大きく改善しており、2023年度は最高水準となりました。なおアンケート調査内容の改定を行なった2024年4月以降も、年間を通じてNPSスコアは改善しています。

また、当社の取組みの進捗状況は、自社調査だけでなく外部調査も参考に確認・検証を行なっています。

今後も、一人でも多くのお客様に選ばれる証券会社を目指し、付加価値の高いコンサルティングおよび魅力的な商品・サービスの提供に努めてまいります。

お客様の声に対する取組み

原則2方針2

お客様からいただいたご意見・ご要望はNPS推進部にて集約・分析を行ない、お客様を担当する営業店へのフィードバックはもちろんのこと、商品・サービスの開発を担う本部部署へも共有を行ない、全社一丸となってお客様の声に対する改善活動に取り組んでいます。

営業店では、担当者に対するお客様のご意見を上席者が速やかに確認し、担当者への指導による営業品質の向上を通じて、付加価値の高いコンサルティングの提供に努めています。

本部部署では、お客様からいただいたご要望を真摯に受け止め、商品・サービスの継続的な見直しを実施しています。中でも、コンタクトセンター・お客様相談センターは、お客様の声を直接お伺いする重要な役割を担うため、定期的な研修等を通じた応対品質の向上に努めています。

加えて、お客様本位の観点から重要な項目の改善策を協議する「資産価値最大化協議会」を定期的に開催し、商品・サービス改善の実効性向上に取り組んでいます。

お客様からの声の一例

批判

-

フリーダイヤルに電話をしたが、なかなか繋がらず待たされた。

お客様の声への

対応AIオペレーターサービスの導入、コンタクトセンターのオペレーション人員の増強を実施しました。応対品質を維持しながら、さらなる受電体制の強化に取り組んでいます。

-

ウェビナー(オンラインセミナー)を土日に開催してほしい、申込みが煩雑。

お客様の声への

対応一部をオンデマンド動画化し申込不要でいつでも視聴可能になり、より多くのお客様に情報提供が行なえるようになりました。

新規取扱いファンドの選定について

原則3方針3

投資信託の新規採用にあたっては、幅広い候補の中から想定顧客層・投資環境・パフォーマンスの見通し等を検証したうえで新規採用ファンド候補を検討し、あわせて第三者評価機関によるファンド候補の運用会社やファンドマネージャーに対する評価・分析等も実施することで、グループ会社の商品に捉われることなく商品選定を行なっています。

- ※

サブアドバイザリー方式とは、国内の運用会社(上記の場合は大和アセットマネジメント、三井住友DS アセットマネジメント、auアセットマネジメント)が投資信託を設定し、サブアドバイザー(外部委託の運用会社)に投資先有価証券等の選定、有価証券の売買等を委託する形態を言います。このサブアドバイザリー方式を採用することで、特定の市場・有価証券に強みを持つ運用や優れた実績のある運用など世界中の幅広い運用手法を、投資信託を通じて国内のお客様に提供することが可能になります。

ファンド候補の選定基準

| 1、想定顧客層 | 各ファンド候補の特徴や商品性により、対象となる顧客層をイメージし、当社ラインナップに加えるべきか判断 |

|---|---|

| 2、投資環境 | 今後の成長分野や注目分野等、相場環境に合致しているかを検討 |

| 3、パフォーマンスの見通し | 過去のトラックレコードを分析し、パフォーマンスとその変化の妥当性を検証 |

| 4、スキームと販売想定 | 当社のファンドラインナップにおける類似商品比較、商品性の検証 |

| 5、運用会社 | ファンド候補の運用会社・ファンドマネージャー・その他留意点について第三者評価を元に検証 |

利益相反管理方針

原則3方針3

当社では「利益相反管理方針」を定め、その概要を当社ホームページにて公表しております。

詳細につきましては以下リンク先をご参照ください。

利益相反管理方針の概要

お客様からいただく手数料について

原則4方針4

株式や投資信託・ファンドラップ等、当社取扱商品によっては購入、売却対価の他に手数料をいただいております。

また、投資信託においては、投資信託を管理・運用するための経費として信託財産から差し引かれた費用を受け取る運用管理費用(信託報酬)、保険商品においては、お客様より直接費用をいただいていないものの、販売時のコンサルティングや契約後のアフターケアの対価として商品提供会社より手数料を受け取る場合がございます。

お客様より当社がいただく手数料等は、商品・サービスのご購入・ご契約時、及び保有期間のお客様への各種提案、情報提供等のコンサルティングにかかる営業員の人件費、事務費用、営業員がお客様に対し適切に商品・サービスを提供するための教育・研修にかかる費用、取引の執行に伴い当社が取引所に支払う費用、有価証券の預託に伴い保管振替機関に支払う費用、お客様に適切なサービスを提供するために必要なシステムの開発・メンテナンス等にかかる費用等を勘案し設定させていただいています。

手数料等の詳細に関しましては、契約締結前交付書面や上場有価証券等書面、目論見書、重要情報シートの他、当社ホームページやパンフレット等にも記載しております。また、お取引コースによっては、当社営業員よりお客様へご説明させていただきます。

なお、国内外の株式や債券の募集・売出し、店頭取引等、お客様から手数料をいただかない商品・お取引がございます。店頭取引においては当社が提示する取引価格は、直近の市場の終値等をベースとした基準となる価格に価格幅を加減して決定しております。この価格幅には、当社が負う市場変動に伴う価格変動リスク、売買対象銘柄の流動性などを考慮したリスク量等の取引コストが含まれます。

詳細につきましては以下リンク先をご参照ください。

手数料について

わかりやすい情報提供に向けた取組み

原則5方針5

商品・サービスの提供・推奨にあたり、お客様に投資判断を適切にしていただくため、商品・サービスの内容や相場状況などお客様の投資判断において重要な情報を契約締結前交付書面や目論見書、商品説明資料や重要情報シート等を用いて提供します。

重要情報シート

当社ではリスクや運用実績、費用等お客様が投資判断を行なうにあたり重要となる情報を簡潔にまとめた重要情報シートを導入しております。当シートに関しましては、新たに当社とお取引するお客様が、当社を含めた金融事業者を選択する際の参考にする重要情報シート(金融事業者編)、お客様が商品を選択する際に参考とする重要情報シート(個別商品編)を導入しております。重要情報シート(個別商品編)は投資信託、ファンドラップ、保険、レバレッジ型・インバース型ETF/ETN、アクティブ運用型ETF等の複雑又はリスクの高い商品において導入しており、主に対象となる商品を購入した経験のないお客様に対し、より分かりやすく丁寧な情報提供を行なうよう努めます。

商品説明資料等・ホームページ

当社の商品説明資料等においては、誰にでも「見やすく・読みやすく・わかりやすい」ユニバーサルデザインの観点で作成し、あらゆるお客様にご理解いただきやすい表記を心がけています。また、商品性やリスク、手数料、取引の流れなどをわかりやすく記載するとともに、SMA・ファンドラップ・年金保険等の契約性の高い商品についても、取引にかかる手数料等をわかりやすく記載し、お客様にご理解いただけるよう工夫しています。

ユニバーサルデザインとは、「すべての人のためのデザイン」を意味し、年齢や障害の有無等に関わらず、できるだけ多くの人にとって利用可能であるようにデザインすることをいいます。

当社では、文字の大きさ、書体だけでなく、色弱者や高齢者にとって見やすい色使い、およびイラストやピクトを使ったわかりやすい説明資料の作成を心掛けています。

ホームページにおいても商品性やリスク・手数料・取引の流れなどをわかりやすく記載するとともに、国内株式や米国株式、外国債券の検索機能、国内株式、米国株式、投資信託人気ランキングや、質問に答えるだけで自分に合った商品が見つかる「ダイワの資産運用ナビゲーション」等、お客様の投資判断をサポートする機能を数多く提供しています。

重要情報シート(金融事業者編)

原則5方針5

重要情報シート(金融事業者編)につきましては以下リンク先をご参照ください。

重要情報シート(金融事業者編) ![]()

良質な商品ラインナップ・適切な販売態勢の整備

原則6方針6

当社では、全てのお客様により良い商品・サービスを提供し、安心してお取引いただける態勢の構築に努めています。

良質な商品ラインナップの整備

「お客様の資産形成および資産寿命の長期化に貢献する」考えのもと、良質な商品・サービスを取り揃え、お客様に提供していくことが社会における重要な役割の一つであると考えています。そのため、各部門が連携を強化し、お客様のニーズを的確に捉えたタイムリーな商品提供を目指します。また、お客様に提供・推奨する商品・サービスのラインナップを協議する会議を毎月開催し、お客様のニーズや、お客様へのリスク説明等の観点から意見交換を行ない、お客様に適した商品を提供できるようラインナップの充実を図るとともに、各商品・サービスの運用パフォーマンスやお客様の声などのモニタリング・分析、金融商品の組成に携わる金融商品事業者等との双方向での情報連携等を実施し、必要に応じて改善策を講じることにより、良質な商品ラインナップの整備に努めてまいります。

適切な販売態勢の整備

複雑またはリスクの高い商品の販売・推奨にあたっては、お客様への勧誘行為に先立ち、上席者がお客様のニーズやリスク許容度などを十分考慮したうえで勧誘の適切性を判断するフローを導入しています。また、ご高齢のお客様への商品提案に際し、必要に応じて上席者が関与するフローを整備するとともに、ご高齢のお客様を専門に担当する営業員(あんしんプランナー)を全店に配置する等、すべてのお客様に安心してお取引いただける態勢の構築に努めています。

多様化するお客様のニーズにあわせたソリューションの提供

原則6方針6

お客様のニーズが多様化する中、一人ひとりの異なる夢や目標の実現に向けて、中長期的な視野から資産全体に対するコンサルティングサービスとして財産承継プランニングおよび資産運用プランニングツールを活用したソリューションを提供しています。

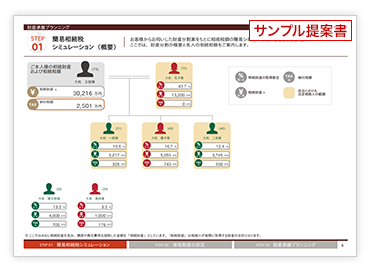

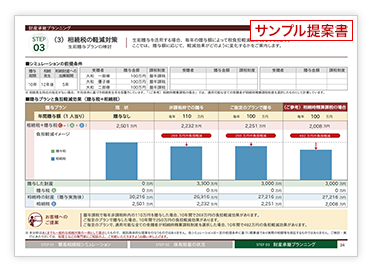

財産承継プランニング

お客様からお伺いした「相続に関するお考え」や「保有財産の状況」などをもとに相続税シミュレーションを行ない、円滑な財産承継に向けた課題とその対策をご提案します。

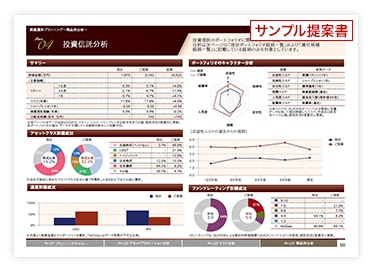

資産運用プランニング

世界のウェルス・マネジメント分野での高い評価と実績を誇る資産管理ツールを駆使して、お客様の金融資産の分析から投資意思決定のサポートまで、資産運用のあらゆるシーンで最適なソリューションをご提供します。

資産管理をサポートする多彩なラップ口座サービス

原則6方針6

お客様の投資目的や投資方針を確認し、お客様に合った国際分散投資による運用スタイルを作り上げ、投資一任契約に基づき運用・管理は大和証券が行なうラップ口座サービスでは、運用資産の規模や相続ニーズ等に対応できるよう商品ラインナップの拡充に取り組んでいます。

ダイワファンドラップ プレミアム(プレミアム特約付ダイワファンドラップ)

安心つながるラップ(安心つながる特約付ダイワファンドラップ)

ダイワファンドラップ オンライン

ロボ・アドバイザーの無料診断によりお客様のニーズに合った運用スタイルを提案する機能の搭載に加え、毎月1万円から積立が可能となる定期積立サービスなど、資産形成に向けて、幅広いお客様にご利用いただけるサービスとして提供しています。

ダイワ アドバンスラップ

投資環境の変化に応じてポートフォリオを機動的に変更し、より安定的かつ効率的な運用を追求する「コア運用」に、お客様のお好みに合う、時々の相場テーマに合致した「サテライト運用」を追加できるサービスを提供しています。

プラチナウェルスラップサービス

富裕層のお客様の多様化するニーズにお応えすべく、金融資産に対する運用や税務面のアドバイスのみならず、大切なご家族や事業なども踏まえた、包括的なソリューションをワンストップでご提供するサービスです。

情報提供の豊富なラインナップ

原則6方針6

当社では、機関投資家から個人投資家、これから投資を始めようとしている方まで、あらゆる層のお客様を対象に情報発信をしています。

動画コンテンツ・ウェビナー

無料動画配信プラットフォームYouTube上の大和証券グループ公式チャンネルでは、日々マーケット情報を発信するほか、大和証券や大和総研のアナリスト・エコノミストなどが解説する動画レポートや、企業情報などを配信しています。また、Zoomを活用したウェビナーでは、NISAや相続、個別企業の会社説明会など、お客様の関心に合わせたラインナップでお届けしています。

金融経済教育への取組み

原則6方針6

当社では、証券ビジネスを通じて培ってきた金融経済分野の知識やノウハウを活かし、さまざまな世代に対して、金融経済教育を通じて将来を切り拓く力や資産管理スキルを身につけてもらえるよう、多様なコンテンツをご用意しています。

教育プログラムの提供および支援活動として、学校への出張授業や大学への寄付講座の提供、教員への研修、教材の無料提供の他、体験型プログラムへの協賛も行なっています。

また、ホームページでは株式や投資信託などそれぞれの商品の特長や魅力をまとめた「商品の基礎知識」や、長期で資産形成をする必要がある20代~40代のお客様向けの「つみたて投資」に特化した「わたしの未来へつみたて投資。 ![]() 」、また、YouTubeチャンネル「大和証券マネースクール

」、また、YouTubeチャンネル「大和証券マネースクール ![]() 」では投資やお金について動画で分かりやすく解説するなど、お客様層に応じたサイトを運営しています。

」では投資やお金について動画で分かりやすく解説するなど、お客様層に応じたサイトを運営しています。

お客様第一の姿勢を浸透させる取組み

原則7方針7

お客様第一の業務運営の実現に向け、社員一人ひとりにお客様第一の姿勢を浸透させる各種取組みを実施しています。

営業店・営業員の業績評価

従来より、NPSアンケート結果や、お客様の資産の損益状況を業績評価に組み入れることで、お客様やお客様の資産のことを第一に考えて行動する意識の浸透を図ってまいりました。また、お客様の利益よりも当社都合を優先する取引が生じた場合には、その取引を評価の対象外とする等、お客様第一の営業活動を適切に評価する体制整備に努めています。

昨年度よりグループ経営基本方針として掲げている「お客様の資産価値最大化」に向けて、お客様の資産成長(資産価値の向上)を業績評価に導入し、より一層お客様第一の姿勢を浸透させてまいります。

自律した営業員を育成する指導制度

「お客様第一」の実現には、一律のルールで管理するのではなく、すべての営業員がお客様のことを深く理解し、最善の提案を自ら考え抜くこと、そして上席者が適切に指導・サポートしていくことが不可欠だと考えています。そのような改善活動の加速を促すべく、「お客様にとって最善の選択肢とは言えない可能性のある取引」を本部にてモニタリングし、もし行なわれている場合には営業員・上席者ともに行動改善を促す指導制度を導入しています。

「お客様第一」の浸透に向けた研修の実施

全営業員を対象に、お客様第一の考え方の浸透に向けた研修や、営業品質向上に向けたディスカッションなどを定期的に実施しています。

これらの取組みは、社員一人ひとりが自らの業務をお客様本位で考える機会として、今後も継続的に実施してまいります。

高い専門性を持つ社員の育成

原則7方針7

お客様にふさわしい商品・サービスを提供するため、高度な専門性とプロフェッショナリズムを有する社員の育成に取り組んでいます。

多様化するお客様のニーズにお応えできるよう、金融資産のみならず、非金融資産も含めた総資産に対するコンサルティングスキルを培うため、幅広い資格取得を推奨しています。

相続プランナー認定®とは

CFP®を保有している社員の中から選抜し、相続と事業承継に関する深い知識と実践的ノウハウの習得を目的とした認定研修を実施した上で、大和証券の社内資格として認定しています。

相続・贈与のプロフェッショナル・スタッフである相続コンサルタントも、この相続プランナー認定®の資格を有しています。

また、あらゆるお客様に安心して当社をご利用いただくため、お客様の理解を深め、お客様の状況に合わせた適切な対応を可能とする資格取得にも取り組んでいます。

働きがいのある職場づくり

原則7方針7

大和証券グループでは、社員一人ひとりのモチベーションを最大限に高めることが、お客様の満足度の向上につながると考え、さまざまな施策を実施しています。

詳細につきましては以下リンク先をご参照ください。

働きがいのある職場づくり ![]()

推奨