生前贈与とは

生前贈与とは、生存している個人から別の個人へと無償で財産を渡すことです。相続対策の観点からは以下のメリットがあり、遺産分割対策や納税資金対策、相続税の軽減対策などに利用されています。

生前贈与のメリット

- ・贈与者の意思のもと、財産を渡したい相手に渡したいタイミングで確実に渡すことができる

- ・受贈者は必要な資金を早く受取れるため、生活設計の選択肢が広がる

- ・贈与した分だけ相続財産を圧縮することができ、将来の相続税額の軽減につながる

生前贈与に対する税金について

次に、生前贈与に対する税金についてみていきましょう。

一定額以上の生前贈与を受けた人は、贈与税を支払う義務が生じます。贈与税は適用される課税方法や制度利用の有無などによって納税額に顕著な差が生じるため、注意が必要です。

贈与税額の計算方法

贈与税の課税方式には、「暦年課税」「相続時精算課税」の2つがあります。原則は「暦年課税」ですが、一定の要件を満たすと「相続時精算課税」の適用を受けることができます。

暦年課税

暦年課税による贈与税の計算は、1月1日~12月31日までの間に贈与を受けた金額を合計することから始めます。次に、年間で贈与を受けた金額から、基礎控除額110万円を差引いた額(=課税対象額)に税率をかけて贈与税額を算出します。算出の際に用いられる税率は以下の2種類です。

1. 「特例税率」

父母や祖父母などから、その年の1月1日において20歳以上(※)の子や孫に対して行なわれる贈与について適用する税率

(※)2022年4月1日以後の贈与については、その年の1月1日において18歳以上

| 課税対象額 | 200万円 以下 |

400万円 以下 |

600万円 以下 |

1,000万円 以下 |

1,500万円 以下 |

3,000万円 以下 |

4,500万円 以下 |

4,500万円 超 |

|---|---|---|---|---|---|---|---|---|

| 税率 | 10% | 15% | 20% | 30% | 40% | 45% | 50% | 55% |

| 控除額 | - | 10万円 | 30万円 | 90万円 | 190万円 | 265万円 | 415万円 | 640万円 |

2. 「一般税率」

1.「特例税率」以外の贈与について適用する税率

| 課税対象額 | 200万円 以下 |

300万円 以下 |

400万円 以下 |

600万円 以下 |

1,000万円 以下 |

1,500万円 以下 |

3,000万円 以下 |

3,000万円 超 |

|---|---|---|---|---|---|---|---|---|

| 税率 | 10% | 15% | 20% | 30% | 40% | 45% | 50% | 55% |

| 控除額 | - | 10万円 | 25万円 | 65万円 | 125万円 | 175万円 | 250万円 | 400万円 |

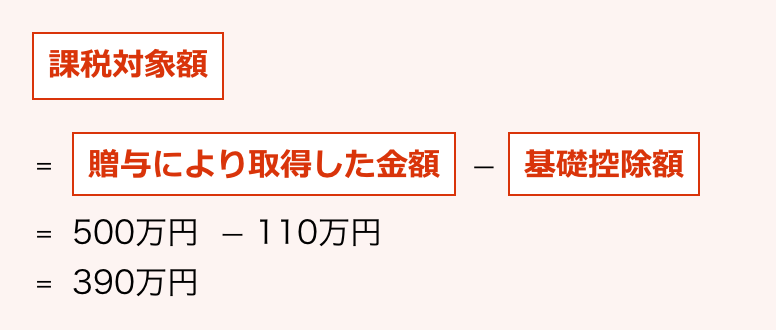

年間で500万円の贈与を受けた場合を例に具体的に計算してみましょう。

はじめに、課税対象額を求めます。

次に、税額を求めます。

1. 「特例税率」の場合

2. 「一般税率」の場合

相続時精算課税

相続時精算課税は、「60歳以上の父母や祖父母」から「その年の1月1日において20歳以上(※)の子や孫」に対する贈与に限り認められる課税方式です。相続時精算課税の適用を受けた受贈者は、贈与者一人につき通算2,500万円までの贈与が非課税となる代わりに、贈与者の死亡時に、贈与財産と相続財産を合計した金額に対して相続税を計算し、一括で支払う必要があります。

(※)2022年4月1日以後の贈与については、その年の1月1日において18歳以上

相続時精算課税を適用するには、贈与を受けた翌年2月1日~3月15日の間に必要書類を添付の上、住所地の所轄税務署に贈与税の申告書を提出しなければなりません。

相続時精算課税の適用回数に制限はありませんが、同じ人から贈与される財産に対する贈与税は、全て相続時精算課税で手続きしなければなりません。また一度相続時精算課税を選択すると、同じ贈与者からの贈与については、暦年課税に変更することは、できません。

また、累計で2,500万円を超えた贈与額については、贈与時に20%の贈与税がかかりますが、相続税を支払う際には支払った贈与税相当額が控除されます。

なお相続税の計算の際には、相続時精算課税による贈与財産の評価は「贈与時の評価額」を用います。株式や不動産など価額が変動する資産を高値の時に贈与してしまうと、相続税額も高額となってしまう可能性もあるため、注意が必要です。

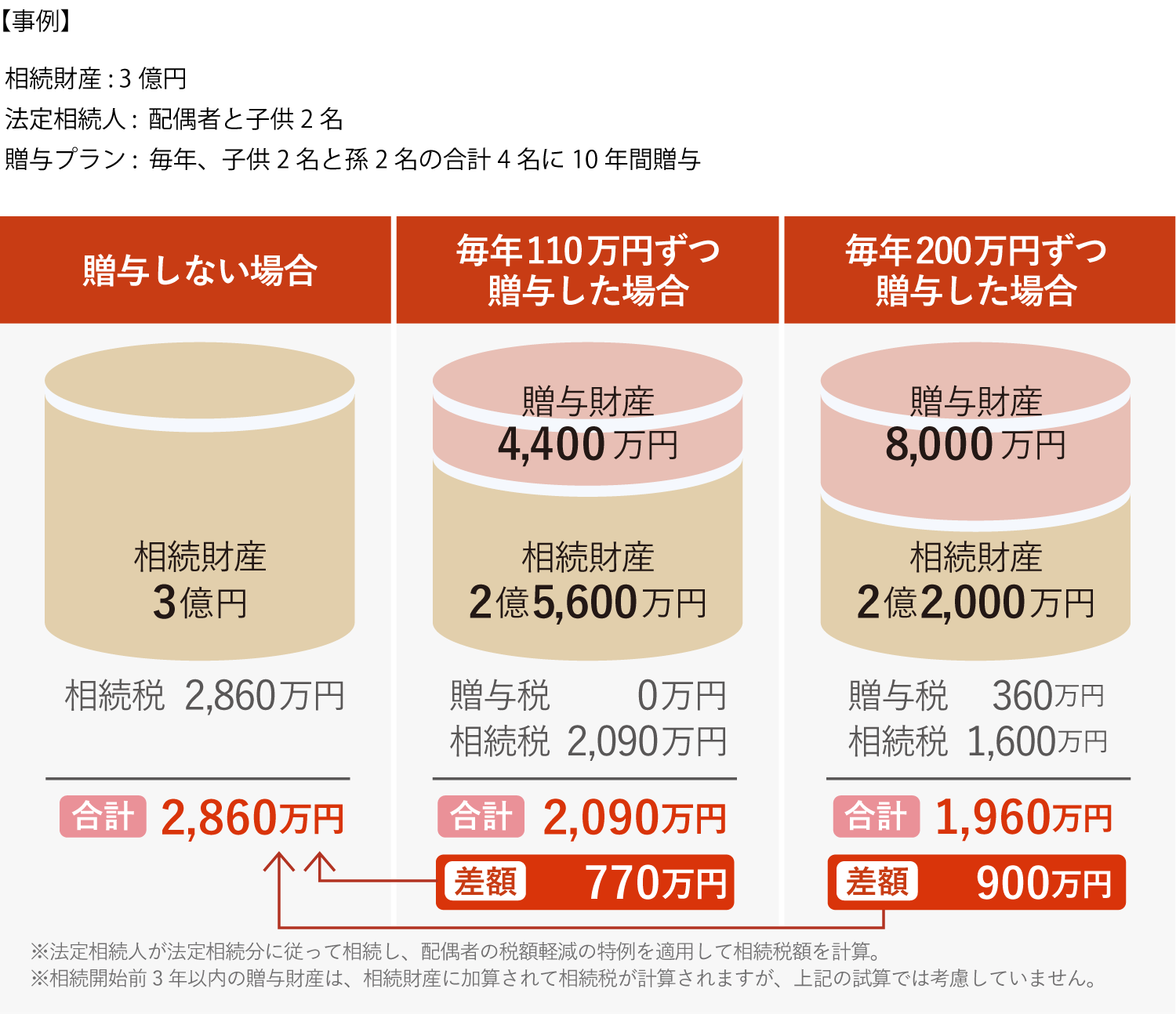

生前贈与(暦年課税)を活用した相続対策

前述のとおり、暦年課税による生前贈与は、年間110万円までの贈与について、贈与税が非課税となります。従って、毎年こまめに贈与を行なうことで相続財産を圧縮し、相続税の負担を軽減することが可能です。

以下の事例を参考に、生前贈与による税負担の軽減効果を確認しましょう。

【 事例 】

- 相続財産

- 3億円

- 法定相続人

- 配偶者と子供2名

- 贈与プラン

- 毎年、子供2名と孫2名の合計4名に10年間贈与

毎年110万円ずつ贈与した場合、10年間で合計4,400万円の相続財産の圧縮につながり、相続税を770万円軽減することが可能です。

また毎年200万円ずつ贈与した場合は、合計360万円の贈与税が発生しますが、10年間で合計8,000万円の相続財産の圧縮につながり、贈与税が1,260万円軽減されるため、税負担全体では900万円の軽減となっています。

このように生前贈与の効果は贈与の期間や金額、ご家族の状況などにより大きな差が生じます。そのため事前のシミュレーションが重要です。計算が複雑になりますので個人でシミュレーションを行なうのが難しい方は、税理士や金融機関などの専門家に相談すると良いでしょう。

注意事項

こうした毎年の贈与を活用した相続対策を行なうにあたって注意すべき点は以下の3点です。

-

連年贈与とみなされないこと

毎年同じ贈与を同じ相手に繰り返し行なっていると、贈与初年度に毎年定期的に贈与を行なう契約をしたもの(=いわゆる連年贈与)とみなされ、贈与税が加算されたり、贈与税の申告が必要となったりする場合があります。 連年贈与として判断されないためには、それらの贈与が予め計画されたものではなく、その年ごとに都度判断されたものであると認められる必要があります。そのためには、毎年贈与をする都度に贈与契約書を作成するなどの工夫も必要です。

-

名義預金とみなされないこと

贈与は、贈与者だけでなく受贈者側にも「贈与を受けた」という認識があることが前提となります。例えば、子や孫の名義で預金通帳を作り、本人の知らないところで通帳に資金を移したとしても、贈与したことにはなりません。こうした「名義は異なるものの実質的に被相続人が管理をしている預金」は名義預金と言われ、相続財産として相続税が課税されるケースがあります。

-

相続開始前3年以内の贈与財産の相続財産への加算

暦年課税による贈与は、相続税の計算において被相続人から相続開始前の3年以内に受けた贈与財産は相続財産に加算して計算するという制度があります。そのため相続財産の圧縮を効果的に行なうには、早期の生前贈与が有効です。 なお相続時精算課税による贈与を選択している場合は、相続財産に過去の全ての贈与財産を加算して相続税を計算する必要があるため、生前贈与を行なっても相続財産の圧縮にはつながらない点にご注意下さい。

制度改正の行方にご注目

2021年度の税制改正大綱では、「資産移転の時期の選択に中立的な相続税・贈与税について本格的な検討を進める」と言及されました。

これは、贈与税のあり方が見直されることを意味しているため、暦年課税制度が大きく変わる可能性があります。具体的な方向性や内容はこれから検討されていくと思われますが、生前贈与を活用した相続対策が困難となる可能性もありますので、今後の税制改正の行方については注意深く見守る必要があるでしょう。

贈与税の非課税制度や特例について

なお生前贈与には、一定の要件を満たすと贈与税が非課税となる制度や特例がいくつか設けられています。

子や孫への贈与が非課税となる制度

住宅資金や教育資金、結婚・子育て資金など、特定の目的で資金を利用するために父母や祖父母から受けた贈与については、一定の要件を満たすことで、贈与税が非課税となる制度があります。

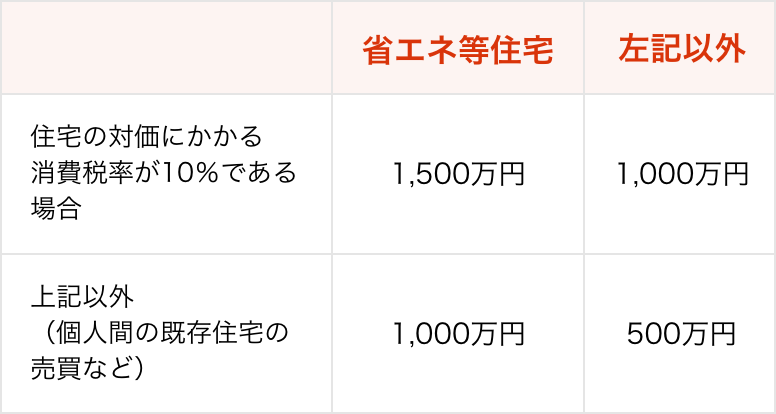

住宅資金

その年の1月1日において20歳以上の人が、2021年12月31日までの間に父母や祖父母などからマイホーム資金の贈与を受けた場合、以下の非課税限度額までの金額について贈与税が非課税となります。

【非課税限度額】2020年4月1日~2021年12月31日

| 省エネ等住宅 | 左記以外 | |

|---|---|---|

| 住宅の対価にかかる消費税率が10%である場合 | 1,500万円 | 1,000万円 |

| 上記以外(個人間の既存住宅の売買など) | 1,000万円 | 500万円 |

【非課税限度額】2020年4月1日~2021年12月31日

贈与を受けた年の翌年3月15日までに贈与を受けた資金の全額を使ってマイホームを取得するなど、特例を受けるには一定の要件を満たす必要があります。

教育資金

教育資金管理契約を締結する日において30歳未満の人が、2023年3月31日までの間に父母や祖父母などから教育資金に充てることを目的に受けた贈与について、贈与者一人につき1,500万円までの資金に対する贈与税が非課税となります。制度を扱っている金融機関に専用の教育資金口座を開設して資金を預入れ、入学金や授業料、塾や習い事の月謝、通学定期券代など教育費に充てるために引出すことができます(金融機関に領収書を提出)。

贈与を受けた人が30歳に達するなど、教育資金口座の契約が終了したときに口座に資金が残っていた場合は、贈与が発生したものとして取扱われます。

結婚・子育て資金

結婚・子育て資金管理契約を締結する日において20歳以上(※)50歳未満の人が、2023年3月31日までの間に結婚・子育て資金に充てることを目的に受けた贈与について、贈与者一人につき1,000万円までの資金に対する贈与税が非課税となります。手続きは教育資金の特例と同様、制度を扱っている金融機関に専用の結婚・子育て資金口座を開設して資金を預入れ、挙式費用や新居の入居費用など「結婚に際して支出する費用(300万円限度)」、妊婦検診の費用や分娩費、子の保育料など「妊娠・出産や育児に要する費用」に充てるために引出すことができます(金融機関に領収書を提出)。

贈与を受けた人が50歳に達するなど、結婚・子育て資金口座の契約が終了したときに口座に資金が残っていた場合は、贈与が発生したものとして取扱われます。

(※)2022年4月1日以後の贈与については結婚・子育て資金管理契約を締結する日において18歳以上

夫婦間の居住用不動産の贈与に対する特例

婚姻期間が20年以上の夫婦の間で、「居住用不動産」、または「居住用不動産を取得するための資金」を贈与した場合、贈与税の基礎控除110万円に加えて2,000万円までを控除できます。この特例を受けるには、必要書類を添付して贈与税の申告書を提出する必要があります。

このように生前贈与には、税負担を軽減することができる制度や特例が用意されており、どの制度が活用できそうか、いつから贈与を始めるのが良いのか、事前に計画を立てることが重要です。

生前贈与を効果的に活用するためには

これまでみてきたとおり、生前贈与を活用すれば相続税の軽減対策が可能です。保有財産が多い場合には、数年にわたって計画的に贈与を行なう必要があり、専門家による計画立案のサポートや事前の準備が大切です。可能であれば、予め誰にいくら何年間の贈与を行なえば良いか、シミュレーションを行なっておくと良いでしょう。

財産承継プランニングでシミュレーション

大和証券の「財産継承プランニング」では、お客さまから相続に関するお考えや保有財産の状況などをヒアリングし、相続税のシミュレーションを行ないます。生前贈与を活用した場合の税負担軽減の効果についても詳細なシミュレーションが可能です。

プロフェッショナルのサポートで効果的な相続対策を

これまで、生前贈与を行なうメリットやその税制、生前贈与を活用した相続対策などについて解説してきました。より詳しく知りたい方は、所轄税務署またはお近くの税理士にご相談ください。

生前贈与は、「できる限り相続税の負担を軽減したい」「生前に自分の意思で財産を渡す相手やタイミングを選びたい」など、目的に沿って一番良い形をご家族で計画できればベストです。しかし、ご自身のケースが贈与税の非課税制度を活用できるのか、どのタイミングでいつ誰に贈与するのが効果的な相続税の軽減につながるのか、といった専門的な内容は、プロのサポートを受けたほうが客観的に判断を行なえますし、ご家族の負担軽減にもつながります。

大和証券の財産承継プランニングは、経験豊富なプロフェッショナルが、高度なシミュレーションツールを活用し、一人ひとりのお客さまに最適な生前贈与プランの立案をサポートいたします。ぜひ一度オンライン相談や、店頭でのご相談をご検討下さい。

大和証券の財産承継プランニングがおすすめ!

大和証券の財産承継プランニングが

おすすめ!

お客さまからお伺いした「相続に関するお考え」や「保有財産の状況」などをもとに相続税シミュレーションを行ない、円滑な財産承継に向けた課題とその対策をご提案します。