Global X Japanから

新たなETFが東証に上場!!

新規上場銘柄のご紹介

NISA(成長投資枠)利用可能!

グローバルX プライシングパワー・リーダーズ−日本株式 ETF

(銘柄コード:328A)

対象株価指数:ブルームバーグ日本株プライシングパワー・セレクト・リーダーズ指数(配当込み)

日本にもインフレの波が到来

- 長らく物価が上がりにくかった日本においても近年はインフレが進行しており、国内企業物価指数*および消費者物価指数は上昇基調で推移しています。

- 足元の消費者物価指数の上昇率は目標の2%を越えた水準で推移していますが、日銀によると今後も高い水準が続く見通しです。

*企業間で取引される財の価格変動を測定する指標

日本における物価指数の推移

(注)期間はBloombergで消費者物価指数のデータが取得可能な2010年1月から2024年12月まで、月次。2010年1月を100として指数化

(出所)Bloombergより大和証券作成

「プライシングパワー」でインフレ時代を勝ち抜く

- プライシングパワー(価格決定力)とは、企業が市場での価格を自ら決定する能力を指します。

- プライシングパワーのある企業は、価格競争に巻き込まれにくく独自の市場ポジションを保持することができるほか、ビジネス環境の変化に柔軟に対応する価格戦略を展開できます。

- インフレによってコストが増加した局面でも価格を引き上げることで転嫁でき、持続的な成長が期待されます。

「プライシングパワー」を持つ企業の特徴と強み

※上記は代表的な例でありすべてを網羅しているわけではありません。

「プライシングパワー」を持つ企業は安定的に売上高を拡大

- 2020年にコロナで一時的に物価上昇率がマイナスになった局面でも、当ETFの対象株価指数構成銘柄は売上高を維持しています。

- また、高いインフレ率が続いている2022年以降ではTOPIXよりも売上高を拡大させています。

- プライシングパワーに着目して銘柄を選択することで、物価変動や景気悪化に影響されづらい、本質的に優れた企業の成長を享受できます。

指数構成銘柄の売上高推移

(注)期間は比較可能な最長期間の2016年から2024年まで。売上高は2016年を100として指数化

(出所)Bloombergより大和証券作成

拡大対象指数の構成銘柄

- 当ETFは「ブルームバーグ日本株プライシングパワー・セレクト・リーダーズ指数(配当込み)」に連動を目指します。

- フォークリフトで世界トップのシェアをもつ豊田自動織機や、乳酸菌研究を核とした研究開発技術力などによって構築された強いブランド力を有するヤクルト本社などの銘柄が含まれています。

指数構成 全20銘柄

| コード | 銘柄名 | 東証33業種 | 比率 |

|---|---|---|---|

| 8001 | 伊藤忠商事 | 卸売業 | 10.31% |

| 7267 | 本田技研工業 | 輸送用機器 | 9.81% |

| 2503 | キリンホールディングス | 食料品 | 9.56% |

| 8058 | 三菱商事 | 卸売業 | 8.45% |

| 5802 | 住友電気工業 | 非鉄金属 | 7.01% |

| 6201 | 豊田自動織機 | 輸送用機器 | 6.92% |

| 2267 | ヤクルト本社 | 食料品 | 5.85% |

| 3064 | MonotaRO | 小売業 | 5.07% |

| 4732 | ユー・エス・エス | サービス業 | 4.62% |

| 4527 | ロート製薬 | 医薬品 | 4.45% |

| 7951 | ヤマハ | その他製品 | 4.22% |

| 3038 | 神戸物産 | 卸売業 | 3.96% |

| 2871 | ニチレイ | 食料品 | 3.92% |

| 7201 | 日産自動車 | 輸送用機器 | 3.26% |

| 3391 | ツルハホールディングス | 小売業 | 2.68% |

| 3349 | コスモス薬品 | 小売業 | 2.55% |

| 9989 | サンドラッグ | 小売業 | 2.36% |

| 7261 | マツダ | 輸送用機器 | 2.00% |

| 7276 | 小糸製作所 | 電気機器 | 1.54% |

| 5101 | 横浜ゴム | ゴム製品 | 1.46% |

※個別銘柄の推奨、今後の組入を示唆・保証するものではありません。四捨五入の関係で100にならないことがあります。

(出所)Bloombergより大和証券作成、2025年1月27日時点

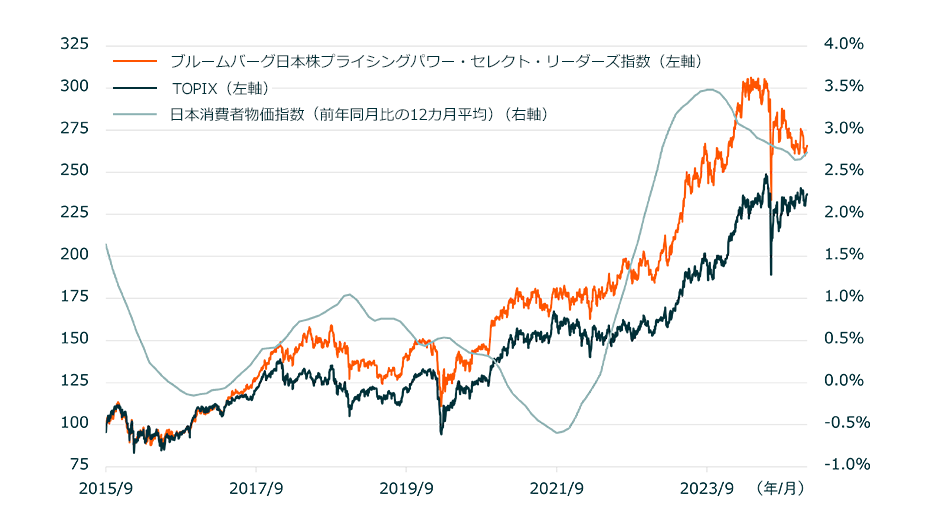

対象指数のパフォーマンス推移

- 当ETFの対象指数は長期的にTOPIXを上回って推移しています。

- 2018年や2022年のようにTOPIXが下落した年にアウトパフォームしていることから、下落相場でも底堅いパフォーマンスが期待されます。

※過去のパフォーマンスを示しており、将来の成果を示唆・保証するものではありません。

(注)日本の消費者物価指数は全国総合指数を使用。対象株価指数の算出開始日は2024年12月9日。算出開始日以前の指数に関する情報は全て指数算出会社がバックテストしたデータ。期間は2015年9月28日から2025年1月27日。起点を100として指数化(配当込み、日次)

(出所)Bloombergより大和証券作成

~ご紹介動画公開中~

「グローバルX プライシングパワー・リーダーズ−日本株式 ETF」のご紹介

対象株価指数:ブルームバーグ日本株プライシングパワー・セレクト・リーダーズ指数(配当込み)

※Global X JapanのYouTubeに遷移します。

グローバルX プライシングパワー・リーダーズ−日本株式 ETFの商品概要

| 対象株価指数 | ブルームバーグ日本株プライシングパワー・セレクト・リーダーズ指数(配当込み) |

|---|---|

| ファンドの目的 | 信託財産の1口当たりの純資産額の変動率を「ブルームバーグ日本株プライシングパワー・セレクト・リーダーズ指数(配当込み)」の変動率に一致させることを目的とします。 |

| 対象株価指数の ポイント |

|

| 指数組入銘柄 (組入上位5銘柄) |

伊藤忠商事、本田技研工業、キリンホールディングス、三菱商事、住友電気工業(2025年1月27日時点) |

| 分配金支払基準日 | 毎年2、8月の10日(年2回) 初回決算日は2025年8月10日です。

|

| 売買単位 | 1口単位 |

| 運用管理費用 (信託報酬) |

年率0.3025%(税込) |

| その他の費用・手数料 |

|

Global Xとは

-

2008年に米国で創業した

ETF専門の資産運用会社 -

革新的なETF※の

パイオニア -

成長テーマ型とインカム型を

中心に幅広いラインアップを有する -

米国上場ETFは98本 運用資産残高は

約578億米ドル(約9.0兆円)

(2025年1月末時点)

※「革新的なETF」とは、株式市場全体(TOPIX等)に連動する伝統的な指数とは異なる指数に連動するETFのことを指します。

(注)1ドル=155.19円で換算

Global X Japanとは

-

日本で唯一の

ETF専門資産運用会社※1 -

成長テーマ型、インカム型、

コア型、コモディティ型の

革新的なETF※2を上場 -

国内上場ETFは50本、

運用資産残高は約4,601億円

(2025年1月末時点)

※1 投資運用会社各社ホームページをもとにグローバルX社調べ 2025年1月末時点

※2 「革新的なETF」とは、株式市場全体(TOPIX等)に連動する伝統的な指数とは異なる指数に連動するETFのことを指します。

東証ETF新規上場本数

4年度連続No.1

過去4年間の上場本数

豊富なETFのラインアップ

インカム型分配金の獲得を目指す!

| 銘柄 コード |

銘柄名 | 対象株価指数 | 動画 | 買付 |

|---|---|---|---|---|

| 2564 | グローバルX MSCIスーパーディビィデンド-日本株式 ETF | MSCIジャパン・高配当セレクト25指数(配当込み) | 動画 | 買付 |

| 2565 | グローバルX ロジスティクス・J-REIT ETF | 配当込み東証REIT物流フォーカス指数 | 動画 | 買付 |

| 179A | グローバルX 超長期米国債 ETF(為替ヘッジあり) | ICE US Treasury 25+ Year Bond Index(円建て、円ヘッジ) | 動画 | 買付 |

| 2849 | グローバルX Morningstar 高配当 ESG-日本株式 ETF | Morningstar®日本株式サステナビリティ配当利回りフォーカス指数SM(税引前配当込み) | 買付 | |

| 2865 | グローバルX NASDAQ100・カバード・コール ETF | Cboe NASDAQ-100 BuyWrite V2 Index(円換算) | 動画 | 買付 |

| 2855 | グローバルX グリーン・J-REIT ETF | Solactive Japan Green J-REIT Index(配当込み) | 買付 | |

| 2866 | グローバルX 米国優先証券 ETF | ICE BofA Diversified Core U.S. Preferred Securities Index(円換算) | 動画 | 買付 |

| 2236 | グローバルX S&P500配当貴族 ETF | S&P500配当貴族指数(配当込み、円換算) | 動画 | 買付 |

| 235A | グローバルX 高配当30-日本株式 ETF | Mirae Asset Japan High Dividend 30 Index(配当込み) | 動画 | 買付 |

| 2868 | グローバルX S&P500・カバード・コール ETF | Cboe S&P 500 BuyWrite Index(円換算) | 買付 | |

| 2098 | グローバルX ホテル&リテール・J-REIT ETF | 配当込み東証REITホテル&リテールフォーカス指数 | 動画 | 買付 |

| 180A | グローバルX 超長期米国国債 ETF | ICE U.S. Treasury 25+ Year Bond Index(円換算ベース) | 動画 | 買付 |

| 2019 | グローバルX 米国優先証券 ETF(隔月分配型) | ICE BofA Diversified Core U.S. Preferred Securities Index(円換算) | 動画 | 買付 |

| 2253 | グローバルX スーパーディビィデンド-US ETF | Indxx SuperDividend® U.S. Low Volatility Index(円換算) | 動画 | 買付 |

| 133A | グローバルX 超短期米国債 ETF | Solactive 1-3 month US T-Bill Index(円換算) | 動画 | 買付 |

| 2097 | グローバルX レジデンシャル・J-REIT ETF | 配当込み東証REIT住宅フォーカス指数 | 動画 | 買付 |

| 2858 | グローバルX 日経225 カバード・コール ETF(プレミアム再投資型) | 日経平均カバードコールATMインデックス(トータルリターン) | 動画 | 買付 |

| 2018 | グローバルX US REIT・トップ20 ETF | Solactive GPR US REITs Top 20 Index(配当込み、円換算ベース) | 動画 | 買付 |

| 2096 | グローバルX オフィス・J-REIT ETF | 配当込み東証REITオフィスフォーカス指数 | 動画 | 買付 |

| 2095 | グローバルX S&P500配当貴族 ETF(為替ヘッジあり) | S&P500配当貴族指数(円建て、円ヘッジ、配当込み) | 買付 | |

| 2864 | グローバルX ロジスティクス・REIT ETF | Solactive Logistics REIT Index(配当込み) | 動画 | 買付 |

| 283A | グローバルX US テック・配当貴族 ETF | S&Pテクノロジー配当貴族指数(TTM 円建て、トータルリターン) | 動画 | 買付 |

成長テーマ型成長が期待できるテーマに投資!

| 銘柄 コード |

銘柄名 | 対象株価指数 | 動画 | 買付 |

|---|---|---|---|---|

| 2644 | グローバルX 半導体関連-日本株式 ETF | FactSet Japan Semiconductor Index(配当込み) | 動画 | 買付 |

| 2243 | グローバルX 半導体 ETF | フィラデルフィア半導体株指数(配当込み、円換算ベース) | 動画 | 買付 |

| 2638 | グローバルX ロボティクス&AI-日本株式 ETF | Indxx Japan Robotics & AI Index(配当込み) | 買付 | |

| 2254 | グローバルX チャイナEV&バッテリー ETF | Solactive China Electric Vehicle and Battery Index(円換算ベース) | 動画 | 買付 |

| 2626 | グローバルX デジタル・イノベーション-日本株式 ETF | Solactive Digital Innovation Japan Index(配当込み) | 買付 | |

| 2637 | グローバルX クリーンテック-日本株式 ETF | FactSet Japan CleanTech & Energy Index(配当込み) | 買付 | |

| 2627 | グローバルX eコマース-日本株式 ETF | Indxx Japan E-Commerce Index(配当込み) | 買付 | |

| 2640 | グローバルX ゲーム&アニメ-日本株式 ETF | Solactive Japan Games & Animation Index(配当込み) | 買付 | |

| 2639 | グローバルX バイオ&メドテック-日本株式 ETF | FactSet Japan Bio & Med Technologies Index(配当込み) | 買付 | |

| 223A | グローバルX AI&ビッグデータ ETF | Indxx Artificial Intelligence & Big Data Index(円換算) | 動画 | 買付 |

| 2836 | グローバルX フィンテック-日本株式 ETF | Indxx Japan Fintech Index(配当込み) | 買付 | |

| 2645 | グローバルX レジャー&エンターテインメント-日本株式 ETF | Solactive Japan Leisure & Entertainment Index(配当込み) | 買付 | |

| 2847 | グローバルX 新成長インフラ-日本株式 ETF | FactSet Japan New Growth Infrastructure Index(配当込み) | 買付 | |

| 2867 | グローバルX 自動運転&EV ETF | Solactive Autonomous & Electric Vehicles Index(円換算) | 動画 | 買付 |

| 282A | グローバルX 半導体・トップ10−日本株式 ETF | Mirae Asset Japan Semiconductor Top 10 Index(配当込み) | 動画 | 買付 |

コア型業界や国を代表する銘柄に投資!

| 銘柄 コード |

銘柄名 | 対象株価指数 | 動画 | 買付 |

|---|---|---|---|---|

| 2641 | グローバルX グローバルリーダーズ-日本株式 ETF | FactSet Japan Global Leaders Index(配当込み) | 動画 | 買付 |

| 2244 | グローバルX US テック・トップ20 ETF | FactSet US Tech Top 20 Index(配当込み、円換算) | 動画 | 買付 |

| 178A | グローバルX 革新的優良企業 ETF | Mirae Asset Global Innovative Bluechip Top 10+ Index(配当込み、円換算ベース) | 動画 | 買付 |

| 2854 | グローバルX テック・トップ20 -日本株式 ETF | FactSet Japan Tech Top 20 Index(配当込み) | 買付 | |

| 2837 | グローバルX 中小型リーダーズ-日本株式 ETF | FactSet Japan Mid & Small Cap Leaders Index(配当込み) | 買付 | |

| 234A | グローバルX MSCI キャッシュフローキング-日本株式 ETF | MSCI Japan IMI High Free Cash Flow Yield 50 Select Index(配当込み) | 動画 | 買付 |

| 188A | グローバルX インド・トップ10+ ETF | Mirae Asset India Select Top 10+ Index(配当込み、円換算ベース) | 買付 | |

| 2636 | グローバルX MSCI ガバナンス・クオリティ-日本株式 ETF | MSCI Japan Governance-Quality Index(配当込み) | 買付 | |

| 2848 | グローバルX MSCI 気候変動対応-日本株式 ETF | MSCI Japan Climate Change Index(配当込み) | 買付 | |

| 2252 | グローバルX Morningstar 米国中小型 Moat ETF | Morningstar®米国中小型モート・フォーカス株式指数SM(税引前配当込み、円換算) | 動画 | 買付 |

| 328A | グローバルX プライシングパワー・リーダーズ−日本株式 ETF | ブルームバーグ日本株プライシングパワー・セレクト・リーダーズ指数(配当込み) | 動画 | 買付 |

コモディティ型資源関連銘柄への投資を目指す!

| 銘柄 コード |

銘柄名 | 対象株価指数 | 動画 | 買付 |

|---|---|---|---|---|

| 2646 | グローバルX メタルビジネス-日本株式 ETF | FactSet Japan Metal Business Index(配当込み) | 買付 | |

| 224A | グローバルX ウラニウムビジネス ETF | Solactive Global Uranium & Nuclear Components Total Return Index(円換算ベース) | 動画 | 買付 |

大和証券の口座をお持ちでない方は、

口座の開設が必要です。

※下部の「お取引にあたっての手数料等およびリスクについて」をお読みください。

お取引窓口について

「ダイワ・コンサルティング」コース

| 商品・取引 |

|

【支店担当】 |

インターネット | |

|---|---|---|---|---|

|

|

|

|||

| 国内ETF | 可能 |

可能 |

可能 |

可能 |

| 海外ETF | 可能 |

可能 |

可能※ |

可能※ |

「ダイワ・ダイレクト」コース

| 商品・取引 |

|

【フリーダイヤル】 |

インターネット | |

|---|---|---|---|---|

|

|

|

|||

| 国内ETF | - | 可能 |

可能 |

可能 |

| 海外ETF | - | 可能 |

可能※ |

可能※ |

※米国市場・香港市場の一部銘柄のみ可能です。

コンタクトセンター

受付時間

平日 8:00~18:00

ETF等のお取引にあたっての手数料等およびリスクについて

手数料等およびリスクについて

- 国内ETF(国内取引所上場投資信託)および国内ETN/JDR(国内取引所上場投資証券または指標連動証券/預託証券)(日本取引所グループのウェブサイトにおいて「レバレッジ型・インバース型商品」として分類されているものを含む。)の売買等にあたっては、「ダイワ・コンサルティング」コースの店舗(支店担当者)経由で国内委託取引を行なう場合、約定代金に対して最大1.26500%(但し、最低2,750円)の委託手数料(税込)が必要となります。また、海外ETF(外国取引所上場投資信託)および海外ETN(外国取引所上場投資証券または指標連動証券)の外国取引にあたっては約定代金に対して最大0.99000%の国内取次手数料(税込)に加え、現地情勢等に応じて決定される現地手数料および税金等が必要となります(以下、ETFおよびETN(ETN/JDR)を「ETF等」といいます)。

- ETF等の保有期間中に、管理会社等の運用管理費用(信託報酬)等の諸経費を間接的にご負担いただきます。その額または料率は変動しますので、本書面上その上限額または計算方法の概要をあらかじめ記載することはできません。日本取引所グループのウェブサイトの銘柄一覧等でご確認ください。

- 信用取引を行なうにあたっては、売買代金の30%以上(倍率が2倍または-2倍のレバレッジ型ETF等については60%以上)で、かつ30万円以上の委託保証金が事前に必要です。信用取引は、少額の委託保証金で多額の取引を行なうことができることから、損失の額が差し入れた委託保証金の額を上回るおそれがあります。

- ETF等の売買等にあたっては、価格等の変動(裏付け資産の価格や収益力の変動および連動する指数等の変動を含みます)による損失が生じるおそれがあります。

- ETFは、その対象となる株価指数等の値動きと、ETFの一口あたりの純資産額である基準価額の値動きが一致するように、管理会社(アセットマネジメント会社)によって運用される商品ですが、その運用にあたっては、配当落ちによる要因や分配金の希薄化・濃縮化その他、有価証券の組入れコストが生じることなどから、株価指数等と基準価額の値動きが一致しない場合があります。また、ETF等の市場価格は需給状況等により基準価額または一証券あたりの償還価額等と値動きが一致しない場合もあります。

- 国内取引所のETF等はすべて円建てで取引されているため、外貨建ての資産に投資する場合は、株価指数等の価格の変動要因だけでなく、現地通貨と日本円の為替変動を勘案する必要があります。為替変動リスクの影響を低減するための手法として為替ヘッジがあり、為替ヘッジ指標に連動するETF等や為替ヘッジを行なうETF等が上場しています。ただし、為替変動の影響を完全に排除できるものではありません。また、外国取引所のETF等の売買等にあたっても価格変動のほかに為替相場の変動等による損失が生じるおそれがあります。

- ETF等の取引量や注文量が少ない場合には、株価指数等の市場実勢から見込まれる価格で売買ができないことがあります。

- 債券または店頭デリバティブ取引を裏付け資産とするものは、信用リスクが生じるおそれがあります。

- 信託の継続が困難であるとETFの管理会社またはETN/JDRの信託受託者等が判断した場合、償還または信託終了の可能性があり、償還金または残余財産給付額が投資元本を下回るおそれがあります。特に、ETNは債券なので、場合によっては早期償還があり、また償還期日を迎えると償還されます。また、取引所が定める上場廃止基準に該当して、上場廃止になることがあります。

- 先物型ETF等とは、先物取引の価格を用いる指標に連動するETF等または主に先物取引に投資を行なうETF等をいいます。先物型ETF等は、一般的に、先物取引コストを負担しています。また、先物取引は「期限」のある取引です。期限までの期間が短い(以下、「期近」という。)先物価格の方が、期限までの期間が長い(以下、「期先」という。)先物価格よりも低い状態において、以下の理由によりETF等の価値が減少するおそれがあります。

- 純資産総額等相当で、低い価格で期近先物を売却し、高い価格で期先先物を買付けることにより先物保有数量が減少します。

- 期限までの期間が短くなることにより徐々に先物価格が下落します。

- レバレッジ指標等(金融商品市場における相場その他の指標であって、その一日の変動率が他の指標(以下、「原指標」という。)の一日の変動率に一定の数(2倍、-1倍、-2倍等)を乗じて得た率となるように算出されるものをいう。)の上昇率・下落率は、2営業日以上の期間の場合、同期間の原指標の上昇率・下落率に一定の数を乗じて得た率とは通常一致せず、それが長期にわたり継続することにより、期待した投資成果が得られないおそれがあります。上記の理由から、レバレッジ指標等に連動するETF等は一般的に長期間の投資には向かず、比較的短期間の市況の値動きを捉えるための投資に向いている金融商品です(下図表参照)。

一定の数が”2倍”の場合

<例①>原指標が、1日目「下落」、2日目「上昇」の場合

原指標が1日目に下落し、2日目に上昇することにより元の価格に戻っても、レバレッジ指標は下落します。日々の値動き 1日目 2日目 原指標 -20% +25% レバレッジ

指標-40% +50% 基準日からの値動き 1日目 2日目 原指標 -20% 0% レバレッジ

指標-40% -10% <例②>原指標が、1日目「上昇」、2日目「下落」の場合

原指標が1日目に上昇し、2日目に下落することにより元の価格に戻っても、レバレッジ指標は下落します。日々の値動き 1日目 2日目 原指標 +25% -20% レバレッジ

指標+50% -40% 基準日からの値動き 1日目 2日目 原指標 +25% 0% レバレッジ

指標+50% -10% <例③>原指標が、1日目「上昇」、2日目「上昇」の場合

原指標が1日目に上昇し、2日目にも上昇することにより、レバレッジ指標の上昇率は原指標の上昇率に2倍を乗じた上昇率よりも大きくなります。日々の値動き 1日目 2日目 原指標 +20% +25% レバレッジ

指標+40% +50% 基準日からの値動き 1日目 2日目 原指標 +20% +50% レバレッジ

指標+40% +110% <例④>原指標が、1日目「下落」、2日目「下落」の場合

原指標が1日目に下落し、2日目にも下落することにより、レバレッジ指標の下落率は原指標の下落率に2倍を乗じた下落率よりも小さくなります。日々の値動き 1日目 2日目 原指標 -20% -25% レバレッジ

指標-40% -50% 基準日からの値動き 1日目 2日目 原指標 -20% -40% レバレッジ

指標-40% -70% 金融庁ウェブサイト資料「レバレッジ型・インバース型ETF等への投資にあたってご注意ください」に基づき大和証券にて作成

- ※

図表は例示であり、特定の原指標・レバレッジ指標の動きを示すものではありません。

- ※

実際のETF等の価格は運用管理費用(信託報酬)等の諸経費や先物市場の値動きにより、1日であったとしても「原指標に一定の数を乗じて得た率」となるように運用するという目標を達成できるとは限りません。

- ※

ETF等の市場価格は取引所において需給を反映して決定されるため、市場価格と基準価額やETF等保有資産の純資産価値とは一致しない場合があることに注意が必要です。

- ※

ご投資にあたっての留意点

- 取引コースや商品毎に手数料等およびリスクは異なりますので、上場有価証券等書面、日本取引所グループのウェブサイトおよび資料、管理会社または発行者(関係会社を含む)のウェブサイトおよび資料等をよくお読みください。

レバレッジ型指標及びインバース型指標に関する留意点についての説明ページ

https://www.jpx.co.jp/equities/products/etfs/risk/04.html

https://www.jpx.co.jp/equities/products/etfs/indicators/05.html

https://www.jpx.co.jp/equities/products/etfs/risk/05.html

https://www.jpx.co.jp/equities/products/etfs/indicators/06.html

ETF等の信用リスクに関する説明ページ

https://www.jpx.co.jp/equities/products/etns/risk/index.html

https://www.jpx.co.jp/equities/products/etfs/risk/01.html

https://www.jpx.co.jp/equities/products/etfs/risk/02.html

2024年以降のNISAに関する留意事項

- 日本にお住まいの18歳以上の方(NISAをご利用になる年の1月1日時点で18歳以上の方)がご利用いただけます。

- NISA口座は、すべての金融機関を通じて、同一年において1人1口座に限り利用することができます。金融機関の変更により、複数の金融機関でNISA口座を開設されたことになる場合でも、各年において1つの口座でしかお取引いただけません。

- NISA口座以外の口座で保有している上場株式等をNISA口座に移管することはできません。

- NISA口座で保有している上場株式等を、他の金融機関のNISA口座に移管することはできません。

- NISAでのお取引にあたり、後日、他の金融機関でNISA口座を開設していることが判明した場合は、お申込みいただいたNISA口座は無効になります。無効となったNISA口座で買い付けた上場株式等は、課税口座でお買付いただいたものとしてお取扱いいたします。また、これらから生じる配当所得および譲渡所得等は課税されます。

- 非課税保有限度額(総枠)は、成長投資枠・つみたて投資枠合わせて1,800万円、そのうち成長投資枠は最大で1,200万円までです。非課税保有限度額(総枠)については、NISA口座で保有している上場株式等を売却した場合、売却した分(取得価額分)を、その翌年以降、再利用することができます。なお、その際年間の非課税投資枠を超える金額の買付はできません。

- その年の非課税投資枠の未使用分を、翌年以降に繰越すことはできません。

- NISA制度の損益は税務上ないものとされ、他の口座で保有する上場株式等の配当金、売買損益等と損益通算することができません。

- 国内上場株式等の配当金等は、証券会社等で受取る場合(配当金等の受領方法を「株式数比例配分方式」でご登録されている場合)のみ非課税となります。

- 投資信託の分配金のうち、元本払戻金(特別分配金)は非課税であるため、NISA制度の非課税メリットを享受できません。

- 国外への出国等で非居住者となる場合には、所定のお手続きが必要です。

- NISA口座からNISA以外の口座へ移管された上場株式等の取得価額は、移管日の時価となります。

[成長投資枠に関する留意事項]

- 成長投資枠で購入できる金額(非課税投資枠)は年間240万円までです。銘柄の入れ替えの際も、買付金額分、非課税投資枠が消化されます。

- 成長投資枠で取扱う金融商品は、上場株式、上場投資信託(ETF)、不動産投資信託(REIT)や、公募株式投資信託等(ただし、整理銘柄・監理銘柄に指定されている銘柄や信託期間が20年未満、またはデリバティブ取引を用いた一定の投資信託等もしくは毎月分配型の投資信託等を除く)です。

[つみたて投資枠に関する留意事項]

- つみたて投資枠で購入できる金額(非課税投資枠)は年間120万円までです。銘柄の入れ替えの際も、買付金額分、非課税投資枠が消化されます。

- つみたて投資枠で取扱う金融商品は、法令等の要件を満たす公募株式投資信託等のうち、当社が指定した商品(公募株式投資信託・上場投資信託(ETF))となります。

- つみたて投資枠をご利用いただくにあたり、積立契約の締結が必要です。同契約に基づき定期かつ継続的な方法により対象商品の買付が行われます。

- つみたて投資枠にかかる積立契約により買付けいただいた投資信託の運用管理費用(信託報酬)等の内容については、原則年1回お客さまへ通知いたします。

- 法令により、当社は、NISA口座に初めてつみたて投資枠を設けた日から10年を経過した日及び同日の翌日以後5年を経過した日ごとの日における、お客さまのお名前・ご住所について確認させていただきます(ただし、当該確認期間内にお客さまから氏名、住所または個人番号の変更があった場合等を除く)。確認ができない場合は、新たに買付けた金融商品をNISA口座へ受入れることができなくなります。

[NISAの制度改正に伴う留意事項]

- 2024年以降、2023年までの一般NISA、つみたてNISA、ジュニアNISA口座では、新たに上場株式等の買付けを行なうことができません。

- 2023年までの一般NISA、つみたてNISAおよびジュニアNISA口座での保有商品は、2024年以降のNISAに移管(ロールオーバー)できません。

- 2023年までの一般NISA、つみたてNISAおよびジュニアNISA口座での保有商品は、非課税保有期間が終了するまで非課税で保有をすることができ、2024年以降のNISAの非課税保有限度額(総枠)とは別枠となります。

- ジュニアNISA口座での保有商品は、非課税期間(5年)終了後、自動的に継続管理勘定に移管され、口座開設者本人がその年の1月1日において18歳である年の前年12月31日までの間は引き続き非課税で保有することができます。

- *

今後、法令・制度等が変更された場合、記載内容が変更となる可能性があります。(2025年4月現在)

管理会社(運用会社)に関する補足情報

Global X Japan株式会社について

- (1)

会社名:Global X Japan株式会社

- (2)

本社所在地:東京都千代田区永田町二丁目11番1号 山王パークタワー 21階

- (3)

事業の内容:投資運用業、投資助言・代理業

- (4)

設立:2019年9月

- (5)

資本金:50億円(資本準備金を含む)

- (6)

株主:Global X Management Company, Inc. (50%)

大和アセットマネジメント株式会社 (40%)

株式会社大和証券グループ本社 (10%)

Global X Management Company, Inc.について

- (1)

会社名:Global X Management Company, Inc.

- (2)

本社所在地:605 3rd Ave., 43th Floor New York, NY 10158

- (3)

事業の内容:投資運用業

沿革

2019年9月

Global X Japan株式会社設立。当初は株式会社大和証券グループ本社(以下、大和証券グループ本社)が発起人となり設立し、その後、上記(6)株主の3社にて増資を行い資本金は50億円(資本準備金を含む)となっております。

関係会社の状況

- 大和証券グループ本社は弊社の親会社です。

- 大和アセットマネジメント株式会社は大和証券グループ本社の連結子会社です。

ETF・ETN(以下、ETF等といいます。)は、レバレッジ型・インバース型・商品・商品指数型のように大きな価格変動を伴うものや、先物を利用したETF等の場合には先物のロールオーバーを繰り返していくことで減価していくものなど、さまざまな特徴・留意点があります。

ETF等へ投資される際の特有のリスクや留意点については、下記のとおりとなっておりますので、これらの内容について十分ご理解いただいた上で、お取引を行なってください。

商品概要等の詳細に関しては、取引所のホームページなどでも確認可能ですので、そちらもご利用ください。