ライフプランコラム「いま、できる、こと」vol.341(2025年1月24日)退職金とiDeCo一時金/前年以前4年内と19年内!?

ライフプランコラム「いま、できる、こと」vol.341(2025年1月24日)退職金とiDeCo一時金/前年以前4年内と19年内!?

最近、セミナー講師の準備として確認したのが「退職所得の受給に関する申告書(以下、申告書)」。退職の際、この申告書を提出すると、勤め先が退職所得控除の金額に応じた税金を源泉徴収してくれます。未提出だと、一律20.42%の税率で退職金から税金が差し引かれる、つまり、退職所得控除が考慮されないのです(なお、確定申告すれば、払い過ぎた税金は戻ってきます)。ですから、退職するときのTo Doの一つがこの申告書の提出と言えるでしょう。

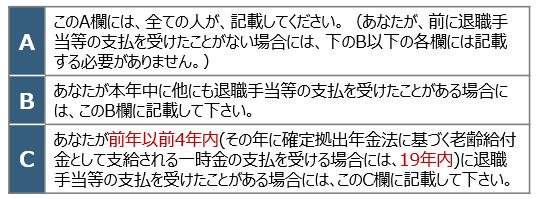

さて、そんな申告書を改めて眺めてみると、申告書のA欄からC欄に、以下のような記載がありました(赤字は筆者)。

前回のコラム※1、退職金と同じ年に受け取るiDeCo一時金は退職所得として合算されると説明しましたが、その際は申告書のA欄とB欄に記載するのです。気になるのはC欄、これは退職金と異なる年にiDeCo一時金を受け取っても退職所得として合算されるという意味ですが、その合算方法は退職金とiDeCo※2の受取順序でルールが違うのです。

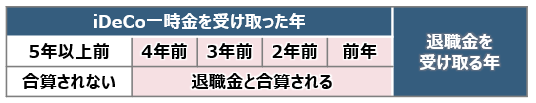

まずはiDeCoが先、退職金が後のパターン。退職金を受け取る前、「前年以前4年内」として合算されるiDeCo一時金は以下のようになります。

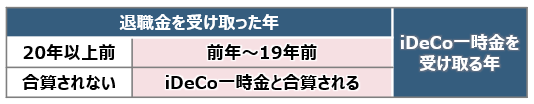

この場合、5年以上前のiDeCo一時金は合算されないので、例えば、60歳でiDeCo一時金、65歳で退職金の受取パターンが税制上、最も有利な受取方になるでしょう。次に退職金が先、iDeCoが後のパターン。iDeCo一時金を受け取る前、「前年以前19年内」として合算される退職金は以下のようになります。

つまり、退職金を先、iDeCo一時金を後に受け取ると、ほぼほぼ退職所得として合算されることになるのです。そして、お勤めの方だと、通常、退職金は60歳で受け取ることになるので、この受取パターン(順序)が多いのではないでしょうか。ですので、次回は、退職金が先、iDeCo一時金が後の受取パターンについて、退職所得控除がどのように計算されるのか、具体例で確認したいと思います。

- ※1 ライフプランコラムvol.340「退職金とiDeCo一時金/同じ年に受け取るとき」参照

- ※2 確定拠出年金法に基づくルールになりますので、iDeCoに限った話しではなく、企業型確定拠出年金の老齢給付金を一時金で受け取るときも、同じ取り扱いになります。

大和証券

2024/12/20作成

人気のキーワードでコラムを探す

商号等:大和証券株式会社 金融商品取引業者

関東財務局長(金商)第108号

確定拠出年金運営管理機関登録票 確定拠出年金運営管理業

登録番号769 大和証券株式会社

©Daiwa Securities Co.Ltd.