高配当株

代表的な「資産株」である公益株式のなかから、

配当利回りの高い銘柄に注目

(1)主に世界の高配当利回りの公益株に投資します。

日常生活に不可欠な公益サービスを提供する世界の公益企業が発行する株式を主な投資対象とします。

公益企業には電力・ガス・水道・電話・通信・運輸・廃棄物処理・石油供給などの企業が含まれます。

これらの公益株の中から、配当利回りの高い銘柄に注目して投資を行ないます。

(2)特定の銘柄や国に集中せず、分散投資します。

(3)為替ヘッジを行なうファンドと、

為替ヘッジを行なわないファンドがあります。

毎月決算のファンドと、年1回決算のファンドがあります。

(4)4つのファンドの間でスイッチングが可能です。

| 為替ヘッジを行なわない | 為替ヘッジを行なう | |

|---|---|---|

| 毎月 分配型 |

ピクテ・グローバル・ インカム株式ファンド (毎月分配型) |

ピクテ・グローバル・ インカム株式ファンド (毎月分配型)円コース愛称:グロイン・マイルド |

| 1年 決算型 |

ピクテ・グローバル・ インカム株式ファンド (1年決算型) |

ピクテ・グローバル・ インカム株式ファンド (1年決算型)円コース愛称:グロイン・マイルド1年 |

ピクテ・グローバル・インカム株式ファンド

- 毎月分配型

- 1年決算型

| 基準価額 | 前日比(騰落率) |

|---|---|

| 円 |

円 / % |

| 純資産 | 純資産増減額(1年) |

| 億円 |

億円 |

| 分配金(直近決算時) | 分配金(年間累計額) |

| 円 |

円 |

| 1年 | 3年 |

|---|---|

|

|

|

ピクテ・グローバル・インカム株式ファンド 円コース

- 毎月分配型

- 1年決算型

| 基準価額 | 前日比(騰落率) |

|---|---|

| 円 |

円 / % |

| 純資産 | 純資産増減額(1年) |

| 億円 |

億円 |

| 分配金(直近決算時) | 分配金(年間累計額) |

| 円 |

円 |

| 1年 | 3年 |

|---|---|

|

|

|

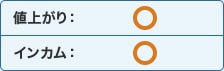

外国債券

債券投資の着実なインカム収入に着目し、

レバレッジを活用して信託報酬等控除後で年率10%※のインカム確保を目指す

※市場環境等によっては、利回り水準は低下する場合があります。

当ファンドは最大で5倍のレバレッジを活用するため、市場環境によっては基準価額が大幅に下落する可能性があり、

一般的な債券ファンドと比べリスクが高い商品です。ご投資の際には慎重にご判断ください。

債券パワード・インカムファンド

信託報酬等控除後で年率10%※のインカム確保を目指す戦略

※ 市場環境等によっては、利回り水準は低下する場合があります。

※ 年率10%は購入時の基準価額ではなくファンドの時価に対する最終利回りです。

キャピタルゲイン/ロス等を含むファンドのトータル・ リターンとは異なります。

市場環境に応じて機動的にリスクをコントロール

為替変動リスクを低減

<毎月分配型>

| 基準価額 | 前日比(騰落率) |

|---|---|

| 円 |

円 / % |

| 純資産 | 純資産増減額(1年) |

| 億円 |

億円 |

| 分配金(直近決算時) | 分配金(年間累計額) |

| 円 |

円 |

| 1年 | 3年 |

|---|---|

|

|

|

<資産成長型>

| 基準価額 | 前日比(騰落率) |

|---|---|

| 円 |

円 / % |

| 純資産 | 純資産増減額(1年) |

| 億円 |

億円 |

| 分配金(直近決算時) | 分配金(年間累計額) |

| 円 |

円 |

| 1年 | 3年 |

|---|---|

|

|

|

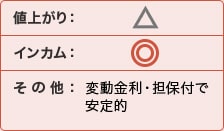

米国リート

米国リートの値上がり期待と米国バンクローンの高利回りをまとめて享受

米国リートと米国バンクローンの魅力をまとめて享受

米国リートの安定した配当収益と価格上昇に、米国バンクローンの魅力的なインカム収入を加えることで、高いリターンが期待できます。

米国リート

賃料収入をベースとした

安定的な収益構造

プラス

高利回りで変動金利が特徴の

米国バンクローンで利回りを

まとめて享受

米国リートの値上がり期待と

米国バンクローンの高利回りを

<毎月分配型>

- 為替ヘッジあり

- 為替ヘッジなし

| 基準価額 | 前日比(騰落率) |

|---|---|

| 円 |

円 / % |

| 純資産 | 純資産増減額(1年) |

| 億円 |

億円 |

| 分配金(直近決算時) | 分配金(年間累計額) |

| 円 |

円 |

| 1年 | 3年 |

|---|---|

|

|

|

<年2回決算型>

- 為替ヘッジあり

- 為替ヘッジなし

| 基準価額 | 前日比(騰落率) |

|---|---|

| 円 |

円 / % |

| 純資産 | 純資産増減額(1年) |

| 億円 |

億円 |

| 分配金(直近決算時) | 分配金(年間累計額) |

| 円 |

円 |

| 1年 | 3年 |

|---|---|

|

|

|

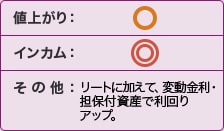

国内リート

日銀による金融緩和政策が続く中、「高利回り」かつ「為替変動リスクのない」資産として

Jリートへの注目が高まっています。

高い利回りが投資魅力のJリート

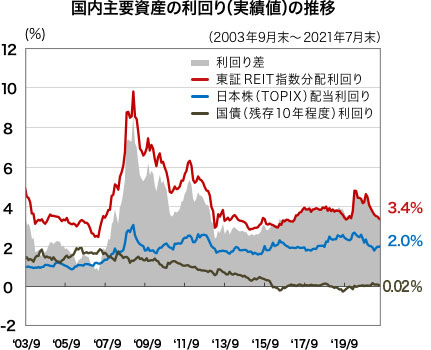

Jリートの分配利回りは、株式の配当利回りや国債の利回りと比較すると高い水準で推移しています。

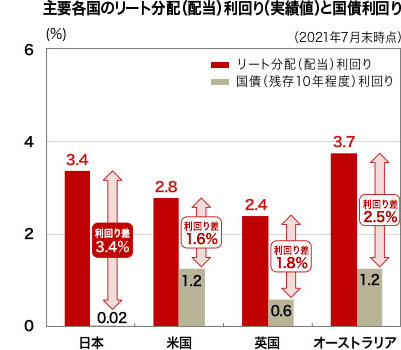

また、Jリートは主要各国の中でリートと国債の利回り格差が相対的に大きいことも投資魅力のひとつといえます。

利回り差=東証REIT指数分配利回り-国債(残存10年程度)利回り。 上記資産は異なるリスク特性を持つものであり、利回りの比較はあくまでご参考です。 税金等諸費用は考慮しておりません。

(出所)ブルームバーグ

リートの分配(配当)利回りは、日本:東証REIT指数。

日本以外:S&P各国REIT指数。

外貨建資産には為替リスク等があります。

上記資産は異なるリスク特性を持ちますので利回りの比較はあくまでご参考です。

四捨五入の関係で数値が一致しない場合があります。

税金等諸費用は考慮しておりません。

(出所)S&Pダウ・ジョーンズ・インデックス、ブルームバーグ

| 基準価額 | 前日比(騰落率) |

|---|---|

| 円 |

円 / % |

| 純資産 | 純資産増減額(1年) |

| 億円 |

億円 |

| 分配金(直近決算時) | 分配金(年間累計額) |

| 円 |

円 |

| 1年 | 3年 |

|---|---|

|

|

|

投資をはじめるなら大和証券で。

-

300万人を超える長年の取引実績で、多くのノウハウとグループ各社の結束力で様々なお客さまのニーズにお応えします。

-

先端技術を取り入れたツールでお客さまにタイムリーな情報をお伝えします。

-

全国180以上の店舗やコンタクトセンター、セミナー等でお客さまをいつでもどこでも投資のプロがサポートいたします。

投資信託のお取引にあたってのリスクおよび手数料等について

投資信託にかかるリスクについて

- ファンドは、株式、債券、投資信託証券など値動きのある証券(外貨建て資産には為替リスクもあります)に投資しますので、基準価額は大きく変動します。したがって、投資元本が保証されているものではなく、これを割込むことがあります。委託会社の指図に基づく行為により信託財産に生じた利益および損失は、すべて受益者に帰属します。投資信託は預貯金とは異なります。

投資信託にかかる手数料等について

- 投資信託のご購入にあたっては購入時手数料(申込金額に対し、最大3.3%(税込))をご負担いただく場合があります。また、ご換金時に換金時手数料(換金時の基準価額に対して、1口(当初1口=1,000円)につき最大22円(税込))や信託財産留保額(換金時の基準価額に対して、最大0.5%)をご負担いただく場合があります。投資信託の保有期間中には、間接的にかかる費用として、信託財産の純資産総額に対する運用管理費用(国内投資信託の場合には信託報酬として最大年率2.669%(税込)程度、外国投資信託の場合には管理報酬等として最大年率3.755%程度)やその他運用実績に応じた成功報酬、その他の費用・手数料等をご負担いただく場合があります。その他の費用・手数料等は、運用状況等により変動するため、事前に料率、上限額等を表示することができません。

ご投資にあたっての留意点

- 投資信託にかかるリスクおよび手数料等は、それぞれの投資信託により異なりますので、当該投資信託の投資信託説明書(交付目論見書)をよくお読みください。投資信託説明書(交付目論見書)のご請求は、大和証券のお取引窓口までお願いいたします。