ライフプランコラム「いま、できる、こと」vol.291(2024年2月2日)ライフプランセミナーFAQ/生前贈与のメリット、デメリットとは?

ライフプランコラム「いま、できる、こと」vol.291(2024年2月2日)ライフプランセミナーFAQ/生前贈与のメリット、デメリットとは?

50代、60代向けのライフプランセミナーでの質問です。

「生前贈与(受ける側)のメリット・デメリットを教えてください。贈与物件は、住宅・宅地、農地、山林の他に農機具などの動産もあります」

贈与税について、2023年度税制改正大綱で大きな改正がありました。主な改正としては、①暦年贈与財産の相続財産への持ち戻し期間が、3年から7年に、2024年から段階的に延長されること、そして、②相続時精算課税制度が見直され、2024年から年間110万円までの非課税枠が新設されること、この2つです。それぞれの詳しい説明はここでは割愛しますが、生前贈与を考える上で、税制改正大綱※1に面白いコメントがありましたのでご紹介しましょう。

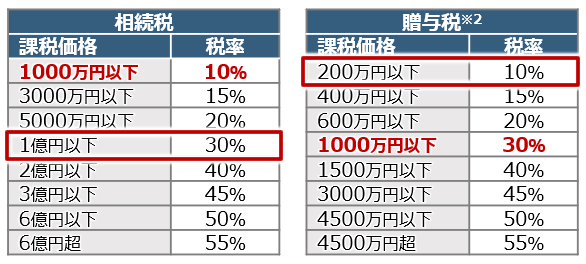

「わが国の贈与税は(中略)相続税率よりも高い税率構造となっている。実際、相続税がかからない者や、相続税がかかる者であってもその多くの者にとっては、贈与税の税率の方が高いため、生前にまとまった財産を贈与しにくい。他方、相続税がかかる者の中でも相続財産の多いごく一部の者にとっては、財産を生前に分割して贈与する場合、相続税よりも低い税率が適用される」

贈与物件を見ると、ご質問者は「他方」以下の相続財産の多いごく一部の者だと推察します。でも、一読しただけでは、よくわからない文章ですよね。贈与税率は相続税率よりも高いのに、贈与したら相続税よりも低い税率が適用される、というのですから。でも、これが生前贈与のメリットだと思うのです。どういうことなのでしょうか?

相続税率と贈与税率の比較

例えば、課税価格1000万円以下だと、確かに贈与税率のほうが高いですね。でも、基礎控除後で相続財産1億円の人が基礎控除後で100万円の生前贈与をするとどうなるのか。実はこの100万円分には、贈与しないと相続税が30%かかるところ、贈与すると贈与税の10%で済むのです。これが生前贈与の本質的なメリットだと、私は考えます。

あと、生前贈与のデメリットは、受取る側が贈与税の手続きや納税をしなければいけないという手間ですかね。そして、土地や動産を贈与する場合は、その評価額をどうするか、という課題もあるかも知れません。その点は相続税や贈与税に詳しい税理士に相談されたほうがよろしいかと思います。

- ※1 出所:自由民主党・公明党「令和5年度税制改正大綱」(令和4年12月16日)、下線は筆者

- ※2 直系尊属から18歳以上の者への贈与の場合。また、贈与税の課税価格は基礎控除後の金額。

大和証券

2023/12/22作成

人気のキーワードでコラムを探す

商号等:大和証券株式会社 金融商品取引業者

関東財務局長(金商)第108号

確定拠出年金運営管理機関登録票 確定拠出年金運営管理業

登録番号769 大和証券株式会社

©Daiwa Securities Co.Ltd.