ライフプランコラム「いま、できる、こと」vol.167(2021年9月3日)実録/退職金の投資相談(3)

ライフプランコラム「いま、できる、こと」vol.167(2021年9月3日)実録/退職金の投資相談(3)

「損するリスクを減らす」って、どういうことですか?

コロナ禍で先が見えない時代です。「退職金のような、まとまったお金を投資したら、その直後に大きく目減りしてしまうかも……」と不安を口にする人が増えています。でも、積立投資(=時間分散)なら、そんな不安や心配も払拭できることを過去2回のコラムでご紹介しました。

前回コラムの最後に、「損するリスクを減らす方法は?」とのご質問を受けました。そもそも「損するリスクを減らす」とはどういうことなのか、今回はそんな話からはじめてみましょう。

- 参加者2

積立投資だと大きく減りはしませんが、やはり気になるのは損すること。この損するリスクを減らす方法って、ないんですか?

- 講 師

まず確認です。損するリスクを減らすって、どういうことですか?

- 参加者2

えっ、逆質問ですか……?

- 講 師

セミナーではリスクとリターンの法則の話をしました。金融の世界でリスクが大きいと小さい、その違いはどういうことでしたっけ?

- 参加者2

え~と、リスクとは儲け(=リターン)がどれくらいブレるか、ということ。ですから、リスクが大きいとは、大きく儲かるかも知れないけど、大きく損する可能性もあること。リスクが小さいとはその逆、でしたよね。

- 講 師

そうですね。言わば、リスクとは「儲かると損する」がセットになっていて、片方だけを増やしたり減らしたりはできない、ということなのです。

- 参加者2

あっ、そうか!損するリスクを減らすと、儲かる可能性も減らすことになって、「儲かると損する」のブレ幅が小さくなる。これはリスクが小さい、ということだから商品を選ぶとなると……債券ですか?

- 講 師

そうですね、債券もその一つですね。具体的なイメージを持ってもらうために先進国株式と国内債券で比較してみましょうか。

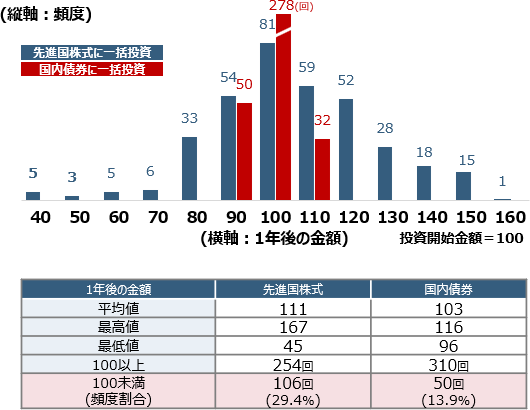

先進国株式と国内債券に投資した

1年後の金額の分布

- 講 師

前々回試算した先進国株式と同じ条件※で国内債券に一括投資すると、1年後の平均値は103でした。先進国株式の111よりはだいぶ低いのですが、「儲かると損する」のブレ幅が小さいのは、分布グラフを見れば一目瞭然ですね。つまり、損するリスクを減らすには、国内債券への投資が一つの選択肢になるのです。

- 参加者2

う~ん、確かに損するリスクは減っていますが、儲かるイメージが感じられないですね、国内債券は(苦笑)。それに最近はマイナス金利だっていうじゃないですか…。

- 講 師

おっしゃる通りですね。でも、先進国株式だけだと大きく儲かるかも知れないけど損するリスクが気になってしまい、国内債券だけだと損するリスクは減るけれども儲かるイメージがあまり湧かない、とすれば……、その間を狙えばいいんじゃないですか?

- 参加者2

あっ、そうか!組み合わせればいい、分散投資ですね!

ようやくたどり着きましたね、分散投資に(笑)。(次回に続く)

- ※投資対象は先進国株式の指数(円ベース)。1990年6月から投資を開始し1年後の金額を確認、開始時期を1ヶ月ずつずらして30年分の計360ケースで同様の試算を繰り返す。詳細は当コラムvol.165「実録/退職金の投資相談(1)「絶対に避けたいリスクは?」参照

大和証券

2021/6/25作成

人気のキーワードでコラムを探す

商号等:大和証券株式会社 金融商品取引業者

関東財務局長(金商)第108号

確定拠出年金運営管理機関登録票 確定拠出年金運営管理業

登録番号769 大和証券株式会社

©Daiwa Securities Co.Ltd.