想定外の出来事が起きた時、みなさんはどのような行動をとってきましたか?

急なことに慌てふためいてしまい、失敗をしてしまった経験がある方もいらっしゃるのではないでしょうか?

「あの時こうしていればよかった...」と後悔しないためにも、日頃から備えておくことはとても大切です。

そしてこれは、日常生活だけでなく株の世界でも同じことが言えます。

第4回目の今日は、株の世界でみなさんを想定外の事態から救う、「波動を予測する方法」について学びましょう!

チャート上での株価の動きを、「波動」と言いますが、この「波動」の動きを予測することが、株の世界での“杖”(備え)になります。

第2回の「トレンドの見極め方」で、“今後株価はどの方向で動くのか、予測をたてることがマーケットのトレンドを見極めるということだ”とお話ししましたが、今回の「波動の予測」はその1歩先を行きます。

みなさんはすでに“トレンドマスター”であると思います。

そのトレンド感覚を発揮した先で、どこまで進めばいいか迷わないよう、上値メド、下値メドを予測する力をつけましょう。

これからくる波の動きや大きさを予測して、株式相場の波をしっかり乗りこなす方法を伝授します。

一般に、株価が高値を更新した時には、出来高の急増とともに株価も乱高下しやすく、あらかじめ上値のメドを想定しておくことが重要です。

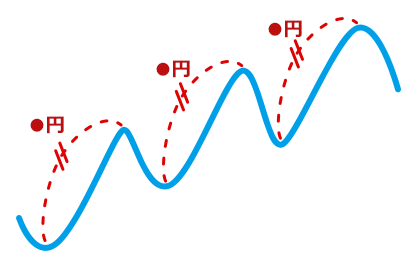

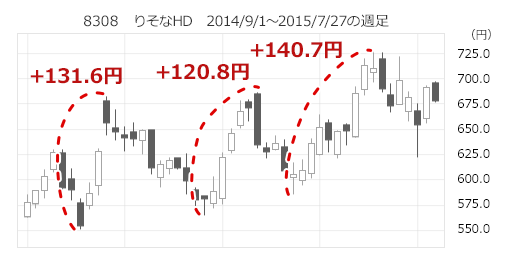

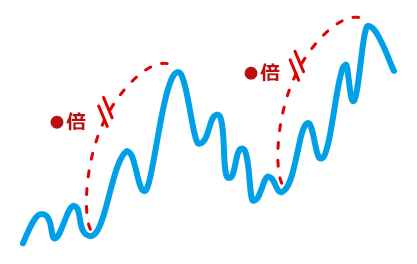

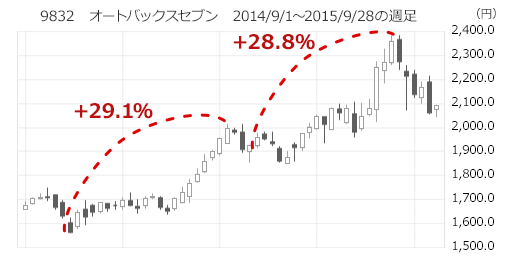

過去の株価の波動1つ1つの上昇幅や上昇率を比較すると、不思議なことにほぼ同じであることが多いです。

もちろん銘柄にもよってその幅や率は異なりますが、この銘柄ごとの習性を利用して目標値を算出することができます。

そしてこの「上値メド」と「下値メド」の算出方法には、日本で生まれた「日本式」の考え方と、海外で生まれた「海外式」の考え方がありますので、それぞれ見ていきましょう。

日本式の考え方

同幅上げ

中期的(3カ月・6カ月)な予測に適しています。

過去の波動の上昇幅を、今回の上昇の起点となった株価に加算して目標値を計算します。

| 同幅上げ |

|---|

|

| チャートを確認しよう! |

|---|

|

同率上げ

長期的(年単位)な予測に適しています。

過去の波動の上昇率を今回の上昇の起点となった株価に掛けて目標値を計算します。

| 同率上げ |

|---|

|

| チャートを確認しよう! |

|---|

|

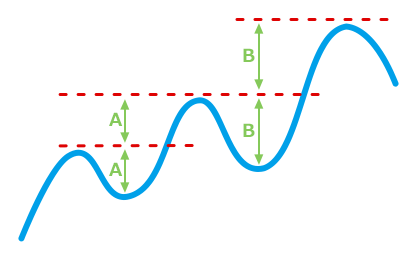

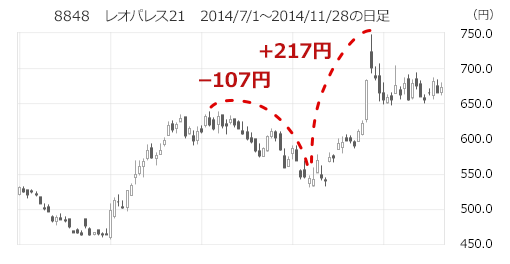

倍返し

上昇トレンドの中、調整で下げた幅(A、B)を基準に、前回の高値に上乗せして上値のメドを計算します。

別名「切返し」とも言います。

| 倍返し |

|---|

|

| チャートを確認しよう! |

|---|

|

半値戻し

トレンドの中の押し目や戻りの計測でよく使われるものが「3分の1押し」、「半値押し」、「3分の1戻し」、「半値戻し」という計測値です。

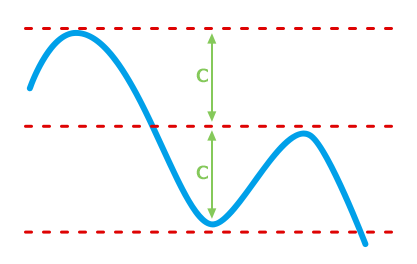

半値戻しとは、下落相場で一時的に反転する際、その下落幅の1/2(C)まで株価が戻ることです。

下落幅の半値程度までは株価は比較的戻りやすいものの、そこで頭を押さえられる場合は、その後また下落相場が続きやすいとされています。

この一時的な反転は、売り方による買戻しであったり、その買戻しを狙った投資家の買いによる反転なので、トレンド転換とはなりにくく、下落相場が続きやすいのです。

半値戻しは、相場が下落した際によく意識される上値メドとなります。

また、「半値押し」の場合はその逆になります。

| 半値戻し |

|---|

|

| チャートを確認しよう! |

|---|

|

アメリカのラルフ・ネルソン・エリオット氏(1871-1948)が編み出した相場分析手法が、「エリオット波動理論」です。

エリオット氏は、NYダウ平均などの株式データをとことん分析、研究し「相場の上昇と下落のリズムには、一定の規則性がある」ということを発見しました。

その一定の規則性とは、「フィボナッチ数列に基づいた一定のリズムがあるということ」なのですが、「??????」が頭の中を埋め尽くす前に、少し余談を挟みますね!

美のルールは黄金比

人が“美しい”と感じるものにはルールがあるということをご存じでしょうか?

「“美しい”と感じるものなんて、人それぞれの感覚や感性によるんじゃないの?」と思われる方もいらっしゃると思いますが、ルールが存在するのです。

そのルールとは、“黄金比”と言われる縦と横の比率が「1:1.618」の長方形を指します。

古代ギリシア以来「神の比」とも呼ばれ、安定的で美しい比率であるとされてきました。

この黄金比は、ミロのヴィーナスや、パルテノン神殿、ピラミッド等の設計にも用いられ、なんとApple社のロゴ(りんごマーク)にも黄金比は用いられています!

黄金比とフィボナッチ数列

それでは本題に戻りましょう。

エリオット氏の気付きの原点とも言えるのが、フィボナッチ数列です。

そして、このフィボナッチ数列には、この数列の隣同士の数の比をとっていくと、その比は次第に黄金比に近づいていくという性質があります。

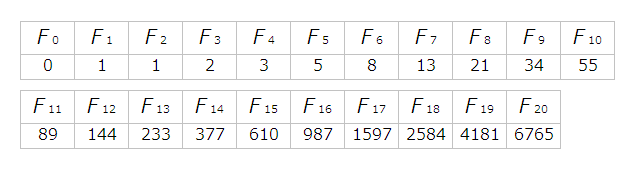

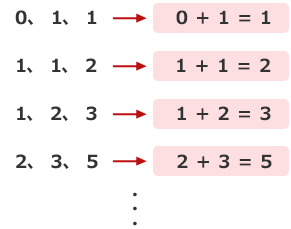

フィボナッチ数列とは、「隣り合う2つの数を加えると、次の数に等しくなる」という数列です。

ちなみに数列とは「ある一定の規則にしたがって並んだ数の列」のことです。

| 図1:フィボナッチ数列 |

|---|

|

上の図1の2段目の数字(項)を、「隣り合う2つの数を加えると、次の数に等しくなる」か確認してみましょう。

確かに、「隣り合う2つの数を加えると、次の数に等しくなる」の規則になっていますね!

このようにしてできる数列が、「フィボナッチ数列」です。

| 図2:フィボナッチの渦巻 |

|---|

|

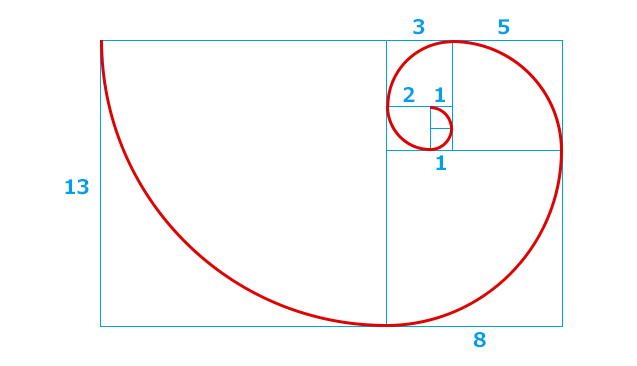

フィボナッチ数列は、上の図2のように最初に2つの辺の長さ1の正方形を縦に並べて書き、その2つの正方形の辺をあわせた長さ2を一辺とする正方形を、それらの正方形の横に記入します。次に、その上に長さ3の正方形を記入していきます。

このようにして、フィボナッチ数列は図形で表現することができます。

また図2の赤色の線のように、正方形の辺の長さが半径となる4分円を順に書き加えることで、連続した渦巻きができ上がります。この渦巻きのことを、フィボナッチの渦巻きと呼びます。

この渦巻きは、カタツムリの殻や、オウムガイに見ることができます。

そしてひまわりにも!ぜひこの夏、ひまわりを見かけた際は確かめてみてください。

ひまわりの花をよく観察すると、左回りと右回りの渦巻きがあることに気がつきます。

その個数は右回りが8個なら、左回りは5個か13個。

右回り左回りの渦巻きの個数は、「隣り合う2つの数を加えると、次の数に等しくなる」の規則になっています。

(5,8), (8,13), (13,21), (21,34), ……

のどれかになっているということです。他に、植物に関しては茎の上での葉の配列の順序にもフィボナッチの数列が見られるようです。フィボナッチの数列の順で葉をつけていけば、太陽光線の恵みを最大限に享受することができる仕組みになっているそうですよ。

このように一見、不規則なように見える自然の現象がフィボナッチ数列に支配されていることから、多くの人の心理の集合体である相場を自然現象の現れとするなら、相場の世界の不規則性もフィボナッチ数列で説明できてしまうのではないか?!という気付きから、エリオット波動理論は生まれました。

ここまでの解説で「?」は解消されましたでしょうか?!

「フィボナッチ数列は何やら相場にも活用できるらしい」ということだけでもご理解いただければ充分です。

では次に気になるのは、「じゃぁ、どうやってそれらの数字を使えばいいの?」といった活用方法が気になるところだろうと思います。

海外式の考え方 ~フィボナッチ数列を相場に応用~

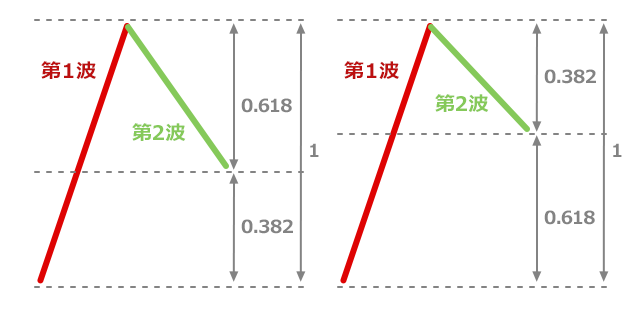

フィボナッチ数列を相場に応用する際は、以下のような法則を利用します。

フィボナッチ数列はどの項も1つ上の数に対して0.618倍、1つ下の数に対しては、1.618倍、またどの数も2つ上の数に対しては、0.382倍、2つ下の数に対しては、2.618倍になるという法則です。

この0.618倍や1.618倍、0.382倍、2.618倍という比率を相場に応用します。

0.618、1.618、0.382、2.618 これらの数値を元に、変動の目安、タイムサイクルなどを算出しますので、押し目の目途や、戻りの目途としてお使いいただけます。

「それでは相場に応用するための、フィボナッチ数列の計算練習をやってみましょう!」なんて厳しいことは言いません。ダイワのオンライントレードの多機能チャートには“フィボナッチ”機能があるので、自動で算出することができるのでご安心ください!

表示方法等については、「オンライントレードにログイン!」コーナーでご説明しますので、フィボナッチに対応した数値の近くで相場が転換しやすくなっていることを確認してみてください!

フィボナッチとは、「フィボナッチ数列」を発見した、12~13 世紀のイタリアの数学者レオナルド・フィボナッチさんの名前です。

エリオット波動のリズムを押さえよう

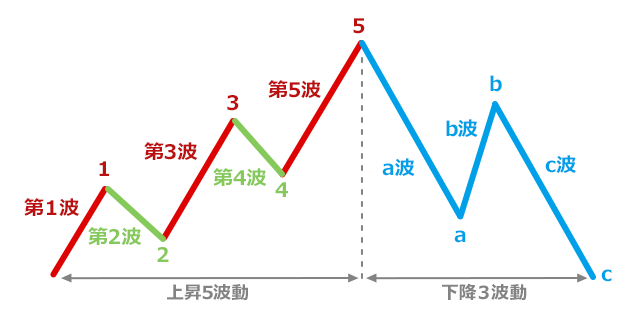

エリオット波動理論は、『「5つの上昇波」と「3つの下降波」で構成され、合計8つの波が1つの周期となり、その周期(パターン)を繰り返すことで相場は展開されている』と説かれています。

それでは、エリオット波動理論の基本的リズムである、「上昇5波動」と「下降3波動」を見てみましょう。

| 図3:エリオット波動の上昇5波動と下降3波動 |

|---|

|

上昇波動は、5つの波に分けられます。

5つの波のうち3回(1、3、5)が上昇で、それぞれの上昇の間に下降(2、4)が起きます。

この波を「第1波」~「第5波」と呼びます。

また、株価が上昇する「第1波」「第3波」「第5波」を「衝撃波」と呼び、株価が下落する「第2波」「第4波」を「修正波」と呼びます。

そして下降波動は、3つの波に分けられます。 3つの波のうち2回(a、c)が下降で、その間に上昇(b)が起きます。

この波を「第a波」~「第c波」と呼びます。

下落トレンドの場合は、この図3を180度反転したようなチャートになります!

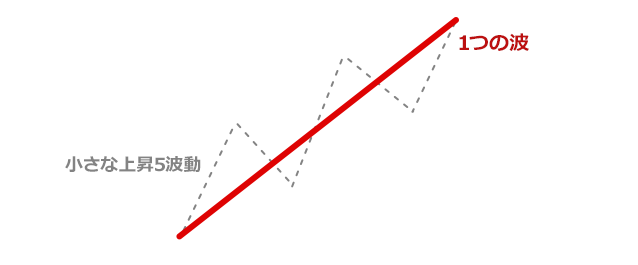

また、個々の波動には小さな上昇5波動や下降3波動が含まれます。

例えばこのようなイメージです。

| 図4:個々の波動に含まれる、上昇5波動 |

|---|

|

エリオット波動のルール

エリオット波動理論には、以下のようなルールがあります。

上昇5波動の中には、より細かい上昇5波動(図4参照)を含むことで長い上昇になることがあり、そのような現象をエクステンションと呼びます。

エリオット波動とフィボナッチ数列の関係

エリオット波動には株価の動く幅に、フィボナッチ数が現れやすいと言われています。

| 図5:上昇5波動の中の第2波の幅 |

|---|

|

例えば図5にもあるように、上昇5波動の中の第2波の幅は、第1波の0.382倍や、0.618倍になりやすいと言われます。

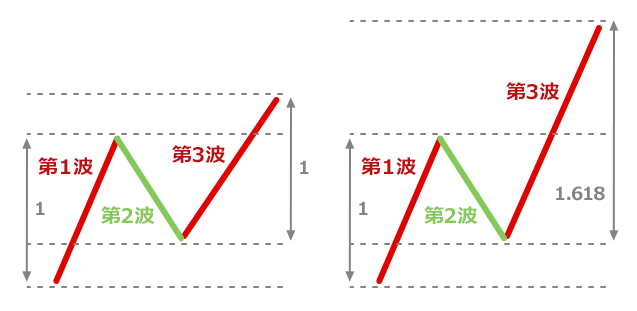

| 図6:上昇5波動の中の第3波の幅 |

|---|

|

また、上昇5波動の中の第3波の幅は、第1波と同じか、1.618倍になりやすいと言われます。

上昇幅の0.382倍や0.618倍の下落は、日本式の「3分の1押し」や「3分の2押し」と近い考え方です。

そして、波が1つできるまでの日数も、フィボナッチ数列に近い値になりやすいと言われています。

| チャートを確認しよう! |

|---|

|

それでは第4回の締めくくりに、フィボナッチ機能を使ってみましょう!

大和証券のオンライントレードの「多機能チャート」には、テクニカル分析に強くなる機能がたくさん揃っています。

大和証券オンライントレードにログイン

※パソコンからログインしてください

検索窓から銘柄を検索

※4桁の銘柄コードでも銘柄名でも、どちらでも検索できます。

多機能チャートをクリック

フィボナッチを選択して上値メド、下値メドを確認しましょう!

任意の直近の高値(安値)と安値(高値)から、

その下落(上昇)幅を1/3や0.382、1/2や0.618、2/3や0.764で分割し、

「戻り」(「押し」)の目標値を算出し線を引いています。

【第4回のまとめ】

マーケットの変動が大きい時こそ、テクニカル分析を知っていると冷静になれます。

何故なら「解決策は過去のチャートにある」からです。

今回のエリオット波動も評価を分ける分析手法ですが、様々な分析手法を知った上で、ご自身に合う方法を見つけてみてください!

次回は、「サイクル」について解説します!

本ページは、投資の参考となる情報提供のみを目的としたものです。投資に関する最終決定はご自身の判断でなさいますようお願いいたします。

本ページは当社が信頼できると判断した情報源からの情報に基づいて作成されていますが、その情報の正確性、完全性を保証するものではありません。

また、本ページに記載された意見や予測等は、ページ作成時点の当社の判断であり、今後予告なしに変更されることがあります。

お取引にあたっての手数料等およびリスクについて

手数料等の諸費用について

- 株式等の売買等にあたっては、「ダイワ・コンサルティング」コースの店舗(支店担当者)経由で国内委託取引を行う場合、約定代金に対して最大1.26500%(但し、最低2,750円)の委託手数料(税込)が必要となります。また、外国株式等の外国取引にあたっては約定代金に対して最大0.99000%の国内取次手数料(税込)に加え、現地情勢等に応じて決定される現地手数料および税金等が必要となります。

ご投資にあたってのリスク等

- 株式等の売買等にあたっては、価格等の変動(裏付け資産の価格や収益力の変動を含みます)による損失が生じるおそれがあります。また、外国株式等の売買等にあたっては価格変動のほかに為替相場の変動等による損失が生じるおそれがあります。

- 信用取引を行うにあたっては、売買代金の30%以上で、かつ30万円以上の委託保証金が事前に必要です。信用取引は、少額の委託保証金で多額の取引を行うことができることから、損失の額が差し入れた委託保証金の額を上回るおそれがあります。

ご投資にあたっての留意点

- 取引コースや商品毎に手数料等およびリスクは異なりますので、上場有価証券等書面、契約締結前交付書面、目論見書、等をよくお読みください。

- 外国株式の銘柄には、我が国の金融商品取引法に基づく企業内容の開示が行われていないものもあります。